AI 智能摘要

當Maruti Suzuki印度有限公司報告其在12月季度同比增長2%時,它提高了投資者的希望。其股價的回升步伐加快,從2019年7月的52周低點上漲了30%。此外,在此過程中,其市盈率倍數上升至21財年預期的27倍。 。

但是投資者感到意外,因為該公司第三季度的業績使這種令人頭疼的估值面臨風險。

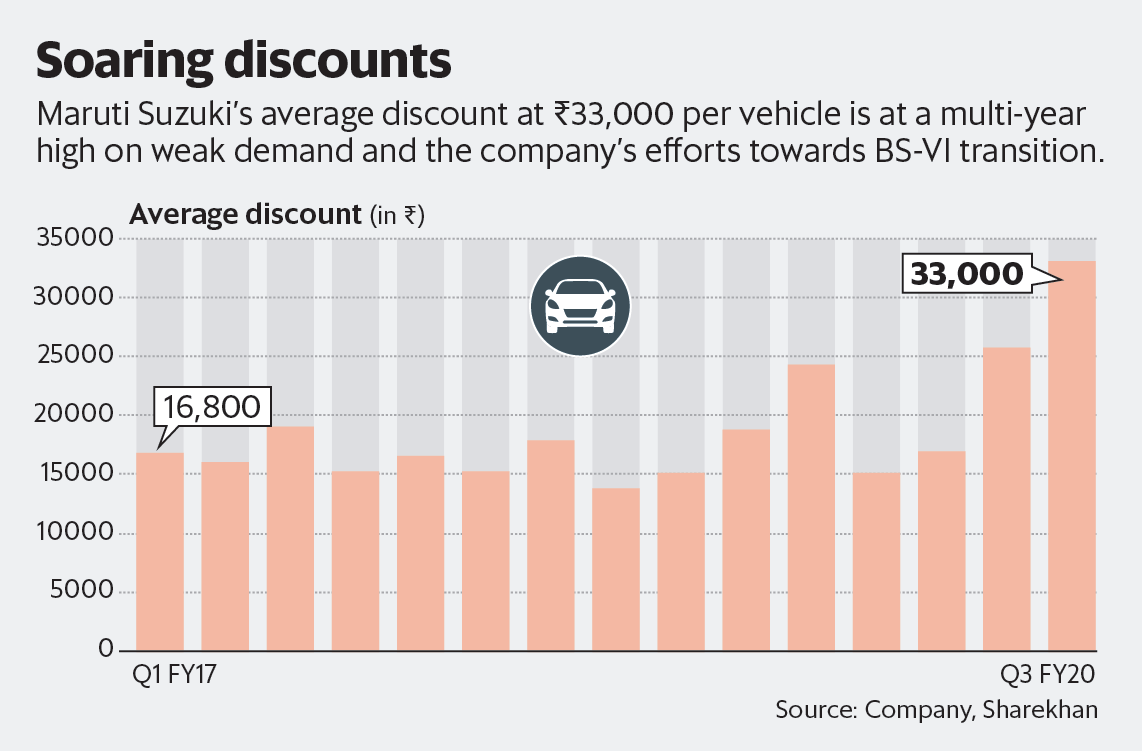

首先,第三季度的凈收入同比僅增長5%;分析師預計兩位數的增長。由於不利的產品組合,平均實現率僅同比增長3%。此外,每輛車的平均折扣為33,000盧比,創歷史新高。管理層在分析師電話會議中表示,為耗盡BS-IV庫存提供了很高的折扣,最終減少到不到兩周。

圖片:Naveen Kumar Saini / Mint

圖片:Naveen Kumar Saini / Mint

但是,這也預示著需求疲軟。一些經銷商表示,儘管Maruti Suzuki推出了幾輛BS-VI投訴車,但銷售仍未吸引。此外,由於投入成本的增加,消費者對周一宣布的約4.7%的價格上漲會如何反應感到擔憂。

可以肯定的是,高昂的成本已經拖累了第三季度的運營業績。儘管Ebitda(未計利息,稅項,折舊和攤銷前的收益)為210.2億盧比,同比增長9%,但仍未達到彭博社20經紀人的233.9億盧比的共識。

更糟糕的是,儘管Ebitda的利潤率為10.2%,儘管同比略有增加,但仍大大低於彭博社的11.2%的估計。 ICICI Securities Ltd.的一份報告稱:「考慮到本季度鋼鐵等關鍵材料的良性投入成本,這帶來了極大的負面驚喜。」

該季度大多數參數均未達到預期,令人們對Maruti Suzuki在近中期內擴大利潤率的能力表示擔憂。畢竟,除了需求普遍疲軟之外,該公司還必須應對困難的轉折,例如,考慮到更多的BS-VI推出,市場成本會更高。

無論如何,乘用車(PV)行業和Maruti Suzuki(市場領導者約佔50%)的銷售增長在20財年可能為負,而在21財年增長為3-5%。

Reliance Securities Ltd.副總裁(研究)Mitul Shah說:「在所有不確定因素中,Maruti憑藉其強大的產品線,成功的新產品發布和領導地位而脫穎而出。」最近價格上漲和折扣降低(管理層表示) )可能會在未來幾個季度提高其Ebitda利潤。

但是,這些積極因素已經被汽車製造商的豐富估值所消化。除非在BS-VI過渡之後對PV的需求拉動穩固並且實現水平提高,否則Maruti Suzuki股票的價格進一步上漲的空間就很小。

話題

鈴木馬魯蒂

相關故事

瑪魯蒂鈴木(Maruti Suzuki)第三季度業績:凈利潤增長5%,達到155.60億盧比

1分鐘閱讀。 2020年1月28日