AI 智能摘要

通用汽車公司成立於1897年,位於密歇根州底特律市,是世界上最大的汽車製造商之一。該公司每年主要通過其約19,000家經銷商在全球銷售超過750萬輛汽車。通用汽車的全球市場份額接近17%,其中包括在其盈利能力最強的地區美國的行業領先地位

通用汽車已經開始實施一項多年戰略,重新設計和擴展其卡車和跨界車組合,這種方式比乘用車更有利可圖,增長速度更快。在零售基礎上,接近80%的通用汽車銷售現在是卡車和跨界車。

該公司以下列品牌銷售其汽車和卡車:

- 雪佛蘭

- 別克

- GMC

- 卡迪拉克

- 武陵(中國)

- 寶駿(中國)

- 解放(中國)

- 霍爾登(澳大利亞)

2007年3月,通用汽車同意以約20億美元的價格出售其長期無利可圖的歐洲業務。因此,通用汽車的營業收入來自以下領域:

- 北美:75%

- 國際:11%

- 通用汽車金融:11%

- 南美洲:3%

商業分析

由於高水平的全球競爭,周期性銷售和巨大的資本密集度,汽車業務總體上非常苛刻。汽車製造商不斷需要設計,發布和更新他們的車輛以保持競爭力並保持市場份額。

然而,在過去的幾十年中,美國汽車製造商尤其如此,由於幾個獨特的歷史怪癖曾經讓美國汽車巨頭如通用汽車飛得很高,但後來變成了脖子上的大量信天翁。

例如,在第二次世界大戰之後,美國是唯一的工業強國,歐洲,亞洲和俄羅斯的製造能力已經大幅下降。

由於通用汽車,福特(F)和克萊斯勒(FCAU)的工廠已經改裝為生產坦克,飛機和軍用吉普車,美國的消費者汽車生產也在戰爭期間停止了。

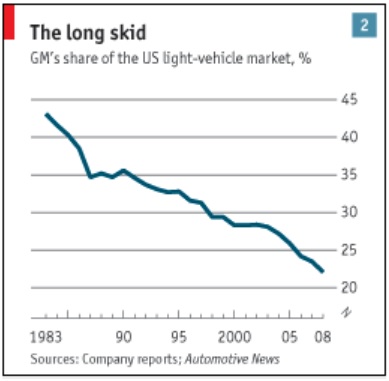

這為通用汽車在20世紀50年代創造了一個黃金時代(並延續到1960年代),其中美國對汽車的需求被壓抑,以及世界其他地區對汽車的需求無法滿足,這使通用汽車成為世界上最傑出的汽車製造商,最高市場份額為50%。

由於它以現金游泳,通用汽車能夠與其龐大的工會勞動力建立非常良好的勞資關係。該公司為他們提供了大額養老金,終身免費醫療保健,慷慨的年度加薪以及其他津貼。

然而,這種獨特的情況給GM帶來了兩個問題。首先,這種優勢導致通用汽車在研發方面取得了成功,特別是在車輛可靠性差和燃油經濟性差的情況下。

在二十世紀七十年代,日本人以復仇的方式重建汽車行業,進入美國市場,提供更高的可靠性,更高的燃油效率和更低的成本選擇。

由於1970年代的雙重石油衝擊(油價一度上漲四倍),日本製造商如豐田(Toyota),本田(HMC)和達通(現在的日產)開始穩步削弱通用汽車的市場份額。

資料來源:經濟學家

更糟糕的是?由於預期壽命的延長和醫療保健的改善(並且更加昂貴),通用汽車的退休工人數量很快膨脹到數百萬,並開始使其實際勞動力相形見絀。

此外,日益激烈的勞資糾紛(工會工人擔心他們的工作)迫使通用汽車在20世紀80年代建立了一家工作銀行,這確保了下崗工人獲得95%的工資,直到公司為他們找到新的工作。通用汽車基本上成了一個私人經營的社會福利計劃,碰巧建造汽車。

事實上,根據汽車研究中心的數據,到2008年,通用汽車相對於其日本競爭對手而言,每個工人每小時花費多50%(相當於其汽車增加1,200美元)。

當金融危機襲來時,通用汽車的債務負擔加上沒有資金的負債(未來養老金和醫療保健債務)已激增至1040億美元(一年內到期的170億美元),而資產負債表上只有140億美元的非限制性現金。

此外,通用汽車的金融部門(後來被分拆為Ally Financial)已經使許多次級貸款破產並導致巨額虧損,其中包括 2008年第四季度的96億美元。

這迫使通用汽車在宣布破產時接受美國政府500億美元的救助(以61%的股權,加上優先股和貸款的形式)。

為了公平對待通用汽車,公司成功地做好了正確的工作,做了許多痛苦但必要的改變,成為一個更好的管理,競爭和盈利的公司。這些行動包括:

- 關閉或出售眾多無利可圖的品牌,如悍馬,龐蒂亞克,土星和薩博

- 關閉2,300家經銷商

- 關閉了約三分之一的工廠

- 裁減了30,000名員工(工會員工人數從2009年全球員工總數的67%降至2016年的53%)

- 消除了近800億美元的債務

- 與福特和克萊斯勒合作創建了自願受益人協會(VBA),該協會將未來的醫療保健信託基金推向聯合汽車工人工會,從而 每年為通用汽車 節省30億美元

通用汽車的業務也變得更加自律,減少了銷售給租賃車隊的汽車數量。這些往往是利潤率低的車輛,僅僅是公司工廠的填充能力。

福特和克萊斯勒採取了類似的重組行動,甚至表示願意放棄一些市場份額以保持對利潤的關注。這與過去有很大的不同。

據「華爾街日報」報道,當三巨頭(通用汽車,福特和克萊斯勒)在2007年在美國汽車市場上銷售的汽車總數超過一半時,他們每輛汽車的損失超過 300美元。

今天,即使市場份額較低,三巨頭在北美製造的每輛汽車上的收益都超過2500美元。

資料來源:「華爾街日報」

通用汽車的其他重要努力包括從區域車輛平台轉移到全球平台,該平台占 2010年(通用汽車退出破產時)銷售車輛的61%,導致開發成本大大降低,設計時間縮短,並具有銷售能力世界各地的同一車輛,以更好地利用成本和提高盈利能力。

除了專註於更高效的全球平台(預計2020年將佔銷售額的99%),通用汽車一直致力於將其車輛平台數量從2014年的26個減少到2025年的4個。

當然,除非公司能夠銷售,否則製造更高效的車輛幾乎沒有價值,而且通用汽車多年來也在這方面取得了很大的進步。

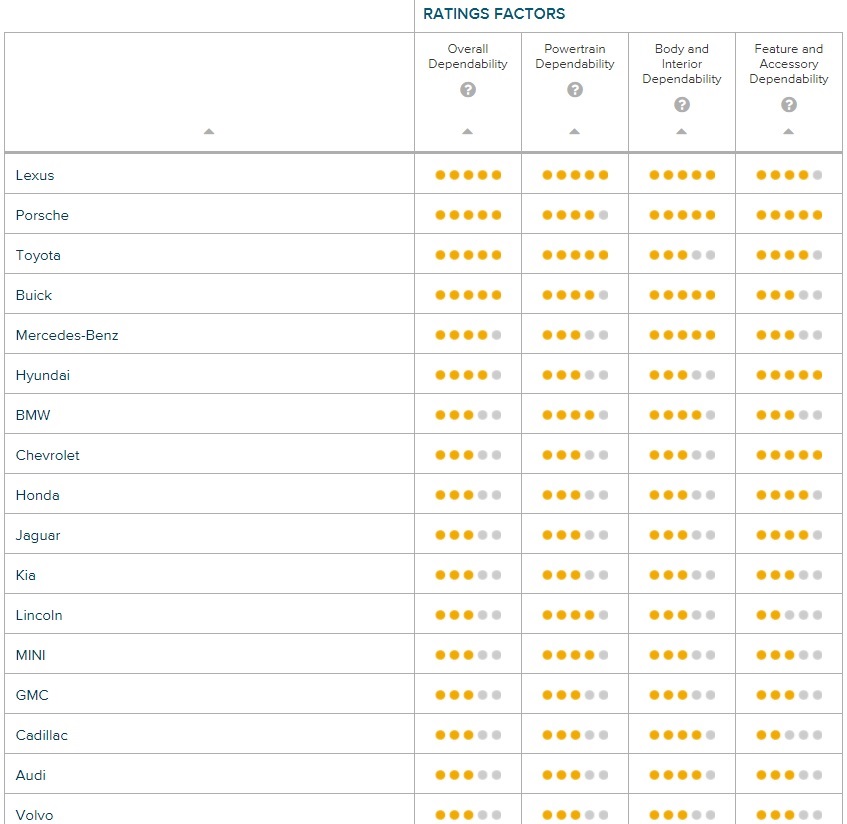

具體而言,該公司的可靠性大大提高。例如,2017 JD Power and Associates的年度 車輛可靠性研究 (其中考察了車輛前三年的可靠性)顯示了幾種具有領先可靠性的GM產品。

- 小型車:雪佛蘭索尼克

- 跑車:雪佛蘭Camaro

- 大型重型皮卡:雪佛蘭Silverado

- 大型SUV:雪佛蘭Tahoe

事實上,通用汽車的幾個品牌現在排名與日本傳奇品牌相當,甚至略勝一籌。例如,別克現在幾乎和豐田一樣可靠,雪佛蘭比本田略勝一籌,凱迪拉克比沃爾沃和奧迪等競爭對手更可靠。

資料來源:JD Power&Associates

除了專註於提高效率,成本控制和可靠性之外,通用汽車還通過在過去幾年中推出或重新設計大量的產品來積極地提高其車輛的競爭力。實際上,預計2017年至2020年期間近30%的通用汽車銷量將來自新的或更新的車型介紹。

在未來幾年,通用汽車預計新產品發布的節奏只會加速,更加關注更有利可圖的卡車,SUV和跨界車(基於汽車的SUV),這些目前正在風靡全球。

通用汽車積極推動更高質量和更受歡迎的汽車(如跨界車)的低成本生產,幫助該公司自2013年以來穩定地將其平均銷售價格提高了10%以上,推動了收益的強勁增長。

通用汽車的另一個重要增長機會是中國,它現在是世界上最大的汽車市場,每年銷售的汽車數量超過美國通用汽車計划到2018年底在中國開設五家工廠,希望它能夠實現 每年將中王國的銷量增加到 500萬輛(2017年為400萬輛)。

然而,就通用汽車而言,仍有幾個主要風險需要考慮。

主要風險

與通用汽車的轉變一樣令人印象深刻的是,在能夠維持或增加股息方面,公司面臨著兩個主要問題。

首先,汽車市場非常難以接受,需要高水平的資本密集度,一致的技術創新,極其強大的供應鏈和高效的製造設施,大量的營銷預算以及嚴格遵守安全和環境法規。

汽車公司不斷重新設計和重組他們的工廠,導致大量的資本支出和研發支出。例如,通用汽車每年在資本支出和研發方面的支出通常超過150億美元。

而且由於汽車銷售是周期性的,但生產工廠的固定成本較高,因此當銷量大幅下降時,通用汽車的利潤可能會匆忙下降。當條件變得艱難時,汽車製造商在定價方面也存在無紀律的歷史,這進一步降低了下行周期的盈利能力。

投資者擔心當前的自動周期可能達到頂峰。穩健的國內生產總值增長,健康就業,提高工資,高消費者情緒和低利率(減少每月付款)的結合,推動了多年的優秀汽車銷售。

如下所示,自金融危機以來,美國汽車和輕型卡車的銷量大幅回升,近年來經季節性調整後的年率(SAAR)徘徊在1700萬輛左右。

資料來源:聖路易斯聯邦儲備銀行,簡單安全股息

包括公司首席經濟學家在內的大多數「專家」預計2018年的需求水平將保持相似。道路上的車輛年齡創紀錄(11年以上,而2002年為9。6年),汽油價格低,利率最低,持續中國等主要國際市場的增長可以比大多數人預期的更長時間滾動。但是,沒有人能夠真正預測下一次不可避免的經濟衰退何時能夠準確地發生。

如前所述,通用汽車公司肯定對其業務進行了一系列結構性改進,以便通過下一個銷售低谷更好地進行管理。更少的品牌,生產規則,更有利可圖的產品組合(SUV,卡車和交叉),更少的經銷商激勵,改進的工會勞動協議,以及更集中的營銷和研發工作,為結構性利潤的改善奠定了基礎。事實上,通用汽車預計其經營利潤率將上升至10%(2014年不到7%)。

因此,管理層認為通用汽車可以在一個1000萬至1100萬輛的SAAR水平上保持盈虧平衡點,這接近於金融危機期間單位銷售觸底的地方。該公司的首席財務官查克史蒂文斯預計,在這種情況下,該公司的盈利能力和效率將得到提升,以支持通用汽車的股息:

「在經濟衰退的第一年,我們預計將大約消耗50億美元的自由現金流。顯然,這一風險已計入我們180億美元的目標現金[儲備],以確保我們能夠在經濟衰退期間繼續投資並維持目前的股息。「

除汽車周期和全球經濟增長外,通用汽車還可能受到工會談判,燃料成本和車輛召回的影響。然而,這些問題似乎都不會影響公司的長期盈利能力。相反,電動和自動駕駛汽車的興起有可能重塑汽車行業的未來。通用汽車在這兩個領域都非常積極主動。以下是該公司2017年的一些成就:

- 共享其零碰撞,零排放和零擁堵的願景,並概述了全電動未來,並計划到2023年推出至少20款電動車型。

- 介紹了在14個月內開發的三代自動測試車輛中的第三代。

- 宣布計劃於2019年初在乘車共享環境中部署自動駕駛車輛。

- 收購Strobe以幫助開發用於自動駕駛車輛的下一代激光雷達解決方案,並將LIDAR成本降低99%。

- 成為第一家使用大規模生產方法建造自動電動測試車的公司。

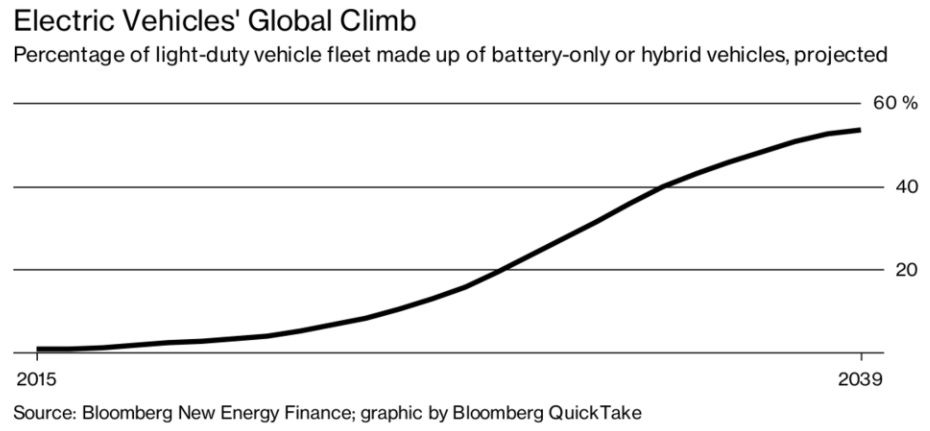

更多關注電動汽車似乎是明智之舉,特別是考慮到公司在中國的增長雄心。那是因為中國只是現在正在考慮逐步淘汰燃氣和柴油車輛的眾多國家之一。

- 法國,英國和 中國到2040年

- 荷蘭,挪威要求到2025年新車銷售的100%為電動汽車

- 德國 到2030年100%的電動汽車

- 到2030年印度 100%的電動汽車需求量

- 加州正在考慮到2030年要求 100%的電動汽車

換句話說,通用汽車看到了牆上的文字,並認為電動汽車是未來。畢竟,它是最重要的未來市場,受到世界上一些最嚴重的空氣污染困擾的中國計劃在 2019年 之前實現10%的電動汽車銷售額,然後逐漸上升至100%。

事實上,根據一些估計,到2040年,全球汽車銷量的近60%將成為插電式車型。

隨著像福特這樣的競爭對手計劃 在未來五年內投資 45億美元推出13款EV車型,通用汽車知道它需要在雪佛蘭Volt(插電式混合動力車)和雪佛蘭Bolt EV的基礎上再接再厲。

在過去十年中,通用汽車實際上是電動汽車的先鋒,其中Bolt EV(在底特律汽車展上被評為 2017年度北美年度汽車),兩位評論家都獲得了成功(Car和Driver稱其為 最好的非豪華EV)在美國)和消費者。

雖然通用汽車正在向電動汽車注入資金以保護其長期健康,但這些努力可能會對公司的長期盈利能力和增長造成壓力(預計電動汽車將持續更長時間並且更可靠)。鑒於該公司其他業務規模龐大以及該行業面臨的一些不確定因素(由於昂貴的電池,聯邦稅收抵免,特斯拉和其他公司的競爭導致的高成本),他們也可能無法動搖針頭。

對通用汽車來說,最大的威脅可能就是自動駕駛汽車。具體而言,自動駕駛汽車可以徹底改變人們走動的方式,並以一種主要方式擾亂美國汽車銷售。

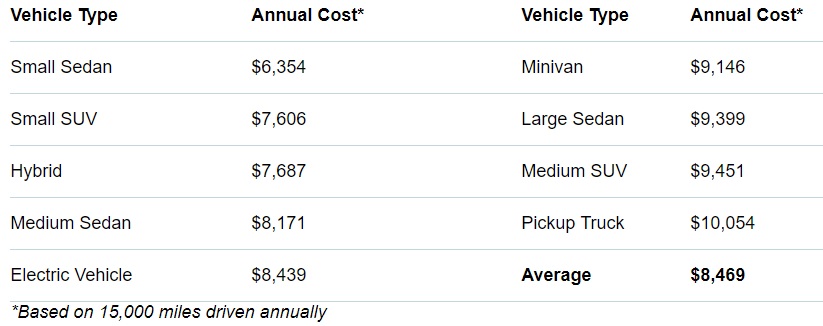

例如,AAA表示,平均每輛汽車每月的成本約為700美元。

資料來源:AAA

然而,許多專家預測,未來的個人移動性很可能是個人汽車擁有量非常罕見,許多消費者只是訂購自動駕駛汽車服務。

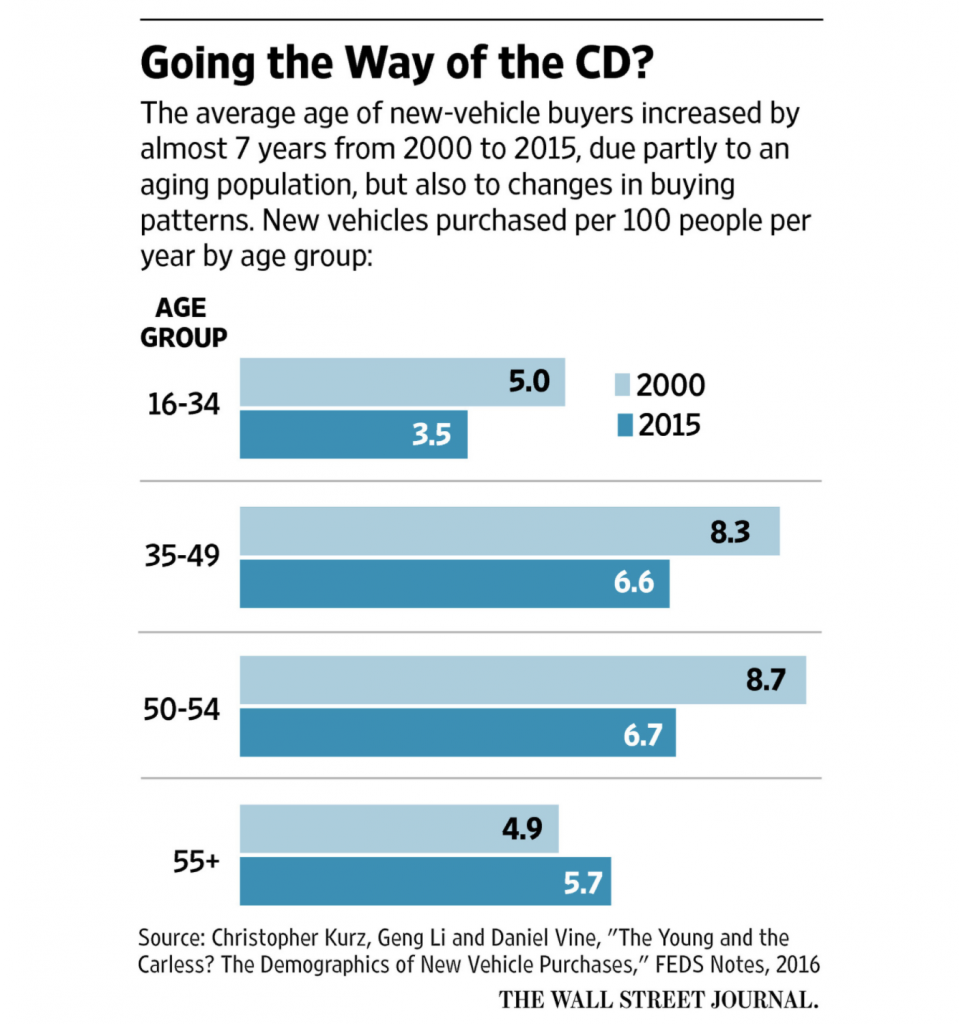

事實上,在過去15年中,如果沒有任何自動駕駛汽車,經濟衰退,智能手機採用以及優步和Lyft等乘車共享服務的增加帶來的綜合影響導致汽車擁有量全面下降,除了55歲以上的人。

舊金山公司Ridecell的首席執行官Aarjav Trivedi表示,「提供汽車共享的後端軟體」,到2022年,2023年,溫帶天氣的城市大多數交通都將受到歡迎,共享和可能自治「。

各公司正在考慮不同的商業模式,包括優步和Lyft,他們計劃將幾乎所有的車隊改為自動駕駛汽車,以提供每次使用的乘車服務。

像特斯拉這樣的其他公司正在尋求建立網路,在這些網路中,業主可以在訂購的基礎上租用機器人車輛,以幫助抵消所有權成本。

換句話說,在未來,汽車可能成為富人所擁有的奢侈品並不是不可能的,而大多數人最終訂購機器人計程車服務,每月175至350美元(25%至比擁有自己的車輛的成本低50%)。

現在,通用汽車一直在為Lyft投資5億美元並推出自己的乘坐共享服務Maven,為這個潛在的破壞性未來做好準備。據華爾街日報報道,該公司認為,無人駕駛汽車可以在2019年為複雜的城市環境做好準備,今年每季度投資約2.5億美元用於自動駕駛汽車(2017年的1.5億美元) 。

毫不奇怪,通用汽車的目標是進入底層並希望為Lyft和Uber等公司提供自動電動汽車,並為這些公司提供車輛管理和服務或VMAAS。這基本上意味著通用汽車希望管理和維護它認為可能有一天構成該國大部分車輛的電動車車載計程車。

通用汽車認為,到2025年,無人駕駛汽車服務的總可定址市場價值將達到數千億美元,同時提供 20%至30%的利潤率。

吉姆哈克特,福特智能移動部門的前負責人(以及該公司的新任首席執行官),分享了通用汽車對該市場的熱情,並認為VMAAS有朝一日將是一個 4000億美元的市場,其運營利潤率至少為「20%」。

這很難理解,但該公司已經表示,它正在開發的機器人計程車服務有可能超過它在十年內從其核心汽車業務中獲得的利潤!

雖然這些潛在利潤率目前幾乎是行業平均運營利潤率的三倍,但請記住,有兩個主要問題仍可能對汽車製造商造成傷害。

首先,電動機可以持續超過100萬英里,再生制動可以使制動器持續數十年(它們幾乎可以重新獲得所有制動能量,從而顯著減少磨損)。因此,電動汽車最終可能比現在的汽車持續時間更長,可能會減少長期私人汽車的需求。

機器人計程車訂購服務可能會有一個不同的故事,因為它們將全天候運營,比今天任何計程車都能提供更多里程。然而,即使通用汽車的未來基本上是為Lyft或Uber等公司製造電動車車,問題仍然是全球市場在未來的移動解決方案中需要多少輛汽車。

例如,也許超高效的自動駕駛汽車訂購服務每年僅需要500萬到1000萬美國汽車銷售(相比之下今天為1700萬輛),這意味著通用汽車可能永遠面臨著銷售額和利潤較低的未來,特別是如果它可以’找到一種方法來從快速增長的軟體和服務方面獲取更高利潤的價值。

關於通用汽車的結論

通用汽車已經從破產的灰燼中像鳳凰一樣崛起,並取得了顯著的轉變,包括對其員工,製造業足跡,生產組合和資產負債表的一系列結構性修復。今天的通用汽車似乎是一個更可靠的收入來源,儘管在股息增長方面幾乎沒有提供。

儘管盈利能力有所改善,但該公司的股票自破產以來一直以個位數的市盈率交易,吸引了沃倫巴菲特等價值投資者,後者於2012年初開始持有通用汽車的股份。

首先,投資者仍然擔心目前的汽車周期達到頂峰,他們更傾向於採取觀望態度來看待通用汽車聲稱可以在下一次經濟衰退期間實現盈虧平衡並維持其股息。

更重要的是,未來10到20年內即將發生的巨大變化,包括轉向電動汽車,自動駕駛汽車和個人移動服務,使人們更難以了解通用汽車公司的類型。

總體而言,周期性汽車行業並不是風險厭惡收益投資者分配其投資組合(如果有的話)的好地方。然而,對於那些願意容忍其多元化投資組合中潛在波動和不確定性的以價值為重點的股息投資者而言,通用汽車脫穎而出。

該公司對未來技術的重組業務和戰略性投資最終可以帶來更高的利潤率和更長期穩定的利潤。