AI 智能摘要

通用汽车公司成立于1897年,位于密歇根州底特律市,是世界上最大的汽车制造商之一。该公司每年主要通过其约19,000家经销商在全球销售超过750万辆汽车。通用汽车的全球市场份额接近17%,其中包括在其盈利能力最强的地区美国的行业领先地位

通用汽车已经开始实施一项多年战略,重新设计和扩展其卡车和跨界车组合,这种方式比乘用车更有利可图,增长速度更快。在零售基础上,接近80%的通用汽车销售现在是卡车和跨界车。

该公司以下列品牌销售其汽车和卡车:

- 雪佛兰

- 别克

- GMC

- 卡迪拉克

- 武陵(中国)

- 宝骏(中国)

- 解放(中国)

- 霍尔登(澳大利亚)

2007年3月,通用汽车同意以约20亿美元的价格出售其长期无利可图的欧洲业务。因此,通用汽车的营业收入来自以下领域:

- 北美:75%

- 国际:11%

- 通用汽车金融:11%

- 南美洲:3%

商业分析

由于高水平的全球竞争,周期性销售和巨大的资本密集度,汽车业务总体上非常苛刻。汽车制造商不断需要设计,发布和更新他们的车辆以保持竞争力并保持市场份额。

然而,在过去的几十年中,美国汽车制造商尤其如此,由于几个独特的历史怪癖曾经让美国汽车巨头如通用汽车飞得很高,但后来变成了脖子上的大量信天翁。

例如,在第二次世界大战之后,美国是唯一的工业强国,欧洲,亚洲和俄罗斯的制造能力已经大幅下降。

由于通用汽车,福特(F)和克莱斯勒(FCAU)的工厂已经改装为生产坦克,飞机和军用吉普车,美国的消费者汽车生产也在战争期间停止了。

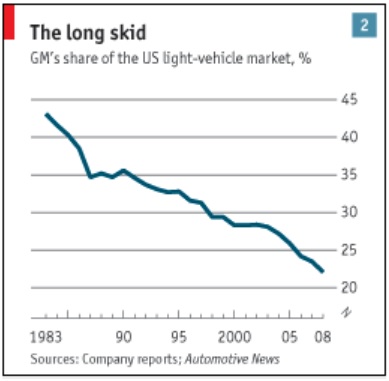

这为通用汽车在20世纪50年代创造了一个黄金时代(并延续到1960年代),其中美国对汽车的需求被压抑,以及世界其他地区对汽车的需求无法满足,这使通用汽车成为世界上最杰出的汽车制造商,最高市场份额为50%。

由于它以现金游泳,通用汽车能够与其庞大的工会劳动力建立非常良好的劳资关系。该公司为他们提供了大额养老金,终身免费医疗保健,慷慨的年度加薪以及其他津贴。

然而,这种独特的情况给GM带来了两个问题。首先,这种优势导致通用汽车在研发方面取得了成功,特别是在车辆可靠性差和燃油经济性差的情况下。

在二十世纪七十年代,日本人以复仇的方式重建汽车行业,进入美国市场,提供更高的可靠性,更高的燃油效率和更低的成本选择。

由于1970年代的双重石油冲击(油价一度上涨四倍),日本制造商如丰田(Toyota),本田(HMC)和达通(现在的日产)开始稳步削弱通用汽车的市场份额。

资料来源:经济学家

更糟糕的是?由于预期寿命的延长和医疗保健的改善(并且更加昂贵),通用汽车的退休工人数量很快膨胀到数百万,并开始使其实际劳动力相形见绌。

此外,日益激烈的劳资纠纷(工会工人担心他们的工作)迫使通用汽车在20世纪80年代建立了一家工作银行,这确保了下岗工人获得95%的工资,直到公司为他们找到新的工作。通用汽车基本上成了一个私人经营的社会福利计划,碰巧建造汽车。

事实上,根据汽车研究中心的数据,到2008年,通用汽车相对于其日本竞争对手而言,每个工人每小时花费多50%(相当于其汽车增加1,200美元)。

当金融危机袭来时,通用汽车的债务负担加上没有资金的负债(未来养老金和医疗保健债务)已激增至1040亿美元(一年内到期的170亿美元),而资产负债表上只有140亿美元的非限制性现金。

此外,通用汽车的金融部门(后来被分拆为Ally Financial)已经使许多次级贷款破产并导致巨额亏损,其中包括 2008年第四季度的96亿美元。

这迫使通用汽车在宣布破产时接受美国政府500亿美元的救助(以61%的股权,加上优先股和贷款的形式)。

为了公平对待通用汽车,公司成功地做好了正确的工作,做了许多痛苦但必要的改变,成为一个更好的管理,竞争和盈利的公司。这些行动包括:

- 关闭或出售众多无利可图的品牌,如悍马,庞蒂亚克,土星和萨博

- 关闭2,300家经销商

- 关闭了约三分之一的工厂

- 裁减了30,000名员工(工会员工人数从2009年全球员工总数的67%降至2016年的53%)

- 消除了近800亿美元的债务

- 与福特和克莱斯勒合作创建了自愿受益人协会(VBA),该协会将未来的医疗保健信托基金推向联合汽车工人工会,从而 每年为通用汽车 节省30亿美元

通用汽车的业务也变得更加自律,减少了销售给租赁车队的汽车数量。这些往往是利润率低的车辆,仅仅是公司工厂的填充能力。

福特和克莱斯勒采取了类似的重组行动,甚至表示愿意放弃一些市场份额以保持对利润的关注。这与过去有很大的不同。

据“华尔街日报”报道,当三巨头(通用汽车,福特和克莱斯勒)在2007年在美国汽车市场上销售的汽车总数超过一半时,他们每辆汽车的损失超过 300美元。

今天,即使市场份额较低,三巨头在北美制造的每辆汽车上的收益都超过2500美元。

资料来源:“华尔街日报”

通用汽车的其他重要努力包括从区域车辆平台转移到全球平台,该平台占 2010年(通用汽车退出破产时)销售车辆的61%,导致开发成本大大降低,设计时间缩短,并具有销售能力世界各地的同一车辆,以更好地利用成本和提高盈利能力。

除了专注于更高效的全球平台(预计2020年将占销售额的99%),通用汽车一直致力于将其车辆平台数量从2014年的26个减少到2025年的4个。

当然,除非公司能够销售,否则制造更高效的车辆几乎没有价值,而且通用汽车多年来也在这方面取得了很大的进步。

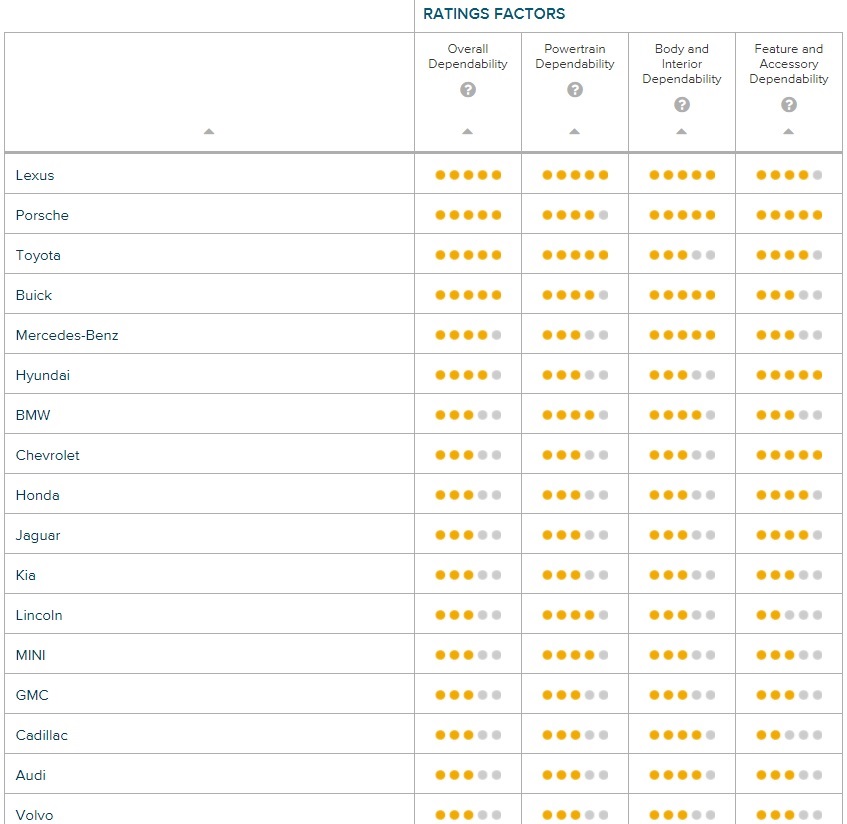

具体而言,该公司的可靠性大大提高。例如,2017 JD Power and Associates的年度 车辆可靠性研究 (其中考察了车辆前三年的可靠性)显示了几种具有领先可靠性的GM产品。

- 小型车:雪佛兰索尼克

- 跑车:雪佛兰Camaro

- 大型重型皮卡:雪佛兰Silverado

- 大型SUV:雪佛兰Tahoe

事实上,通用汽车的几个品牌现在排名与日本传奇品牌相当,甚至略胜一筹。例如,别克现在几乎和丰田一样可靠,雪佛兰比本田略胜一筹,凯迪拉克比沃尔沃和奥迪等竞争对手更可靠。

资料来源:JD Power&Associates

除了专注于提高效率,成本控制和可靠性之外,通用汽车还通过在过去几年中推出或重新设计大量的产品来积极地提高其车辆的竞争力。实际上,预计2017年至2020年期间近30%的通用汽车销量将来自新的或更新的车型介绍。

在未来几年,通用汽车预计新产品发布的节奏只会加速,更加关注更有利可图的卡车,SUV和跨界车(基于汽车的SUV),这些目前正在风靡全球。

通用汽车积极推动更高质量和更受欢迎的汽车(如跨界车)的低成本生产,帮助该公司自2013年以来稳定地将其平均销售价格提高了10%以上,推动了收益的强劲增长。

通用汽车的另一个重要增长机会是中国,它现在是世界上最大的汽车市场,每年销售的汽车数量超过美国通用汽车计划到2018年底在中国开设五家工厂,希望它能够实现 每年将中王国的销量增加到 500万辆(2017年为400万辆)。

然而,就通用汽车而言,仍有几个主要风险需要考虑。

主要风险

与通用汽车的转变一样令人印象深刻的是,在能够维持或增加股息方面,公司面临着两个主要问题。

首先,汽车市场非常难以接受,需要高水平的资本密集度,一致的技术创新,极其强大的供应链和高效的制造设施,大量的营销预算以及严格遵守安全和环境法规。

汽车公司不断重新设计和重组他们的工厂,导致大量的资本支出和研发支出。例如,通用汽车每年在资本支出和研发方面的支出通常超过150亿美元。

而且由于汽车销售是周期性的,但生产工厂的固定成本较高,因此当销量大幅下降时,通用汽车的利润可能会匆忙下降。当条件变得艰难时,汽车制造商在定价方面也存在无纪律的历史,这进一步降低了下行周期的盈利能力。

投资者担心当前的自动周期可能达到顶峰。稳健的国内生产总值增长,健康就业,提高工资,高消费者情绪和低利率(减少每月付款)的结合,推动了多年的优秀汽车销售。

如下所示,自金融危机以来,美国汽车和轻型卡车的销量大幅回升,近年来经季节性调整后的年率(SAAR)徘徊在1700万辆左右。

资料来源:圣路易斯联邦储备银行,简单安全股息

包括公司首席经济学家在内的大多数“专家”预计2018年的需求水平将保持相似。道路上的车辆年龄创纪录(11年以上,而2002年为9。6年),汽油价格低,利率最低,持续中国等主要国际市场的增长可以比大多数人预期的更长时间滚动。但是,没有人能够真正预测下一次不可避免的经济衰退何时能够准确地发生。

如前所述,通用汽车公司肯定对其业务进行了一系列结构性改进,以便通过下一个销售低谷更好地进行管理。更少的品牌,生产规则,更有利可图的产品组合(SUV,卡车和交叉),更少的经销商激励,改进的工会劳动协议,以及更集中的营销和研发工作,为结构性利润的改善奠定了基础。事实上,通用汽车预计其经营利润率将上升至10%(2014年不到7%)。

因此,管理层认为通用汽车可以在一个1000万至1100万辆的SAAR水平上保持盈亏平衡点,这接近于金融危机期间单位销售触底的地方。该公司的首席财务官查克史蒂文斯预计,在这种情况下,该公司的盈利能力和效率将得到提升,以支持通用汽车的股息:

“在经济衰退的第一年,我们预计将大约消耗50亿美元的自由现金流。显然,这一风险已计入我们180亿美元的目标现金[储备],以确保我们能够在经济衰退期间继续投资并维持目前的股息。“

除汽车周期和全球经济增长外,通用汽车还可能受到工会谈判,燃料成本和车辆召回的影响。然而,这些问题似乎都不会影响公司的长期盈利能力。相反,电动和自动驾驶汽车的兴起有可能重塑汽车行业的未来。通用汽车在这两个领域都非常积极主动。以下是该公司2017年的一些成就:

- 共享其零碰撞,零排放和零拥堵的愿景,并概述了全电动未来,并计划到2023年推出至少20款电动车型。

- 介绍了在14个月内开发的三代自动测试车辆中的第三代。

- 宣布计划于2019年初在乘车共享环境中部署自动驾驶车辆。

- 收购Strobe以帮助开发用于自动驾驶车辆的下一代激光雷达解决方案,并将LIDAR成本降低99%。

- 成为第一家使用大规模生产方法建造自动电动测试车的公司。

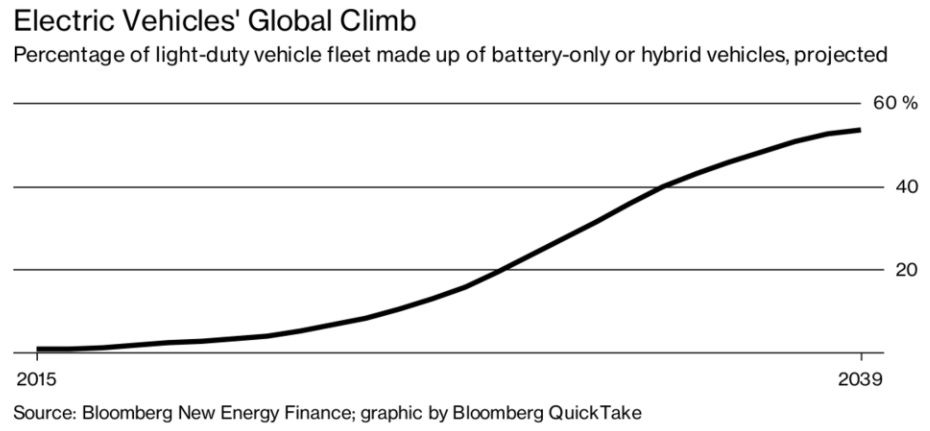

更多关注电动汽车似乎是明智之举,特别是考虑到公司在中国的增长雄心。那是因为中国只是现在正在考虑逐步淘汰燃气和柴油车辆的众多国家之一。

- 法国,英国和 中国到2040年

- 荷兰,挪威要求到2025年新车销售的100%为电动汽车

- 德国 到2030年100%的电动汽车

- 到2030年印度 100%的电动汽车需求量

- 加州正在考虑到2030年要求 100%的电动汽车

换句话说,通用汽车看到了墙上的文字,并认为电动汽车是未来。毕竟,它是最重要的未来市场,受到世界上一些最严重的空气污染困扰的中国计划在 2019年 之前实现10%的电动汽车销售额,然后逐渐上升至100%。

事实上,根据一些估计,到2040年,全球汽车销量的近60%将成为插电式车型。

随着像福特这样的竞争对手计划 在未来五年内投资 45亿美元推出13款EV车型,通用汽车知道它需要在雪佛兰Volt(插电式混合动力车)和雪佛兰Bolt EV的基础上再接再厉。

在过去十年中,通用汽车实际上是电动汽车的先锋,其中Bolt EV(在底特律汽车展上被评为 2017年度北美年度汽车),两位评论家都获得了成功(Car和Driver称其为 最好的非豪华EV)在美国)和消费者。

虽然通用汽车正在向电动汽车注入资金以保护其长期健康,但这些努力可能会对公司的长期盈利能力和增长造成压力(预计电动汽车将持续更长时间并且更可靠)。鉴于该公司其他业务规模庞大以及该行业面临的一些不确定因素(由于昂贵的电池,联邦税收抵免,特斯拉和其他公司的竞争导致的高成本),他们也可能无法动摇针头。

对通用汽车来说,最大的威胁可能就是自动驾驶汽车。具体而言,自动驾驶汽车可以彻底改变人们走动的方式,并以一种主要方式扰乱美国汽车销售。

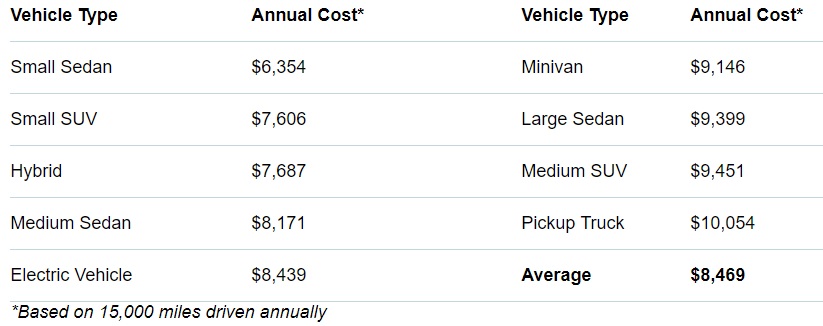

例如,AAA表示,平均每辆汽车每月的成本约为700美元。

资料来源:AAA

然而,许多专家预测,未来的个人移动性很可能是个人汽车拥有量非常罕见,许多消费者只是订购自动驾驶汽车服务。

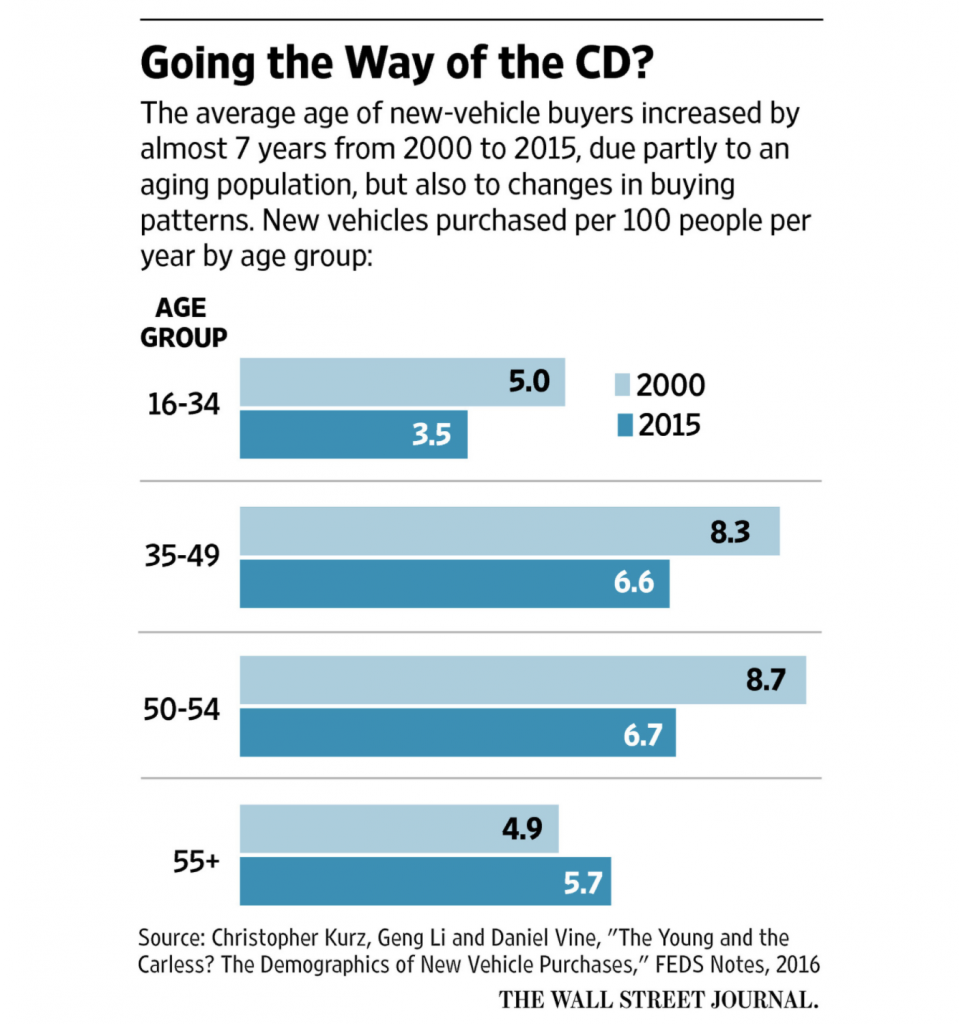

事实上,在过去15年中,如果没有任何自动驾驶汽车,经济衰退,智能手机采用以及优步和Lyft等乘车共享服务的增加带来的综合影响导致汽车拥有量全面下降,除了55岁以上的人。

旧金山公司Ridecell的首席执行官Aarjav Trivedi表示,“提供汽车共享的后端软件”,到2022年,2023年,温带天气的城市大多数交通都将受到欢迎,共享和可能自治“。

各公司正在考虑不同的商业模式,包括优步和Lyft,他们计划将几乎所有的车队改为自动驾驶汽车,以提供每次使用的乘车服务。

像特斯拉这样的其他公司正在寻求建立网络,在这些网络中,业主可以在订购的基础上租用机器人车辆,以帮助抵消所有权成本。

换句话说,在未来,汽车可能成为富人所拥有的奢侈品并不是不可能的,而大多数人最终订购机器人出租车服务,每月175至350美元(25%至比拥有自己的车辆的成本低50%)。

现在,通用汽车一直在为Lyft投资5亿美元并推出自己的乘坐共享服务Maven,为这个潜在的破坏性未来做好准备。据华尔街日报报道,该公司认为,无人驾驶汽车可以在2019年为复杂的城市环境做好准备,今年每季度投资约2.5亿美元用于自动驾驶汽车(2017年的1.5亿美元) 。

毫不奇怪,通用汽车的目标是进入底层并希望为Lyft和Uber等公司提供自动电动汽车,并为这些公司提供车辆管理和服务或VMAAS。这基本上意味着通用汽车希望管理和维护它认为可能有一天构成该国大部分车辆的电动车车载出租车。

通用汽车认为,到2025年,无人驾驶汽车服务的总可寻址市场价值将达到数千亿美元,同时提供 20%至30%的利润率。

吉姆哈克特,福特智能移动部门的前负责人(以及该公司的新任首席执行官),分享了通用汽车对该市场的热情,并认为VMAAS有朝一日将是一个 4000亿美元的市场,其运营利润率至少为“20%”。

这很难理解,但该公司已经表示,它正在开发的机器人出租车服务有可能超过它在十年内从其核心汽车业务中获得的利润!

虽然这些潜在利润率目前几乎是行业平均运营利润率的三倍,但请记住,有两个主要问题仍可能对汽车制造商造成伤害。

首先,电动机可以持续超过100万英里,再生制动可以使制动器持续数十年(它们几乎可以重新获得所有制动能量,从而显着减少磨损)。因此,电动汽车最终可能比现在的汽车持续时间更长,可能会减少长期私人汽车的需求。

机器人出租车订购服务可能会有一个不同的故事,因为它们将全天候运营,比今天任何出租车都能提供更多里程。然而,即使通用汽车的未来基本上是为Lyft或Uber等公司制造电动车车,问题仍然是全球市场在未来的移动解决方案中需要多少辆汽车。

例如,也许超高效的自动驾驶汽车订购服务每年仅需要500万到1000万美国汽车销售(相比之下今天为1700万辆),这意味着通用汽车可能永远面临着销售额和利润较低的未来,特别是如果它可以’找到一种方法来从快速增长的软件和服务方面获取更高利润的价值。

关于通用汽车的结论

通用汽车已经从破产的灰烬中像凤凰一样崛起,并取得了显着的转变,包括对其员工,制造业足迹,生产组合和资产负债表的一系列结构性修复。今天的通用汽车似乎是一个更可靠的收入来源,尽管在股息增长方面几乎没有提供。

尽管盈利能力有所改善,但该公司的股票自破产以来一直以个位数的市盈率交易,吸引了沃伦巴菲特等价值投资者,后者于2012年初开始持有通用汽车的股份。

首先,投资者仍然担心目前的汽车周期达到顶峰,他们更倾向于采取观望态度来看待通用汽车声称可以在下一次经济衰退期间实现盈亏平衡并维持其股息。

更重要的是,未来10到20年内即将发生的巨大变化,包括转向电动汽车,自动驾驶汽车和个人移动服务,使人们更难以了解通用汽车公司的类型。

总体而言,周期性汽车行业并不是风险厌恶收益投资者分配其投资组合(如果有的话)的好地方。然而,对于那些愿意容忍其多元化投资组合中潜在波动和不确定性的以价值为重点的股息投资者而言,通用汽车脱颖而出。

该公司对未来技术的重组业务和战略性投资最终可以带来更高的利润率和更长期稳定的利润。