AI 智能摘要

增長和價值是股票和股票共同基金投資的兩種基本方法。許多成長型股票共同基金經理尋找他們認為具有強勁盈利增長潛力的公司股票,而價值型基金經理則尋找市場低估的股票。一些基金經理將兩種方法結合起來。

關注公司:如何識別增長和價值股票

雖然一些公司的盈利在經濟增長放緩期間可能會受到抑制,但成長型公司通常會尋求在不考慮經濟條件的情況下實現高盈利增長。「新興」成長型公司可能具有實現高盈利增長的潛力,但尚未建立強勁盈利增長的歷史。

價值型股票通常已經在市場上失寵,與賬麵價值,重置價值或清算價值相比被認為是低廉的價格。通常情況下,價值股的定價遠低於同行業中類似公司的股票。這種較低的價格可能反映了投資者對近期公司問題的反應,例如令人失望的收益,負面宣傳或法律問題,所有這些都可能引發對公司長期前景的疑慮。價值組還可能包括未被投資者認可的新公司股票。

用於定義增長和價值股票的主要指標是市盈率(股票價格除以當前年度每股收益)和市凈率(股價除以每股賬麵價值) )。成長型股票通常具有較高的市盈率和市凈率,這意味著與公司的凈資產價值相比,這些股票的價格相對較高。相比之下,價值型股票的市盈率和價格與賬面比率相對較低。

增長和價值:互補投資風格

遵循特定的投資方式,例如增長或價值,為投資經理提供選擇股票的指導方針。成長基金經理尋找高質量,成功的公司,這些公司表現強勁並且期望可能繼續表現良好,儘管沒有任何保證。當然,無法保證能夠實現這一預測。投資者願意為這些股票支付較高的市盈率倍數,因為隨著公司的持續增長,他們希望以更高的價格出售它們。購買特定增長股票的風險在於,任何有關該公司的負面消息,其高價可能會急劇下跌,特別是如果盈利令華爾街失望。

另一方面,價值型基金經理尋找那些已經失寵但仍然具有良好基本面的公司。他們以低於股票平均歷史水平或低於其行業組別當前水平的價格購買這些股票。許多價值投資者認為,當投資者對負面事件反應過度時,股票將成為價值股票。

價值投資背後的理念是,當真正的價值被其他投資者認可時,優秀公司的股票可能會及時反彈。但這種對價值的認識可能需要一段時間才能出現,在某些情況下,可能永遠不會實現。

哪種策略 – 增長或價值 – 可能在長期內具有更高的回報潛力?增長和價值投資之間的鬥爭已持續多年,每一方都提供統計數據來支持其論點。一些研究表明,在價值調整的基礎上,價值投資在長期內表現優於增長。價值投資者認為,短期關注通常會將股價推向低位,這反過來又可以為價值投資者創造巨大的買入機會。

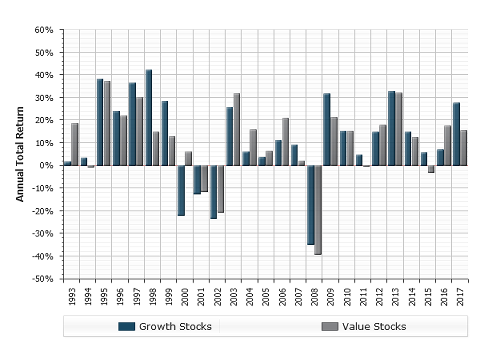

增長與價值:比較表現

通過結合增長和價值來管理風險

然而,對於許多共同基金投資者而言,長期投資的任何一種方法都可能沒有絕對的優勢。個人投資者可以通過結合增長和價值投資來管理風險,而不是只選擇一種方法,而是尋求最佳回報。這種方法允許投資者在整個經濟周期中獲得潛在收益,其中一般市場情況有利於增長或價值投資風格。

示例:價值型股票,通常是周期性行業的股票,通常在經濟復甦的早期表現良好; 另一方面,成長股傾向於引領牛市,這通常是由於利率下降和公司收益增加所致。此外,由於兩組股票往往不會朝同一方向或相同程度發展,投資者可以通過結合這兩種方法來增強回報和管理風險。