AI 智能摘要

增长和价值是股票和股票共同基金投资的两种基本方法。许多成长型股票共同基金经理寻找他们认为具有强劲盈利增长潜力的公司股票,而价值型基金经理则寻找市场低估的股票。一些基金经理将两种方法结合起来。

关注公司:如何识别增长和价值股票

虽然一些公司的盈利在经济增长放缓期间可能会受到抑制,但成长型公司通常会寻求在不考虑经济条件的情况下实现高盈利增长。“新兴”成长型公司可能具有实现高盈利增长的潜力,但尚未建立强劲盈利增长的历史。

价值型股票通常已经在市场上失宠,与账面价值,重置价值或清算价值相比被认为是低廉的价格。通常情况下,价值股的定价远低于同行业中类似公司的股票。这种较低的价格可能反映了投资者对近期公司问题的反应,例如令人失望的收益,负面宣传或法律问题,所有这些都可能引发对公司长期前景的疑虑。价值组还可能包括未被投资者认可的新公司股票。

用于定义增长和价值股票的主要指标是市盈率(股票价格除以当前年度每股收益)和市净率(股价除以每股账面价值) )。成长型股票通常具有较高的市盈率和市净率,这意味着与公司的净资产价值相比,这些股票的价格相对较高。相比之下,价值型股票的市盈率和价格与账面比率相对较低。

增长和价值:互补投资风格

遵循特定的投资方式,例如增长或价值,为投资经理提供选择股票的指导方针。成长基金经理寻找高质量,成功的公司,这些公司表现强劲并且期望可能继续表现良好,尽管没有任何保证。当然,无法保证能够实现这一预测。投资者愿意为这些股票支付较高的市盈率倍数,因为随着公司的持续增长,他们希望以更高的价格出售它们。购买特定增长股票的风险在于,任何有关该公司的负面消息,其高价可能会急剧下跌,特别是如果盈利令华尔街失望。

另一方面,价值型基金经理寻找那些已经失宠但仍然具有良好基本面的公司。他们以低于股票平均历史水平或低于其行业组别当前水平的价格购买这些股票。许多价值投资者认为,当投资者对负面事件反应过度时,股票将成为价值股票。

价值投资背后的理念是,当真正的价值被其他投资者认可时,优秀公司的股票可能会及时反弹。但这种对价值的认识可能需要一段时间才能出现,在某些情况下,可能永远不会实现。

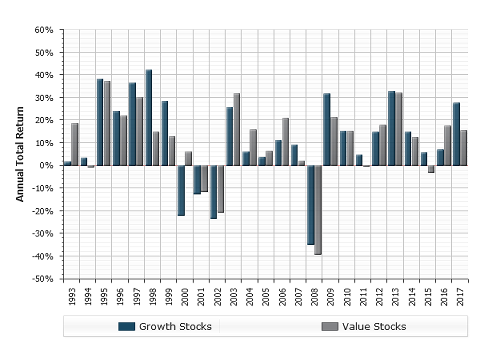

哪种策略 – 增长或价值 – 可能在长期内具有更高的回报潜力?增长和价值投资之间的斗争已持续多年,每一方都提供统计数据来支持其论点。一些研究表明,在价值调整的基础上,价值投资在长期内表现优于增长。价值投资者认为,短期关注通常会将股价推向低位,这反过来又可以为价值投资者创造巨大的买入机会。

增长与价值:比较表现

通过结合增长和价值来管理风险

然而,对于许多共同基金投资者而言,长期投资的任何一种方法都可能没有绝对的优势。个人投资者可以通过结合增长和价值投资来管理风险,而不是只选择一种方法,而是寻求最佳回报。这种方法允许投资者在整个经济周期中获得潜在收益,其中一般市场情况有利于增长或价值投资风格。

示例:价值型股票,通常是周期性行业的股票,通常在经济复苏的早期表现良好; 另一方面,成长股倾向于引领牛市,这通常是由于利率下降和公司收益增加所致。此外,由于两组股票往往不会朝同一方向或相同程度发展,投资者可以通过结合这两种方法来增强回报和管理风险。