AI 智能摘要

折扣債券是以低於其面值的價格發行的債券,或以低於票麵價值的價格在二級市場交易的債券。它類似於零息債券,只是後者不支付利息。當票面利率低於現行利率時,債券被視為以折扣價交易。折扣債券的一個例子是美國儲蓄債券。

折扣債券如何運作

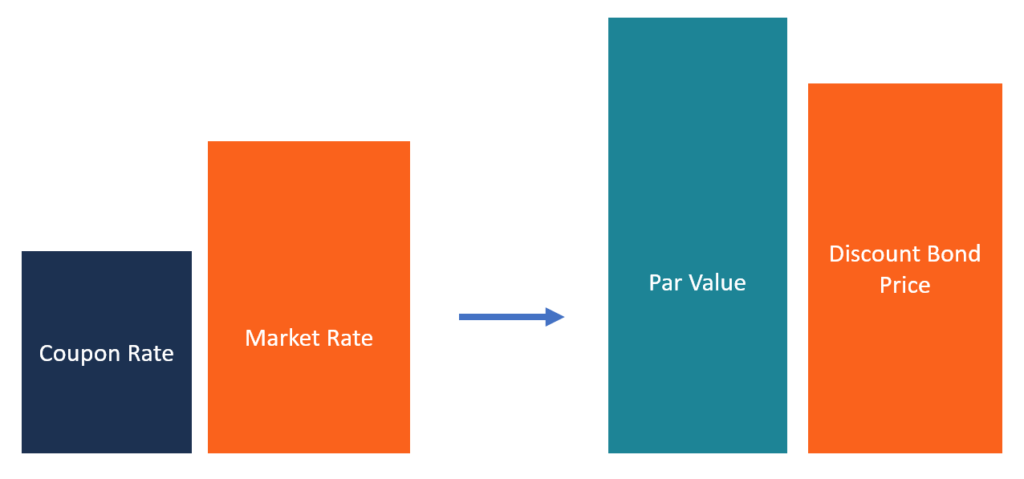

當投資者購買債券時,他/她希望債券發行人支付利息。但是,隨著市場利率的變化,債券的價值可能會增加或減少。如果利率上升,則會導致債券價值下降; 相反的情況也是如此。債券價值的下跌使其對投資者具有吸引力,因為它以折扣價發行。因此,債券必須以折扣價出售,因此名稱折扣債券。折扣考慮了債券的高風險以及債券發行人的不安全感。

折扣債券的價格低於現行市場價格。以折扣價購買債券意味著投資者支付的價格低於債券的面值。然而,這並不一定意味著它提供比其他債券更好的回報。

讓我們舉一個面值為1,000美元的債券的例子。如果債券的報價為970美元,則視為以折扣價提供。如果債券的報價為1,030美元,則視為以溢價收取。債券在二級市場上交易,如股票,其價格必然會隨著市場條件的變化而變化。然而,債券價值的變化僅影響應付債券持有人的利息,但當債券到期時,面值仍將償還給投資者。

為什麼債券價格在交易期間波動

當在公開市場上發行新債券時,它附帶一張明確的優惠券,顯示債券持有人將獲得的利息金額。例如,無論市場條件如何變化,面值為1,000美元且票面利率為3%的債券將支付30美元的利息。如果現行利率下降至2%,債券價值將上升,債券將以溢價交易,例如1,030美元。的到期收益率(YTM)的新鍵價為2。91%($ 30 / $ 1,030)。同樣,如果利率上升至4%,債券價值將下降,債券將以折扣價交易,例如970美元。新債券價格的年初至今將為3.09%(30美元/ 970美元)。

隨著利率的變化,債券價格必須調整,以使其YTM等於或幾乎等於新債券發行的YTM。這是因為債券價格和YTM向相反方向移動。如果利率高於債券的票面利率,債券價格必須降低到低於票麵價值(貼現債券),以便YTM更接近利率。同樣,如果利率降至票面利率以下,債券價格將高於票麵價值(溢價債券),以使YTM與利率相等或幾乎相等。在利率不斷下降的時期,債券將以溢價交易,以便YTM接近利率下降。同樣,利率上升將導致更多債券以面值折扣交易。

為什麼債券以折價出售

債券可能會以折扣價發行,原因如下:

1.債券發行人的違約風險

當債券持有人認為發行人有更高的違約風險時,他們可能會以低於票麵價值的價格處置債券,以免失去所有投資。

2.波動的利率

當利率高於債券的票面利率時,投資者支付的價格低於債券的票麵價值。它允許他們獲得足夠的投資利息。

3.信用評級審查

債券評級機構可能會降低發行人的信用評級,並可能導致債券持有人處置其投資時市場上的債券數量增加。市場上債券數量的增加迫使持有者以折扣價出售這些債券以避免違約風險。

投資貼現債券的利弊

只要債券發行人沒有違約,貼現債券就有很大的升值概率。當發行人繼續及時支付利息時,可能表明發行人將繼續履行其義務,直至債券到期。如果投資者持有債券到期,他們將獲得相當於債券面值的金額,即使他們最初支付的金額低於債券的票麵價值。

相反,折扣債券可能會帶來較高的違約風險,具體取決於發行人的財務狀況。公司可能會在用盡所有其他方式後選擇發行債券,或者因為其股東不願意向公司投入更多資金。如果債券評級機構確信公司違反其現有義務的可能性很高,也可能會降低發行人的評級。這意味著即使在債券市場,公司也面臨違約風險,債券持有人可能會失去投資。