AI 智能摘要

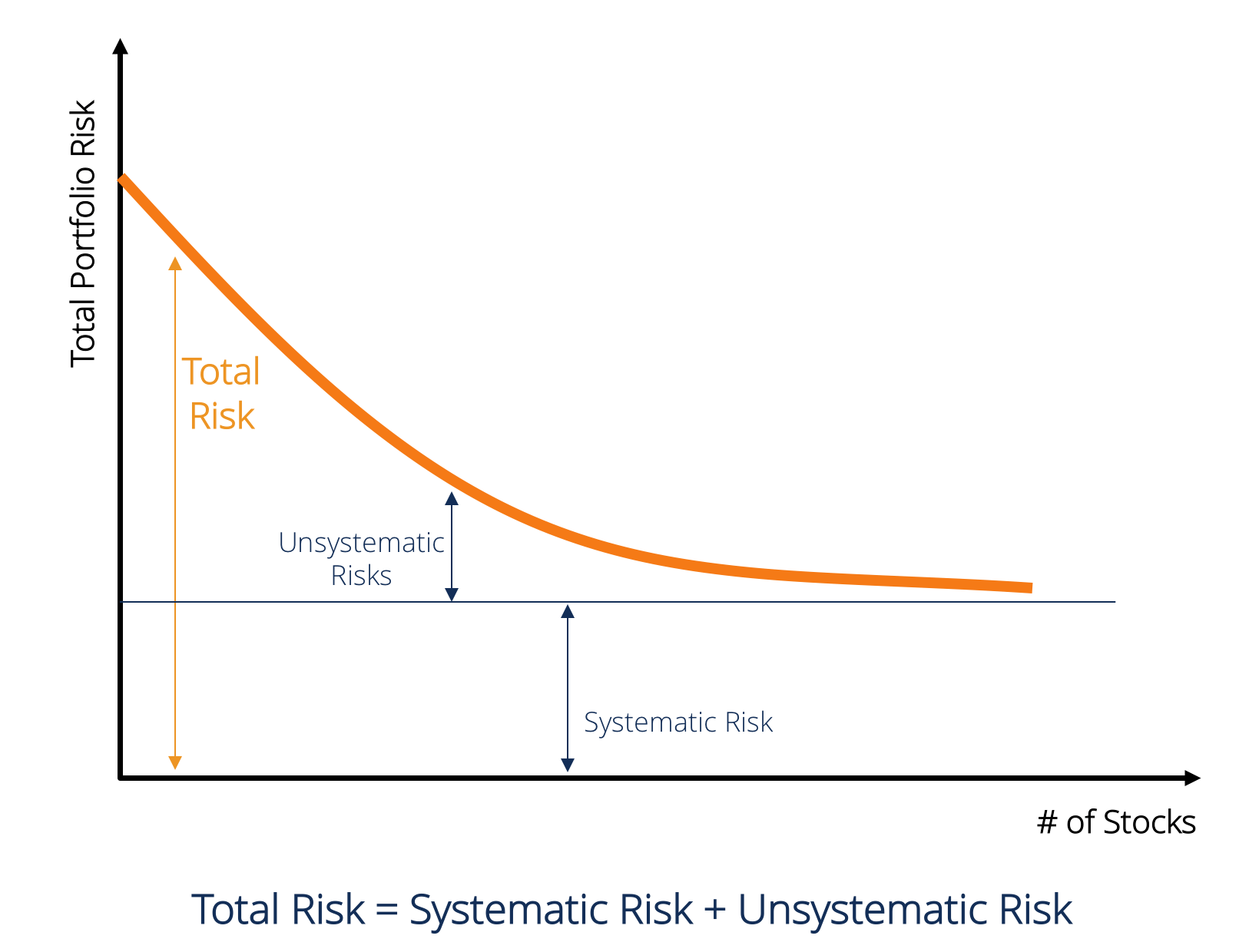

系統性風險是由特定公司或個人無法控制的因素引起的總風險的一部分。系統風險是由組織外部的因素引起的。所有投資或證券都存在系統性風險,因此,這是一種不可分散的風險。持有大量證券不能使系統性風險多元化。

系統性風險的類型

系統風險包括市場風險,利率風險,購買力風險和匯率風險。

市場風險

市場風險是由投資者的群體心態引起的,即投資者追隨市場方向的傾向。因此,市場風險是證券價格一起移動的趨勢。如果市場在下滑,那麼即使是表現良好的公司的股價也會下跌。市場風險幾乎占系統總風險的三分之二。因此,有時系統風險也被稱為市場風險。市場價格變化是證券風險最突出的來源。

利率風險

由於市場利率的變化而產生利率風險。在股票市場,這主要影響固定收益證券,因為債券價格與市場利率成反比。事實上,利率風險包括兩個相反的組成部分:價格風險和再投資風險。這兩種風險都是相反的。價格風險與利率變化導致的證券價格變化有關。再投資風險與再投資利息/股息收入相關。如果價格風險為負(即價格下跌),再投資風險將為正(即再投資資金的收益增加)。利率變化是債券和債券等固定收益證券的主要風險來源。

購買力風險(或通脹風險)

由於通貨膨脹導致購買力風險。通貨膨脹是總體價格水平的持續和持續增長。通貨膨脹削弱了貨幣的購買力,即由於價格上漲,相同數量的貨幣可以購買更少的商品和服務。因此,如果投資者的收入在通脹上升時沒有增加,那麼投資者實際上實際收入就會降低。固定收益證券的購買力風險較高,因為此類證券的收入按名義固定。人們常說股票是對抗通脹的良好對沖,因此購買力風險較低。

匯率風險

在全球化經濟中,大多數公司都接觸外幣。匯率風險是與外幣價值變化相關的不確定性。因此,此類風險僅影響具有外匯交易或風險的公司的證券,例如出口公司,跨國公司或使用進口原材料或產品的公司。

系統風險的計算(β)

系統性風險是由特定公司無法控制的因素(如經濟,政治和社會因素)引起的總風險的一部分。它可以通過證券收益對市場收益的敏感性來捕捉。該靈敏度可以通過β(β)係數來計算。β係數是通過回歸證券的市場收益回報來計算的。估算的等式如下:

R S是特定證券的回報,而R M是市場回報。可以觀察到,β是R的回歸係數小號 R上中號。截距項α表示證券的收益,與市場收益無關。

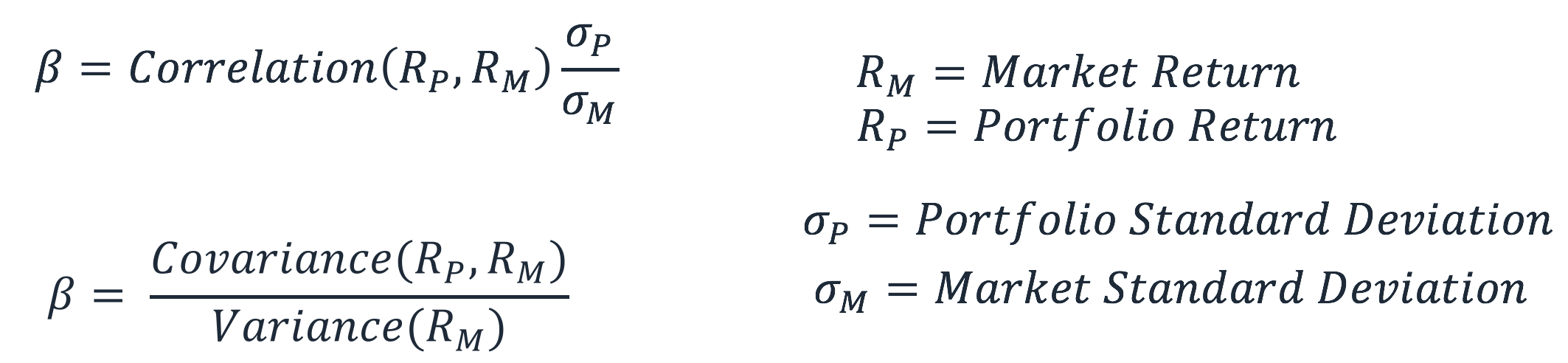

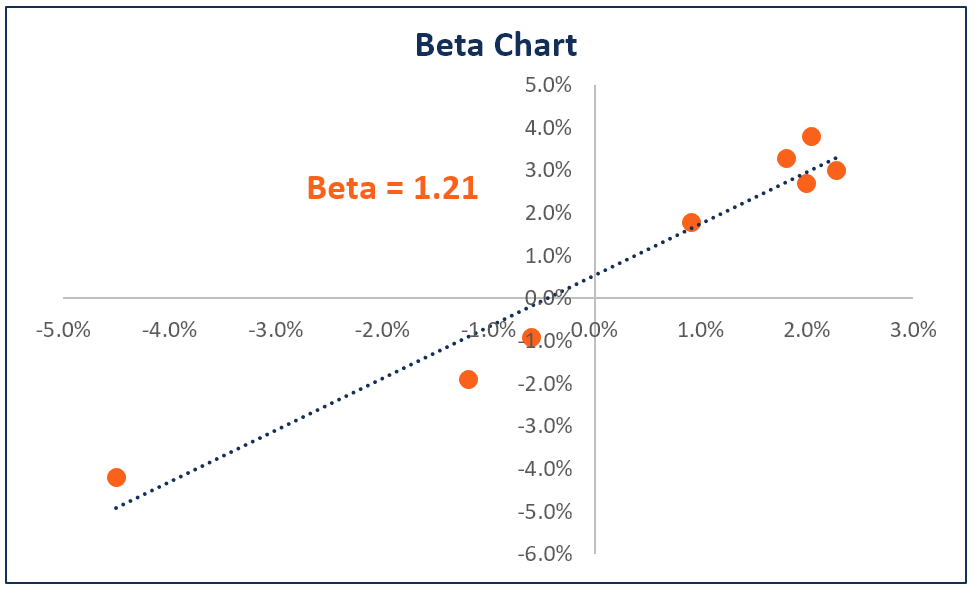

β的值可以使用以下公式計算:

股票或投資組合的beta測量波動相比,整體市場波動的儀器。它用作股票系統風險的代理,可用于衡量股票相對於市場風險的風險程度。當用作衡量系統風險的代理時,投資組合的β值可以具有以下解釋。

- 當β= 0時,它表明投資組合/股票 與市場收益不相關。

- 當β<0時, 它表明投資組合/股票與市場收益呈負相關。

- 當 0 < β<1時, 它表明投資組合/股票收益與市場收益正相關,但波動性較小。

- 當 β= 1時, 它表明投資組合收益與市場投資組合收益具有完美的相關性。

- 當 β> 1時, 它表明投資組合與市場呈正相關,但價格變動幅度更大。