AI 智能摘要

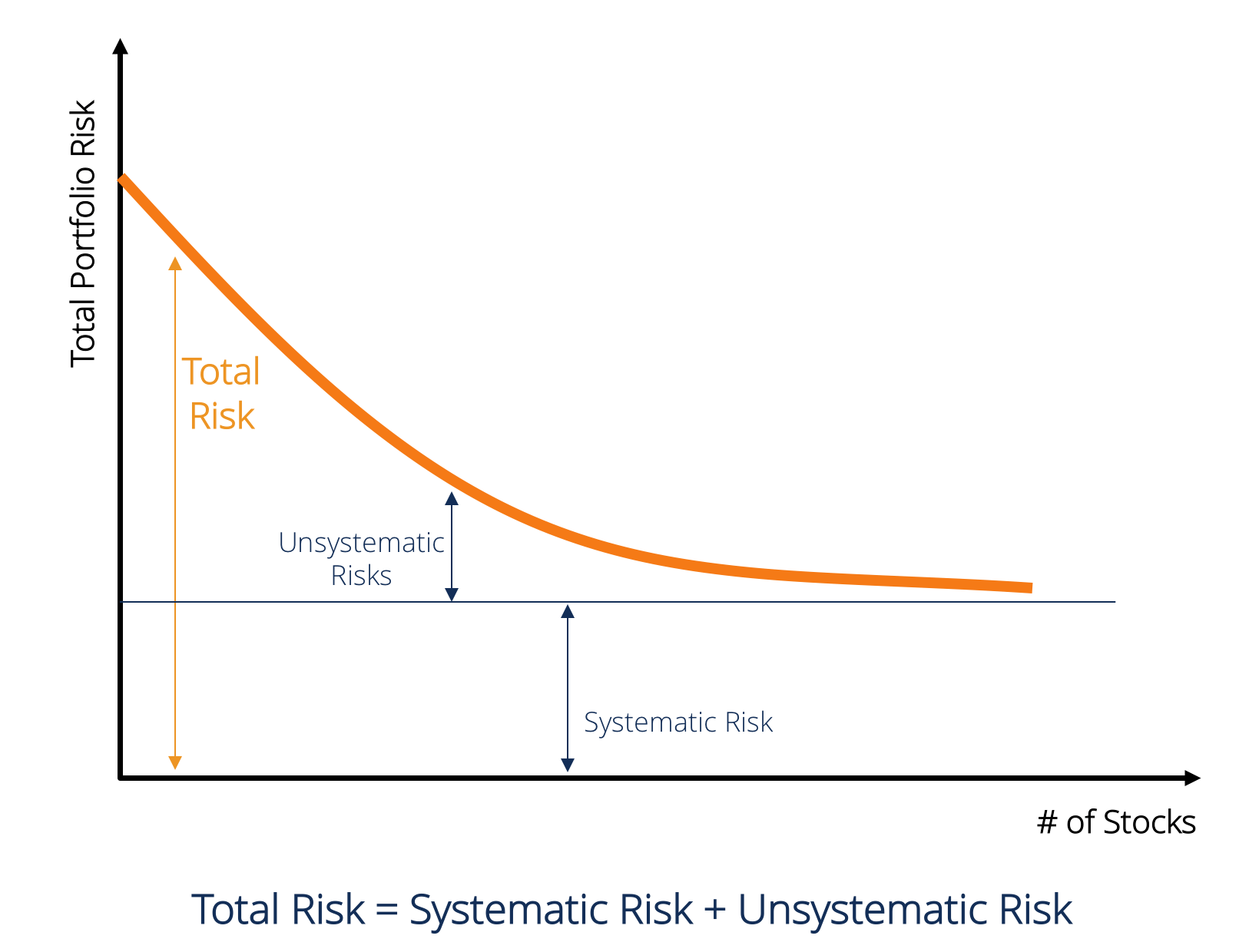

系统性风险是由特定公司或个人无法控制的因素引起的总风险的一部分。系统风险是由组织外部的因素引起的。所有投资或证券都存在系统性风险,因此,这是一种不可分散的风险。持有大量证券不能使系统性风险多元化。

系统性风险的类型

系统风险包括市场风险,利率风险,购买力风险和汇率风险。

市场风险

市场风险是由投资者的群体心态引起的,即投资者追随市场方向的倾向。因此,市场风险是证券价格一起移动的趋势。如果市场在下滑,那么即使是表现良好的公司的股价也会下跌。市场风险几乎占系统总风险的三分之二。因此,有时系统风险也被称为市场风险。市场价格变化是证券风险最突出的来源。

利率风险

由于市场利率的变化而产生利率风险。在股票市场,这主要影响固定收益证券,因为债券价格与市场利率成反比。事实上,利率风险包括两个相反的组成部分:价格风险和再投资风险。这两种风险都是相反的。价格风险与利率变化导致的证券价格变化有关。再投资风险与再投资利息/股息收入相关。如果价格风险为负(即价格下跌),再投资风险将为正(即再投资资金的收益增加)。利率变化是债券和债券等固定收益证券的主要风险来源。

购买力风险(或通胀风险)

由于通货膨胀导致购买力风险。通货膨胀是总体价格水平的持续和持续增长。通货膨胀削弱了货币的购买力,即由于价格上涨,相同数量的货币可以购买更少的商品和服务。因此,如果投资者的收入在通胀上升时没有增加,那么投资者实际上实际收入就会降低。固定收益证券的购买力风险较高,因为此类证券的收入按名义固定。人们常说股票是对抗通胀的良好对冲,因此购买力风险较低。

汇率风险

在全球化经济中,大多数公司都接触外币。汇率风险是与外币价值变化相关的不确定性。因此,此类风险仅影响具有外汇交易或风险的公司的证券,例如出口公司,跨国公司或使用进口原材料或产品的公司。

系统风险的计算(β)

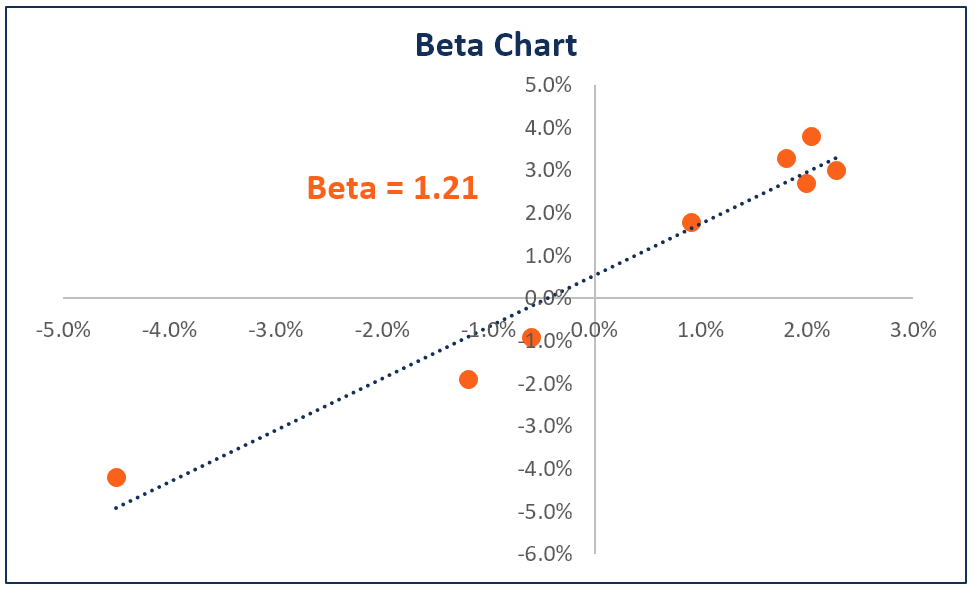

系统性风险是由特定公司无法控制的因素(如经济,政治和社会因素)引起的总风险的一部分。它可以通过证券收益对市场收益的敏感性来捕捉。该灵敏度可以通过β(β)系数来计算。β系数是通过回归证券的市场收益回报来计算的。估算的等式如下:

R S是特定证券的回报,而R M是市场回报。可以观察到,β是R的回归系数小号 R上中号。截距项α表示证券的收益,与市场收益无关。

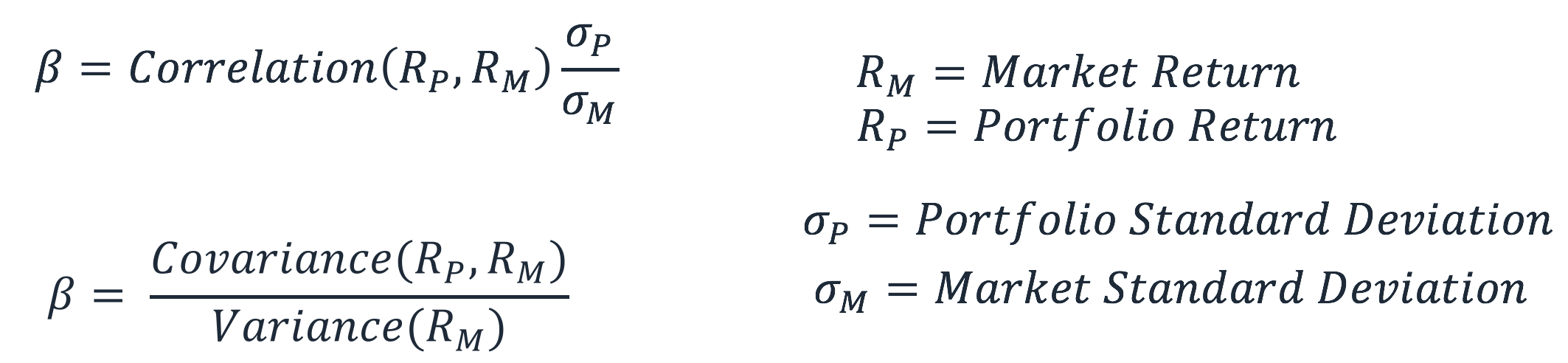

β的值可以使用以下公式计算:

股票或投资组合的beta测量波动相比,整体市场波动的仪器。它用作股票系统风险的代理,可用于衡量股票相对于市场风险的风险程度。当用作衡量系统风险的代理时,投资组合的β值可以具有以下解释。

- 当β= 0时,它表明投资组合/股票 与市场收益不相关。

- 当β<0时, 它表明投资组合/股票与市场收益呈负相关。

- 当 0 < β<1时, 它表明投资组合/股票收益与市场收益正相关,但波动性较小。

- 当 β= 1时, 它表明投资组合收益与市场投资组合收益具有完美的相关性。

- 当 β> 1时, 它表明投资组合与市场呈正相关,但价格变动幅度更大。