AI 智能摘要

AI 正在思考中...

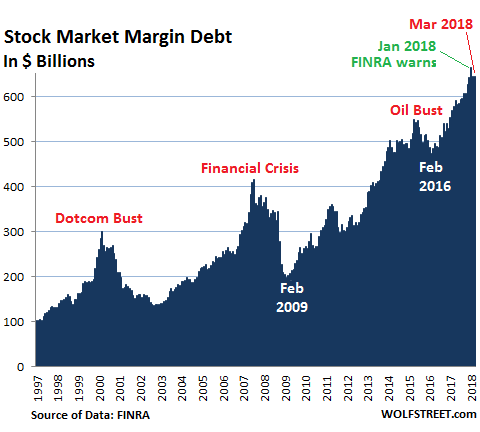

凈保證金債務是衡量投資者在其市場風險中的槓桿率,或者換句話說,是保證金賬戶上累積的債務水平。早在2018年3月底,美國股票市場的保證金債務水平就低於6,542億美元,創下2018年1月以來的第二高位,此時總保證金債務達到創下657.7億美元的歷史新高,促使FINRA向對投資者持有的不可持續的債務水平發出警告。

以下是毛利率債務水平:

資料來源:wolfstreet

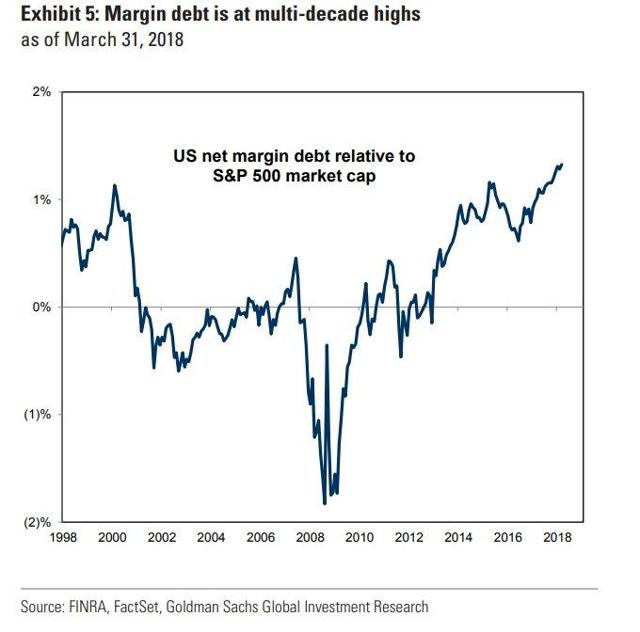

這裡是凈保證金債務與市場估值的比率 – 通過高盛的研究報告更直接地衡量槓桿率:

這比前一個圖表中的保證金債務的絕對總水平更有說服力。

根據美國金融業監管局最新的統計數據,截至2018年4月底,保證金賬戶的借方餘額增至6,253億美元,超過3月份的水平。

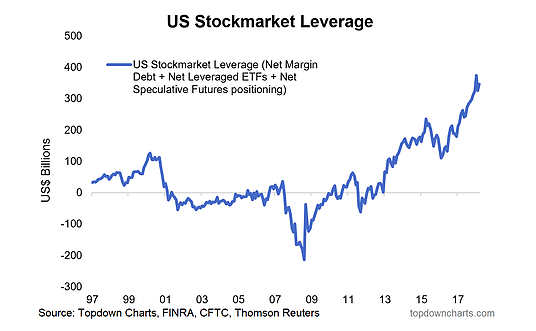

當我們將槓桿ETF添加到總保證金債務時情況更糟:

簡單來說,我們處於與股票市場槓桿相關的系統性風險水平。