AI 智能摘要

大A股在10月11日受外盤影響滬深兩市雙雙暴跌超5個點,上證綜指更是一舉向下突破了2638點的熔斷底,徹底破壞了9月中旬開始的反彈之路,一個扛了3年的底一旦被擊穿,懂技術的都明白,它意味著曾經的大底將變成新的頂部,新的振蕩尋底正式開啟。

筆者趨勢判斷如果正確,那對於上證綜指而言,2638點之下構造第一個技術性箱體只是第一步而已,快跌過度到緩跌是大概率事件,市場進一退二的節奏成為常態,溫水煮青蛙的故事會悄悄上演,每一次的上漲都會成為賣出的良機,為何會如此艱難深不見底呢?

股權質押再迎爆倉風險

10月11日的千股跌停潮,上市公司的股價”閃崩”頻顯,股東所持股份遭遇平倉導致的”被動減持”接踵而來。筆者依據不完全統計所得截止10月11日已有943家上市公司所質押的股份進入預警區間,1281家上市企業已質押股份進入平倉警戒價格區間。

圖:截止10.11股權質押進入預警價格區間股數排名前十

圖:截止10.11股權質押進入平倉價格區間股數排名前十

近期多家公司發布股權質押預警

10月11日晚間,全新好公告,公司持股5%以上股東北京朴和恆豐投資有限公司一致行動人王昕、朱勇勝於10月10日、10月11日期間分別通過證券公司客戶信用交易保證證券賬戶持有的全新好股份遭遇平倉導致被動減持。

摩恩電氣持股5%以上股東上海融屏信息有限公司近期亦遭財通證券強制平倉。針對此次被動平倉,摩恩電氣方面表示,”本次股票被迫平倉不會導致公司控制權發生變更,不會對公司治理結構、股權結構及持續經營產生影響。”

北訊集團近期披露了其持股5%以上股東天津信利隆科技有限公司,質押的公司股票新增585萬股觸及了平倉線。天津信利隆則打算通過籌措資金、追加保證金或抵押物等相關措施防範平倉風險。

筆者統計了近三年的質押數據,從已經解壓的數據和質押截止時間統計可得,股權質押規模走勢滯後於新增表現1年左右,從2016年開始持續走高並且在2018年達到高位,這也是今年這一問題的發酵更為強烈,疊加四季度資金緊張及股價快速下挫都給質押帶來了更大的風險。

證券營業部兩融賬戶忙追保

據筆者了解證券公司的兩融賬戶是很容易被強平的,其一暴跌比較突然客戶來不及追加保證金或擔保品會導致意外強平,其二賬面虧損已經較大,在前期往往已經追保,再遇極端下跌環境已無力再追加擔保品,導致被迫強平。

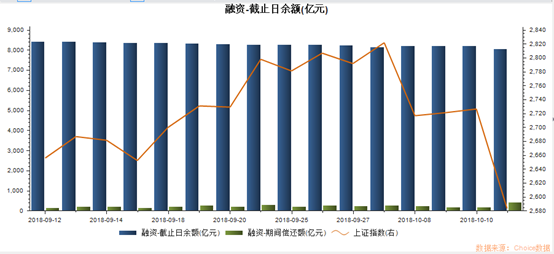

事實上,滬深兩市融資規模已經呈現逐漸下降趨勢。根據東方財富對兩融數據的統計顯示,9月中旬融資餘額為8378億,9月底已經降至8151億。截至10月10日,融資餘額規模為8197億,但不可否認即便是三分之一的規模遭遇強平,短線對大盤的殺傷力依然是巨大的。

圖:融資規模與上證綜指趨勢一覽

投資者如何應對上述風險

以上數據都在告訴投資者一個嚴酷的事實,如果大盤遠離2600點模式開啟,則股權質押爆倉和券商兩融賬戶被強平將成為常態,資金鏈的突然斷裂,個股的閃崩必然會再次來襲。對於重倉被套的投資者而言,把握好每一輪的超跌反彈減倉出局就成為了必選項。

對於輕倉博取短線收益的投資者,在下跌市中與狼共舞的同時,及時關註標的的股權質押比率及預警、平倉等相關的數據就格外重要。中小創等品種由於流動性缺失,股權質押或兩融一旦出現異動往往股價更容易受到衝擊。

對於投資賬戶槓桿率較高的客戶,筆者以為把握每一輪的超跌反彈,適度降低賬戶的槓桿率是第一要務,只有主動把槓桿率降低才能迴避掉後期更大的下跌風險,與此同時必須做好賬戶持倉風控管理,減倉標的以文中提示的質押風險高的作為首選。