AI 智能摘要

近日美國紐約金融服務局一口氣批准了兩個穩定幣:GUSD 和 PAX,此番引起了媒體的熱議。

那麼什麼是穩定幣?穩定幣有什麼用?穩定幣有哪些?目前的穩定幣的不足有哪些?這次監管機構批准穩定幣意味著什麼?本文彙集各種資料,為你一一呈現。

什麼是穩定幣?

穩定幣的發展只有短短几年的時間。穩定幣最早起源於 2014 年 Bitfinex 組建的泰德公司(Tether Limited)發行的 USDT。

那麼什麼是穩定幣呢?穩定幣即一種具有穩定價值的加密貨幣。穩定幣誕生的背景是加密貨幣的價格波動巨大,其作為一種交換媒介,來連接數字貨幣世界與法幣世界。

具體到從一個用戶的角度來說,我為什麼要使用穩定幣?

藍狐筆記翻譯的一篇 medium 上的文章,結合具體的實例進行了解釋:

穩定幣(stablecoins)是我們能夠充分使用區塊鏈技術的保障。任何應用都要求在區塊鏈上具有較低波動(例如消費者貸款),不能每天有波動 10-20% 的貨幣計價。比如比特幣和以太幣,如果你使用比特幣將匯款從一個國家發送到另一個國家,那麼很有可能在一個區塊確認期間的價格變動,將大於 WesternUnion 或 Paypal 收取的費用。

如果你投注 Augur(某個預測市場類DApp) 的總統選舉結果,並且選舉不會在六個月內結束,那麼你不會希望用 Ether 來進行下注,因為就算你贏了也會因為 Ether 價格的大幅波動而遭受損失。最重要的是,穩定幣允許在去中心化交易所用美元而非 Bitcoin 或 Ether 來計算交易配對。這將方便普通用戶進行加密交易,但也會引發黑客對交易所(如 Mt.Gox 和 Bitfinex)的攻擊。

由此來看,穩定幣的應用場景是那些存在一定時間差的交易場景,比如上述提到的轉賬,以及在預測市場類、博彩類等應用中進行下注等。穩定幣可以一定程度上確保在這段時間內保持價格穩定。

穩定幣是如何保證其本身的價格穩定呢?

如此來看,穩定幣既具有法幣的穩定性,又具有數字貨幣的去中心化特點。那麼,去中心化的穩定幣是如何保持自身的穩定呢?

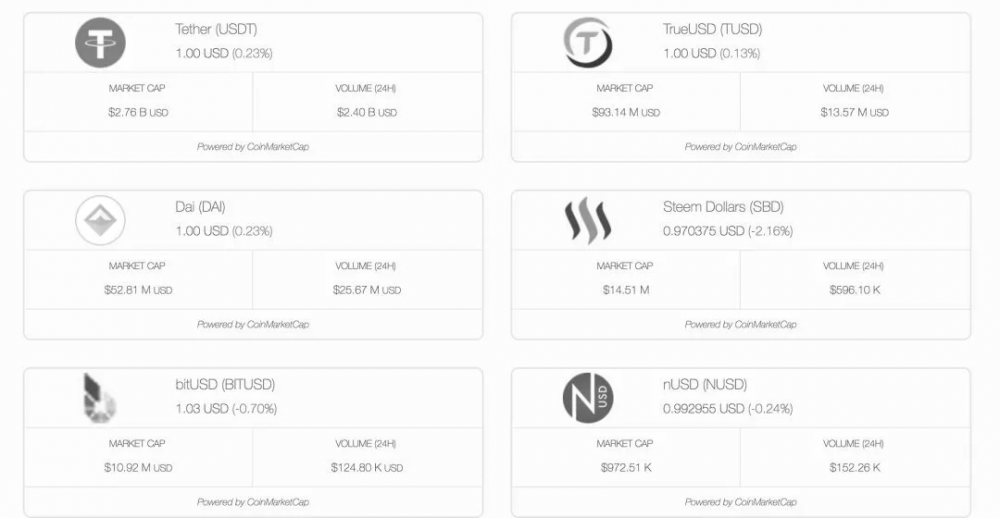

我們結合穩定幣的類型來看如何保持穩定性。目前穩定幣主要有這三類:法定貨幣抵押的穩定幣、加密貨幣抵押的穩定幣、無抵押/演演算法式的穩定幣。

關於這三類穩定幣的具體表述,36 氪編譯 hackernoon 的一篇名為《2018 年中大盤點:加密貨幣生態系統的現狀如何》的文章認為:

最常見、也可以說是最簡單的一種是法定貨幣抵押的穩定幣,其中包括 Tether (USDT) 和 TrueUSD (TUSD),並試圖與法定貨幣掛鉤(例如 1 美元)。在假設支持是合法和定期審計的情況下,法定抵押的穩定幣預期是穩定的。它們高度集中,必然與現有的金融機構和銀行掛鉤。

可以看出,其中第一種類型的穩定幣,借鑒了「金本位制」,即紙幣需要維持與黃金的可兌換性,國家不能發行超過所擁有黃金總值的銀紙。

另一種是去中心化加密貨幣抵押的穩定幣,一個突出的例子是 MakerDAO 的 DAI。加密抵押的穩定幣試圖通過用另一種加密貨幣(如以太幣)對穩定幣進行過度擔保,並利用交易機器人來維持期望的關聯,從而保持它們的穩定性。

第三種類型的穩定幣是一種無抵押/演演算法式的。這些穩定貨沒有任何潛在的抵押品的明確支持;相反,他們的演演算法執行主動的、自動化的貨幣政策(即擴大和收縮供應以保持穩定的貨幣價格與 1 美元掛鉤)。這些系統可以去中心化;然而,如果對整個系統的需求驟然下降,它們仍然容易受到大規模死亡螺旋的影響。比如 BASIS 就是通過演演算法調整貨幣供應量,其增加或減少貨幣供應使價格和價值保持穩定。

穩定幣的不足有哪些?

總體上來說,新發行的穩定幣是為了解決上一個穩定幣的不足。

首先,USDT 作為較早發行的穩定幣,其與美元掛鉤。但由於發行方的中心化,被大家質疑市場上流通的 USDT 並無等值美元儲備,存在諸如濫發、超發的弊端。

之後,TrueUSD (TUSD) 穩定幣出現,相比於 USDT,其透明度要高一些。

TUSD 採取的方式是引入第三方託管美元資產,並且定期公布審計報告。其發行 TUSD 和銷毀 TUSD 的過程也用智能合約來自動執行。TUSD 背後的團隊表示,「我們的開源智能合約會確保 TrueUSD 與賬戶里的 USD 儲備之間的匯率是 1:1。」

但其實,不管是 USDT 還是 TUSD,這類穩定幣都是錨定的法幣,而法幣是中心化的。

這也是為什麼後來 DAI 出現的主要原因。DAI 發佈於 2017 年 12 月,其誕生的目的是要實現去中心化,同時還要實現穩定性。DAI 用另一種加密貨幣以太幣來作為抵押物。

《如何理解穩定幣 DAI ?》一文中對 DAI 的運行機制,如此解釋:

DAI (Maker 的穩定幣)由抵押品(以太幣)支持。假設你是 Ether 持有者,你想擁有 DAI 。你的第一步就是將你的 Ether 發送到一個簡稱為 CDP 的「擔保債務頭寸」智能合約中。CDP 是一種運行在以太坊區塊鏈上的智能合約,並且存在於 Maker 生態系統中。

DAI 選擇將抵押物的價值始終大於 DAI 的價值。這是因為抵押物的價值會有波動,所以要確保 DAI 有足夠的抵押。如果抵押物升值並沒有太大影響,意味著 DAI 有更足夠的抵押。但是,如果作為抵押品持有的 Ether 的價值低於其應該支持的數額,那麼 DAI 不值 1 美元,系統可能崩潰。Maker 會通過強制清算 CDP 並在 Ether 的價值低於其支持的 DAI 的價值之前在內部拍賣 Ether 內部來對抗這一點。

由於 DAI 這類數字錨定的是加密貨幣,所以可以體現其去中心化的特點。但由於錨定的加密貨幣本身,其價格具有波動性,所以即便抵押物的價值超出穩定幣的價值,也會造成穩定幣本身的價格不足夠穩定。

那麼如何在確保去中心化的同時,還能增加穩定性呢?

BASIS (以前叫 Basecoin )通過演演算法調整供應量。據 Basis 項目的白皮書介紹, BASIS 是一種多資產貨幣,它包含了 BASIS 代幣(其穩定幣)、債券幣和股份幣三種代幣。

BASIS 會通過協議演演算法,根據代幣匯率變化(如 BASIS 兌美元匯率的變化) 來計算並調整 BASIS 的代幣供應量。這種貨幣政策執行辦法類似於當今全球央行所使用 的。

如果 BASIS 的交易價格高於$1.00,那麼區塊鏈就會創造並分發新的BASIS。這些 BASIS 會按照協議決定的次序,由債券幣和股份幣的持有者們發出;如果 BASIS 的交易價格低於$1.00,那麼區塊鏈就會創造並通過公開競價的方式出售債券幣,使其不再流通。

項目啟動初期,1 個 BASIS 可能會掛鉤兌換 1 美元。而在未來,BASIS 可能會摒棄美元,並轉而掛鉤 CPI(居民消費價格指數)或者一攬子商品,就像現今央行平息通脹使用的方法。

但是這類穩定幣的不足在於,易受到加密資產需求長期下降的影響。如果整個系統的需求下降,容易受到大規模死亡螺旋的影響,即穩定幣的價格下跌—智能合約出售股份幣—股份幣供給增加,價格下跌—合約出售更多的股份幣。

而且,這類穩定幣還不易操作。系統能承受多大下行壓力?能承受多久?如果該系統開始衰退,投資大戶或業內人士是否還會支持它?系統崩潰後,何時才能恢復?這些都難以知曉,而且市場參與者也不可能意見一致。

關於這三種類型的穩定幣各自的優缺點,《全面盤點:穩定數字加密貨幣的由來與現狀》一文中用這樣一張圖來總結:

今年 9 月 10 日,紐約信託公司 Gemini、區塊鏈創業公司 Paxos 同時獲得了美國紐約金融服務局的批准,可以在受政府監管的情況下發行錨定美元的數字加密貨幣 GUSD 和 PAX,二者皆基於以太坊發行,與美元按 1:1 的比例掛鉤。

與之前錨定美元的穩定幣不同的是,這次是首次官方宣布發行的穩定幣,此前的穩定幣並無政府提供信用背書。

圖片來源:量子學派

紐約金融服務局批准穩定幣,意味著什麼?

目前,國內媒體的觀點主要分為三類:

1. 美元數字化,要再次統治全球。

肖磊認為:

這件事真正的意義在於,美國正在利用這次機會,重塑美元,以及重新規劃美元的全球性戰略。美元基於區塊鏈和數字貨幣技術,尋找到了新的本位。一種可能性是,美元在經歷了「金本位」、「石油本位」之後,可能要開始「數字貨幣本位」了。

而且肖磊認為,一旦美國開始使用「數字貨幣本位」的戰略,可能會對全球信用貨幣體系和金融系統掀起一輪降維打擊。

量子學派的一篇文章總結了「數字美元」的三種屬性:

數學化(數學是沒有對手的);全球化(區塊鏈協議天生就是全球性的);去中心化(很難做到真正的有效管制)。

而相比較而言,「數字人民幣」的前景存在以下問題:

最有競爭力的商業公司會天然選擇美元作為「數學錨定」;發行「數字人民幣」之穩定幣的法律風險不明確;底層的數學協議不在中國人手裡,數學協議沒有中國基因。

量子學派認為,現在所有穩定幣背後的基石是由數學在主宰,而這些強大的「數學協議」沒有中國基因,在原創性方面我們缺乏思考力和創造力。即人民幣最終面臨的對手不是「數字美元」,而是隱藏在後面的數學。而一旦「數字美元」生態布局完成,將很難重新建立新的「數學協議」。

2. 促進穩定幣的自由競爭。

與「數字美元」相反,還有一種觀點認為此舉可促進穩定幣的自由競爭。即監管機構之後還會批准更多的公司發行穩定幣,這樣市場上就會有更多穩定幣來相互競爭,由市場化行為來決定勝出的是哪個穩定幣。

總體來說,這種觀點與哈耶克在《貨幣的非國家化》一書中的觀點類似,他在該書中提出了一個革命性建議:

廢除中央銀行制度,允許私人發行貨幣,並自由競爭,這個競爭過程將會發現最好的貨幣。

3. 只是一個小創新。

有人從監管的級別來論述,認為此次介入的監管機構,並不是美聯儲、SEC 這樣有全美效力的機構,現在就認為「數字美元」要布局全球,還為時過早。

還有人認為,不是接受監管就代表跨越式進步,「全球每天都在發生金融創新,這一次紐約州金融服務部門給 GUSD 頒發牌照,在穩定幣信息披露方面進行了規定,長期來看,這只是其中的一小步。」

除此之外,近日,趙東就穩定幣發表了自己的看法,他基於保羅·克魯格曼於 1999 年提出的「不可能三角」理論出發,認為:

USDT 的暫時性成功,是放棄了貨幣政策的獨立性(命根子交給了銀行,隨時可能被幹掉),目的是得到高度流動性和錨定美元的「穩定性」。這點,USDT 基本做到了。GUSD 學的是 USDT ,能不能做成不知道。

而其他所謂的「穩定幣」呢?既想獨立自主,又想「穩定」,那麼就必須放棄自由流動了。 但是,不能自由流動,沒有流動性的「穩定幣」,你需要嗎?我反正不要。

那麼如果要「獨立」,又想自由流動,就必放棄「穩定性」了,那麼,「穩定幣」就成了個「偽命題」,不存在了。