AI 智能摘要

美屬波多黎各島上的貴族銀行(Noble Bank)資不抵債了,波及了兩家公司——老牌交易所Bitfinex和發行USDT的Tether。重點是,這兩個公司歸屬於同一股東:兄弟布洛克皮爾斯(Brock Pierce)和約翰貝茨(John Betts)。

在Tether和Bitfinex利益共同體之外,有媒體爆出,Bitfinex和Tether與貴族銀行有密不可分的關聯。

銀行、交易所和結算幣,三個隨時可以利益綁定的機構之間到底什麼關係,流言蜚語,旁徵博引,傻傻分不清楚。

於是,貴族銀行出現風吹,自然有人擔心USDT的草動,畢竟這是全球數字貨幣世界裡的第一大穩定幣。美元儲備金存疑、USDT濫發、操縱比特幣….在數宗罪背後,USDT進入一種隨時被引爆的玄妙時刻。

作者 | 三桃

編輯 | 鄭恩福

華爾街陰謀論下,美元保證金卻不敢公開

從USDT誕生時,關於其保證金的質疑就出現了。

有匿名人士曾指出,USDT是Bitfinex 通過其控制的 Tether 憑空創造的一筆錢,流通中的 28 億美元 USDT 是否有實際美元存款支持備受質疑。

USDT自誕生就伴隨著一句承諾:嚴格遵守1:1的保證金制度,即每發行1枚USDT代幣,其賬戶就要增加1美元的資金儲備。USDT可隨時兌換美元。這種錨定美元的發行機制奠定了USDT在數字貨幣領域的頭牌地位。

這句承諾形成了USDT最普遍的共識,USDT不僅成為了數字貨幣波動下的避險工具,也奠定了結算幣的老大地位。截止10月9日,USDT總流通市值為194億美元,在全球數字貨幣市值中排名第八位。

如今,USDT成為全球交易量最大的數字貨幣,公眾必然提出要求——透明美元資產賬戶。提出這一訴求的包括USDT的美國用戶。一位知情人士曾透露,去年12月Tether、Bitfinex就被美國商品期貨交易委員會傳喚。但這次傳喚最後不了了之,因為這家公司註冊地在波多黎各,可以不接受傳喚,美國商品期貨交易委員會對此鞭長莫及又無可奈何。

Tether公司並非不想公示自己的美元賬戶。今年6月,Tether就曾發布了一份第三方報告,用這份報告作證USDT有足夠的美元儲備支持。但遭遇的仍然是質疑,該報告是由一家名為Freeh Sporkin & SullivanLLP的律師事務所寫,並非會計師事務所的審計報告。

質疑聲還包括這份報告的數據:6月1日Tether在銀行持有25.5億美元儲備,超過USDT當時25.4億美元的流通值。有媒體認為,這並不能證明當時Tether在銀行賬戶里的資金狀況。

顯然,Tether有限的自我審查無法滿足公眾對於其美元資產賬戶透明化的要求。Tether為何不願意完全透明其賬戶上的美元資產?

投資Bitfinex的某基金創始人曾說,他和中國的另外一位投資人同樣質疑Tether。今年早些時候,Bitfinex和Tether 的CFO Giancarlo曾單獨向他們出示過Tether的銀行賬戶,的確超過USDT流通資金規模。他透露,目前美國對USDT仍處於打壓狀態,公示美元資金賬戶讓Tether面臨被查封的危險;而那些關於USDT的流言,都來自那些懼怕USDT時代到來的華爾街精英們。

巨無霸的質疑

無人能解共同體黑箱

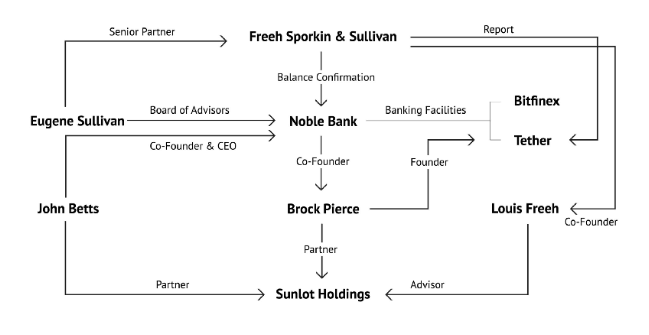

曾經有媒體為Tether、Bitfinex和貴族銀行繪製了這樣一張複雜的關係圖,以展示三者複雜的利益關聯。(此前,耳朵智庫曾發表報道《加密世界權力的遊戲,Tether的妄想》介紹其內幕詳情)

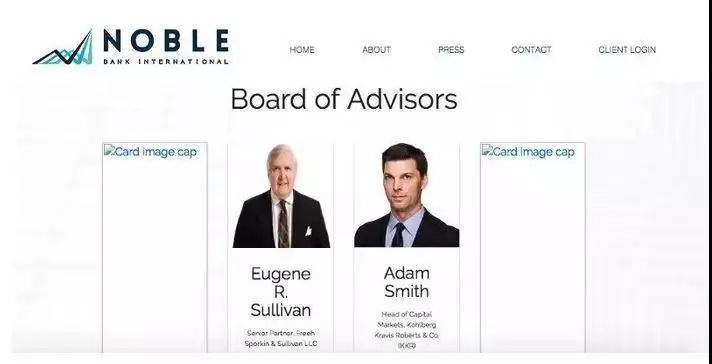

Tether、Bitfinex屬於同一股東,且共用一個管理層。而且,有兩處關聯信息似乎意味著貴族銀行和Tether、Bitfinex有著某種關聯:一個有著神秘背景的法官Eugene R. Sullivan同時擔任了貴族銀行和Tether、Bitfinex的顧問;Tether、Bitfinex的創辦者兄弟布洛克皮爾斯和約翰貝茨曾創辦過一個叫「Noble Market」的平台,竟然跟貴族銀行(Noble Bank)的名稱不謀而合。

這是巧合嗎?即便如此之巧,並沒有證據坐實貴族銀行就是布洛克皮爾斯和約翰貝茨兄弟自家的,即使貴族銀行與數字貨幣公司Tether存在股東上的關聯,也只是提供了一個Tether公司關聯交易可能存在的內幕操作。

「Bitfinex和Tether屬於同一家公司,但它們並沒有作惡,沒有證據證明這一點。」Bitfinex的一位股東說。實際上,目前兩家機構的交易的確被認定為合法。

但這種合法空間仍無法阻止外界的疑問:有一份報告表示,它們隨機抽取了USDT交易樣本,得出的結論是:Tether 公司違反了 Benford 定律。「該定律源於一個統計學原理:在一堆從實際生活中得出的數據,以「1」為首的數字出現概率為30%,也就是說,更多的數字往往以「1」開頭,並從「2」開始依次下降到「9」。該調查顯示了不同的分布結果。報告認為,樣本顯現出某種在市場操控下人為的「東西」。

對此,Tether公司並未作出回應,當然,它也沒有義務作出解釋。

根據匿名人士發布的USDT數據分析顯示,2017年3月29日至2018年1月4日,USDT 總共增發了91 次,BTC暴漲幾率中的48.8%都發生在USDT增發後進入Bitfinex錢包的兩小時內。因而認定,USDT的增發機制和比特幣的價格存在密切聯繫。

這一切質疑都歸結於Tether和Bitfinex缺乏監管,以及完全不透明的中心化操作。雖然Bitfinex的投資人表示,Tether和Bitfinex和貴族銀行沒有任何關係,僅僅是將美元存儲在這家銀行,但這個解釋顯得很乏力。

Bitfinex是目前最大的比特幣交易平台,而Tether 每次增發的USDT大部分都將進入Bitfinex流通。當最大的比特幣交易平台和交易量最大的穩定幣結成利益共同體,便形成了一個巨無霸黑箱,沒有人接受這背後的不透明,這也是USDT作為穩定幣巨頭帶給數字貨幣世界最大的擔憂。

USDT被取代,還是可能坍塌的雷區

基於USDT的軟肋,更多穩定幣都在伺機取代。

先是文克萊沃斯兄弟創立的交易平台——雙子座Gemini,發行了對標美元並基於以太坊的GUSD,其最大特徵就是極度透明,合法合規。Gemini自稱GUSD是全球首個接受監管的穩定幣,NYDFS(紐約州金融服務部門)直接頒發牌照。

每一筆GUSD的增發都會有相應的資金入賬,同時,政府機構為其背書。而另一穩定幣TUSD對外也在公開審計,並公示結果。這似乎都在諷刺Tether對外界聲音的無視。

有知情人士透露,Tether也在尋求政府背書,但外界並不知道到底有何難言之隱。

前有監管之狼,後有競爭之虎。在穩定幣的世界裡,和美元、黃金、實物錨定的新增穩定幣仍在出現。就在9月,一家加密貨幣初創公司Eidoo發行了通證ekon,每枚ekon都可以兌換純度為99.9%的黃金。該公司表示,這些黃金將存儲在其所屬金庫中,並且接受90天/次的審計頻率。這家發言人在電子郵件中告訴CoinDesk: 我們會在網站上發布鏈接,人們可以通過攝像頭看到存儲在保險庫里的黃金,這樣可以讓每個人都能放心。

這些新的穩定幣在極力透明化,但耳朵智庫分析師孟江東認為,它們還遠遠未形成像USDT那樣的共識,不會對USDT造成威脅。

他認為無論是否真正綁定了充足的美元,USDT的價格都不會崩塌,因為USDT和眾多數字貨幣的利益密切綁定。在過去幾年,正是因為USDT的不斷增發,才引發了比特幣等眾多數字貨幣價格的上漲,一旦USDT價格崩塌事件爆發,一方面全球投資者將缺失主流避險工具,投資風險大幅增大;另一方面,將帶來全球數字貨幣的下跌,甚至是崩潰。

2017年,幣圈自媒體「幣姥爺」就曾發出預警:如果Tether沒有足夠準備金的話,USDT一旦崩塌,所有基於USDT報價的交易幣種都有可能被重創!——「那絕對是核彈級別的!」