AI 智能摘要

美属波多黎各岛上的贵族银行(Noble Bank)资不抵债了,波及了两家公司——老牌交易所Bitfinex和发行USDT的Tether。重点是,这两个公司归属于同一股东:兄弟布洛克皮尔斯(Brock Pierce)和约翰贝茨(John Betts)。

在Tether和Bitfinex利益共同体之外,有媒体爆出,Bitfinex和Tether与贵族银行有密不可分的关联。

银行、交易所和结算币,三个随时可以利益绑定的机构之间到底什么关系,流言蜚语,旁征博引,傻傻分不清楚。

于是,贵族银行出现风吹,自然有人担心USDT的草动,毕竟这是全球数字货币世界里的第一大稳定币。美元储备金存疑、USDT滥发、操纵比特币….在数宗罪背后,USDT进入一种随时被引爆的玄妙时刻。

作者 | 三桃

编辑 | 郑恩福

华尔街阴谋论下,美元保证金却不敢公开

从USDT诞生时,关于其保证金的质疑就出现了。

有匿名人士曾指出,USDT是Bitfinex 通过其控制的 Tether 凭空创造的一笔钱,流通中的 28 亿美元 USDT 是否有实际美元存款支持备受质疑。

USDT自诞生就伴随着一句承诺:严格遵守1:1的保证金制度,即每发行1枚USDT代币,其账户就要增加1美元的资金储备。USDT可随时兑换美元。这种锚定美元的发行机制奠定了USDT在数字货币领域的头牌地位。

这句承诺形成了USDT最普遍的共识,USDT不仅成为了数字货币波动下的避险工具,也奠定了结算币的老大地位。截止10月9日,USDT总流通市值为194亿美元,在全球数字货币市值中排名第八位。

如今,USDT成为全球交易量最大的数字货币,公众必然提出要求——透明美元资产账户。提出这一诉求的包括USDT的美国用户。一位知情人士曾透露,去年12月Tether、Bitfinex就被美国商品期货交易委员会传唤。但这次传唤最后不了了之,因为这家公司注册地在波多黎各,可以不接受传唤,美国商品期货交易委员会对此鞭长莫及又无可奈何。

Tether公司并非不想公示自己的美元账户。今年6月,Tether就曾发布了一份第三方报告,用这份报告作证USDT有足够的美元储备支持。但遭遇的仍然是质疑,该报告是由一家名为Freeh Sporkin & SullivanLLP的律师事务所写,并非会计师事务所的审计报告。

质疑声还包括这份报告的数据:6月1日Tether在银行持有25.5亿美元储备,超过USDT当时25.4亿美元的流通值。有媒体认为,这并不能证明当时Tether在银行账户里的资金状况。

显然,Tether有限的自我审查无法满足公众对于其美元资产账户透明化的要求。Tether为何不愿意完全透明其账户上的美元资产?

投资Bitfinex的某基金创始人曾说,他和中国的另外一位投资人同样质疑Tether。今年早些时候,Bitfinex和Tether 的CFO Giancarlo曾单独向他们出示过Tether的银行账户,的确超过USDT流通资金规模。他透露,目前美国对USDT仍处于打压状态,公示美元资金账户让Tether面临被查封的危险;而那些关于USDT的流言,都来自那些惧怕USDT时代到来的华尔街精英们。

巨无霸的质疑

无人能解共同体黑箱

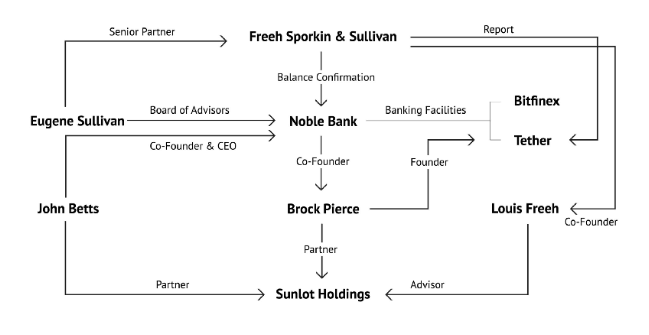

曾经有媒体为Tether、Bitfinex和贵族银行绘制了这样一张复杂的关系图,以展示三者复杂的利益关联。(此前,耳朵智库曾发表报道《加密世界权力的游戏,Tether的妄想》介绍其内幕详情)

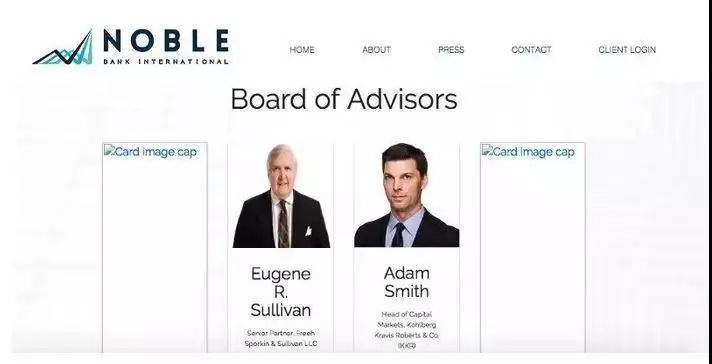

Tether、Bitfinex属于同一股东,且共用一个管理层。而且,有两处关联信息似乎意味着贵族银行和Tether、Bitfinex有着某种关联:一个有着神秘背景的法官Eugene R. Sullivan同时担任了贵族银行和Tether、Bitfinex的顾问;Tether、Bitfinex的创办者兄弟布洛克皮尔斯和约翰贝茨曾创办过一个叫“Noble Market”的平台,竟然跟贵族银行(Noble Bank)的名称不谋而合。

这是巧合吗?即便如此之巧,并没有证据坐实贵族银行就是布洛克皮尔斯和约翰贝茨兄弟自家的,即使贵族银行与数字货币公司Tether存在股东上的关联,也只是提供了一个Tether公司关联交易可能存在的内幕操作。

“Bitfinex和Tether属于同一家公司,但它们并没有作恶,没有证据证明这一点。”Bitfinex的一位股东说。实际上,目前两家机构的交易的确被认定为合法。

但这种合法空间仍无法阻止外界的疑问:有一份报告表示,它们随机抽取了USDT交易样本,得出的结论是:Tether 公司违反了 Benford 定律。“该定律源于一个统计学原理:在一堆从实际生活中得出的数据,以“1”为首的数字出现概率为30%,也就是说,更多的数字往往以“1”开头,并从“2”开始依次下降到“9”。该调查显示了不同的分布结果。报告认为,样本显现出某种在市场操控下人为的“东西”。

对此,Tether公司并未作出回应,当然,它也没有义务作出解释。

根据匿名人士发布的USDT数据分析显示,2017年3月29日至2018年1月4日,USDT 总共增发了91 次,BTC暴涨几率中的48.8%都发生在USDT增发后进入Bitfinex钱包的两小时内。因而认定,USDT的增发机制和比特币的价格存在密切联系。

这一切质疑都归结于Tether和Bitfinex缺乏监管,以及完全不透明的中心化操作。虽然Bitfinex的投资人表示,Tether和Bitfinex和贵族银行没有任何关系,仅仅是将美元存储在这家银行,但这个解释显得很乏力。

Bitfinex是目前最大的比特币交易平台,而Tether 每次增发的USDT大部分都将进入Bitfinex流通。当最大的比特币交易平台和交易量最大的稳定币结成利益共同体,便形成了一个巨无霸黑箱,没有人接受这背后的不透明,这也是USDT作为稳定币巨头带给数字货币世界最大的担忧。

USDT被取代,还是可能坍塌的雷区

基于USDT的软肋,更多稳定币都在伺机取代。

先是文克莱沃斯兄弟创立的交易平台——双子座Gemini,发行了对标美元并基于以太坊的GUSD,其最大特征就是极度透明,合法合规。Gemini自称GUSD是全球首个接受监管的稳定币,NYDFS(纽约州金融服务部门)直接颁发牌照。

每一笔GUSD的增发都会有相应的资金入账,同时,政府机构为其背书。而另一稳定币TUSD对外也在公开审计,并公示结果。这似乎都在讽刺Tether对外界声音的无视。

有知情人士透露,Tether也在寻求政府背书,但外界并不知道到底有何难言之隐。

前有监管之狼,后有竞争之虎。在稳定币的世界里,和美元、黄金、实物锚定的新增稳定币仍在出现。就在9月,一家加密货币初创公司Eidoo发行了通证ekon,每枚ekon都可以兑换纯度为99.9%的黄金。该公司表示,这些黄金将存储在其所属金库中,并且接受90天/次的审计频率。这家发言人在电子邮件中告诉CoinDesk: 我们会在网站上发布链接,人们可以通过摄像头看到存储在保险库里的黄金,这样可以让每个人都能放心。

这些新的稳定币在极力透明化,但耳朵智库分析师孟江东认为,它们还远远未形成像USDT那样的共识,不会对USDT造成威胁。

他认为无论是否真正绑定了充足的美元,USDT的价格都不会崩塌,因为USDT和众多数字货币的利益密切绑定。在过去几年,正是因为USDT的不断增发,才引发了比特币等众多数字货币价格的上涨,一旦USDT价格崩塌事件爆发,一方面全球投资者将缺失主流避险工具,投资风险大幅增大;另一方面,将带来全球数字货币的下跌,甚至是崩溃。

2017年,币圈自媒体“币姥爷”就曾发出预警:如果Tether没有足够准备金的话,USDT一旦崩塌,所有基于USDT报价的交易币种都有可能被重创!——“那绝对是核弹级别的!”