AI 智能摘要

股息覆盖率(也称为股息覆盖率)是衡量公司向股东支付股息的次数的财务指标。股息覆盖率是公司净收入除以支付给股东的股息的比率。

股息覆盖率公式

计算DCR的通用公式如下:

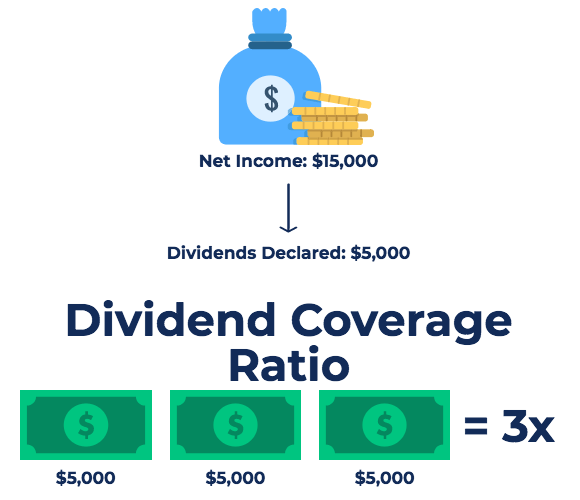

股息覆盖率=宣布的净收入/股息

哪里:

- 净收入是支付所有费用(包括税费)后的收入

- 宣布的股息是有权获得股东的股息金额

股息覆盖率也有一些修改版本,将在下面讨论。

第一个变量用于确定公司在考虑优先股时可以向普通股股东支付股息的次数。

公式是:

DCR =(净收入 – 所需的优先股息支付)/向普通股股东宣布的股息

此变量还可用于确定公司向优先股股东支付股息的次数:

公式是:

DCR =向优先股股东宣布的净收入/股息

股息覆盖率的例子

让我们考虑以下示例。A公司报告了以下数字:

- 税前利润:500,000美元

- 企业税率:30%

- 优先股股东的股息:20,000美元

- 普通股股东的股息:25,000美元

确定优先股和普通股股东的股息覆盖率:

DCR(普通股股东)=($ 500,000 x 70% – $ 20,000)/ $ 25,000 = 13.2

DCR(优先股股东)=($ 500,000 x 70%)/ $ 20,000 = 17.5

股息覆盖率的解释

如果股息覆盖率大于1,则表明公司产生的收益足以为股东提供股息。根据经验,高于2的DCR被认为是好的。不断恶化的DCR或股息覆盖率始终低于1.5可能引起股东关注。股息保持持续低或不断恶化可能表明公司未来盈利能力不佳,这可能意味着该公司将无法维持目前的股息支付水平。

股息覆盖率问题

虽然DCR是股东支付股息风险的有用指标,但投资者需要考虑以下几个关键问题:

净收入不是实际现金流量

在计算公司的DCR时,我们在分子中使用净收入。净收入不一定等于现金流量。因此,公司可能会报告相当高的净收入,但实际上仍然没有可用于支付股息的现金。

这是未来风险的不良指标

净收入可能会从一年到下一年急剧变化。因此,根据过去的历史业绩计算高DCR可能不是未来几年股息风险的可靠预测因素。

尽管如此,投资者和市场分析师仍普遍使用股息保险来估计与 从投资中获得股息相关的风险水平。

股息覆盖率的关键要点

总之,了解DCR的关键点是:

- 股息覆盖率衡量公司可以向股东支付其当前股息水平的次数。

- 高于2的DCR被认为是健康的比率。

- 低于1.5的DCR可能引起关注。

- DCR使用净收入,而非实际现金流量。因此,即使高净收入也不能保证足够的现金流来为股息支付提供资金。

- DCR是未来风险的一个相当差的指标。每年的净收入差异很大,因此查看公司的历史DCR并不是衡量未来股息风险的明确指标。