AI 智能摘要

在股票市场中,某些股票具有一些共同的特征。低流动性股票是指投资者无法轻易清算所持有的投资的股票。换句话说,对于流动性不足的股票,买家或卖家并不容易获得。

了解非流动股票非常重要,因为它们是在交易所交易的。拥有低流动性股票的头寸意味着减少你的风险敞口的价格将远远低于有利。

由于缺乏透明度和监管监督,还存在更大的风险。虽然一些低流动性股票可以在纳斯达克等交易所进行交易,但你也可以在柜台上找到这些股票。

交易流动性不足的股票的利弊

交易流动性不足的股票有其自身的优点和缺点。主要缺点是从位置存在是困难的。由于数量较少,价差较高。因此,它不仅困难而且昂贵。

另一方面,流动性不足的股票也可以获得强劲的收益。由于低交易量的性质,股票往往会大幅反弹,给投资者带来高回报。

例如,如果你拥有50,000股非流动股票,其交易价格为1美元,只需1美元

但相反,这种强势举措也会产生不利影响。这也可能使投资者的资本处于强风险之中。

大多数流动性不足的股票,包括细价股,平均股价在1美元至2.5美元左右。

人们普遍认为的一个神话是所有非流动股票都在OTCBB(场外交易公告板)上交易。虽然对于便士股票而言可能也是如此,即使在主要股票交易所,你也可以找到低流动性股票。

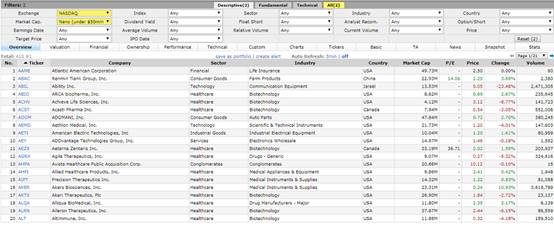

下面的第一张图片显示了纳斯达克交易所的一些股票。

纳斯达克交易量低的股票的例子(资料来源:Finviz.com)

这些股票的市值类别为纳米。换句话说,样本公司的市值低于5000万美元。你当然可以找到市值较低的非流动股票。

从正确的角度来看,AAPL等股票的日均交易量为2400万。这几乎是在纳斯达克交易的纳米公司总市值的一半。

低流动性股票的常见因素

大多数流动性不足的股票,包括细价股,平均股价在1美元至2.5美元左右。低流动性股票和细价股的共同基本因素是:

- 交易量非常低

- 价格倾向于在一个范围内移动,然后强烈突破

- 风险和回报非常高

- 对于便士股票,公司披露有限

- 高出价和要价差价

低流动性股票和细价股也往往受到监管机构审查。突然退市是低流动性股票常见的另一种情况,价格操纵也是如此。

尽管存在明显的下行风险和风险,投资者继续交易流动性不足的股票。这是因为投资者有时会找到一家前景良好的小型公司。

通常情况下,当投资者进行尽职调查时,他们可以获得可观的利润。这意味着投资者可以领先一步。当交易量开始上升时,人们可以期待大回报。

但要谨慎,因为低流动性和便士股票也容易受到 泵和转储的影响 。

泵和转储计划是一个用于投资的松散术语。泵和垃圾场是一种欺诈性的市场惯例。它被定义为鼓励投资者购买公司股票。这一举措导致价格的人为膨胀。一旦价格达到理想水平,投资者就会抛售股票并退出。

成交困难

交易低流动性股票的最大缺点之一是交易量。每天缺乏流动性和平均交易量很容易影响价格。这是因为来自机构的单个大订单可能引发不稳定的价格行为。

交易规模的限制可以推迟交易量大,也可以吸引这种交易。这对于有投资者想要垄断市场的情况尤其有用。

以影响价格为目标发布大订单类似于操纵市场。在这种情况下,平均零售日交易者很容易成为市场走势的牺牲品。零售投资者或当日交易者只会在一定会逆转方向的交易中结束。

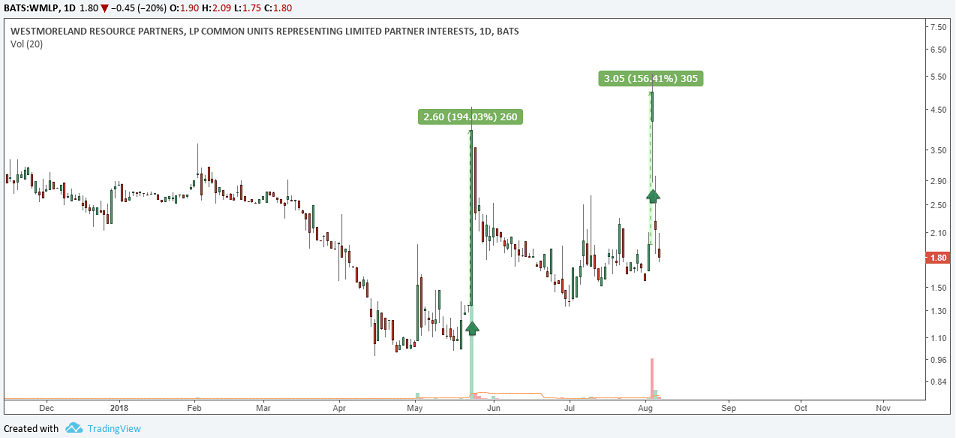

下图显示了一个这样的例子。在Westmoreland资源合作伙伴LP图表(纽约证券交易所代码:WMLP)上,你可以看到巨大的价格飙升。单日价格飙升超过194%。请注意,卷也非常大。价格飙升194%,达到1234.2万。

受体积影响的低流动性股票的例子

当交易者或零售投资者注意到此移动价格开始再次回撤时。在这种情况下占据一席之地将使平均交易者保持亏损。随着价格迅速放弃未来几天的涨幅,有接近100%的回撤。

同样,在稍后阶段,价格再次飙升156%。这个和之前的大幅飙升的共同因素是交易量再次。

难以进行技术分析

交易非流动股票的另一个缺点是大多数盘中交易者常见的技术分析不起作用。这方面归结为低产量的事实。有时你可以期待移动平均指标起作用。但是一些大订单可以快速拉动任何方向的价格。

从技术上讲,指标仍然有效,因为它们继续对价格做出反应。但主要因素是基于技术的交易可能非常危险。这样做的主要原因是一些大订单可以推动任何方向的价格。

因此,不稳定的市场变动可能使大多数技术指标或基于价格行为的交易技术实际上无用。

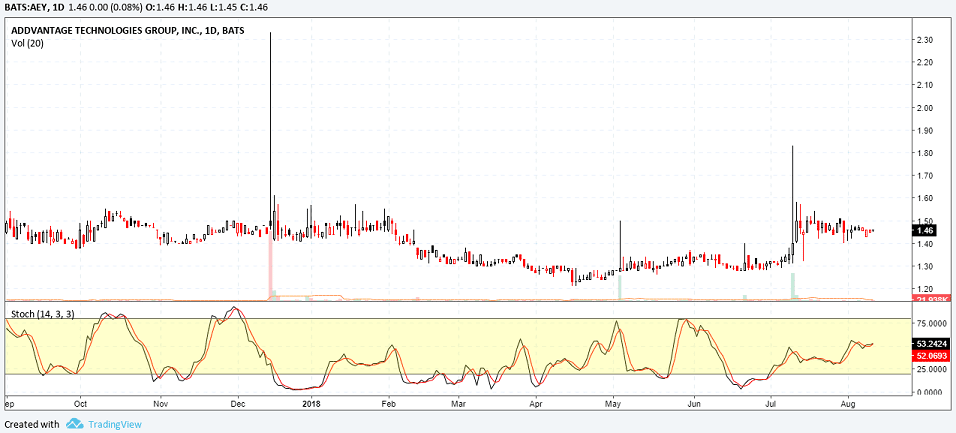

下图显示了来自纳斯达克的Addvantage Technologies Group Inc.股票价格,股票代码为AEY。使用随机指标振荡器,你可以看到指标不提供任何值。价格行动仍在整合中,价格的大幅上涨是不容忽视的。

非流动股票 – 技术分析

至少可以说,在这样的价格图表上进行技术指标交易可能具有挑战性。

甚至以上述股票的日内图表时间框架为例可以揭示没有有意义的信息。虽然价格行动通常非常不稳定,但这可能是日内交易者感受到交易非流动股票的诱因之一。

但是,缺乏能够对流动性不足的股票的价格图表进行任何有意义的分析可能会导致破坏性的结果。

价格填补困难

价格填充基本上是你的买入或卖出订单的价格。在大多数情况下,根据波动性和相关库存,价格填充可能会有所不同。毋庸置疑,在某些情况下,甚至一些流动性股票也会带来价格差异。

当你将此应用于低流动性股票时,你可以确定价格填充可能非常广泛。由于缺乏流动性,经纪商会报出最优惠的价格。有时,如果你运气好,你可能会以优惠的价格进入或退出股票。但这种情况非常罕见。

通过盘中交易甚至长期买入和持有投资策略,价格填补可以大大影响利润。有时,你的交易将继续保持亏损,直到价格上涨并高于你的价格。

这会带来进入和退出仓位的风险。对于流动性差的股票,即使你的交易已经盈利,你的卖单的价格也会迅速侵蚀你的利润。造成这种情况的主要原因是你的经纪人或交易对手也面临同等风险。

对于做市商而言,他们试图从买卖订单中获得最大利益的可能性甚至很高。有人可能会说他们可以将自己的位置分解成更小的单位。尽管如此,如果使用模式或一致的方法,它将很容易识别。

你接触到低流动性股票的位置越多,退出的可能性就越大。此外,如果有问题的股票开始变动你的资本,更不用说利润很快就会导致亏损。

差价和执行不力

点差是卖价和买价之间的差额。买入和卖出价格。任何交易股票或任何其他市场的人都会知道询价和买入价。这是你买卖价格之间的差额。

虽然大多数流动性股票的利差都较小,但对于流动性不足的股票而言,情况却有所不同。它再一次降到了音量。点差与价格填补密切相关。通常情况下,点差越大,你获得良好价格的机会就越大。

相反,价差越大,获得良好价格的机会就越大。

如果你想以大约1.00美元的价格进行交易,由于差价较大,你的交易实际上可能会以1.50美元的价格收盘。现在,如果你的目标是2.00美元,你可以看到你的交易以不好的价格进行。

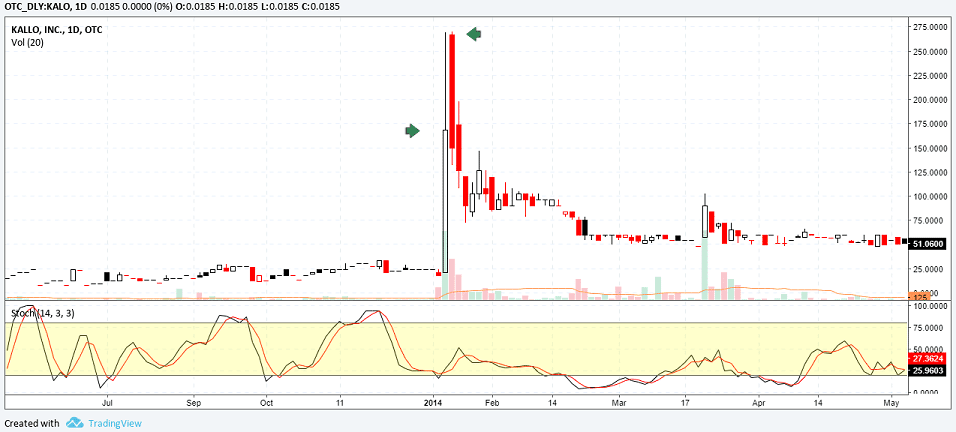

谈到流动性不足的股票,人们常常认为股票平均交易价格低于5美元。但事实并非如此。以Kallo Inc.(KALO)在场外交易市场上交易为例。

价格飙升和利差 – 低流动性股票,Kalo Inc.的例子

你可以看到,股票一度超过100美元。但是,交易量仍然很低。你可以看到,在股价大幅回落之前,成交量的飙升如何将Kallo的价格推高至250美元。

假设股票将继续走高,那么在穗头上做多头将是一个很大的错误。即使那些在看涨飙升结束时卖空股票的人也会感到茫然。

第二天,价格行动在收盘前开盘接近250美元。在上面的例子中,无论你是买入还是卖出,你都将面临不断增加的损失。

远离低流动性股票 的一个很好的理由

低流动性股票在很多方面可能很诱人。大多数情况下,一些交易者认为需要交易一分钱股票的原因是贪婪。对于数量较少且低于监管雷达的股票快速赚钱的前景可能会导致灾难。

虽然风险较高可以为你带来更高的利润,但低流动性股票并非总是如此。在大多数情况下,平均零售投资者总是处于劣势。来自中型对冲基金的一些大订单很快就会导致价格被操纵。

有些交易商会对流动性不足的股票进行大笔投资。但是这样的故事很少见,他们只是因为有人设法做到了这一点而发布新闻。然而,在大多数情况下,风险远远大于交易非流动股票的回报。