AI 智能摘要

区块链世界真的是日新月异,每天都有新的概念冒出,这不最近听到一个新名词,IBO,什么意思呢?

熊市里最热闹的话题就是EOS生态里出现的各种IBO,项目方和投资者都期望这种模式可以复制去年以太坊世界的疯狂,把字母C换成B就能够让市场如此激动的真相是什么?我们用这篇文章,帮你完全弄清楚IBO。

一切要从2017年在以太坊上启动的Bancor Network说起,这个协议由以色列团队开发。作为全球最大的去中心化流动性平台,目前已经处理了超过15亿美元的Token兑换,包括ETH、DAI、BNB在内的超过8000+交易对的快速流通转换。

凯恩斯的 Bancor

Bancor的概念则是在二战后由英国著名经济学家凯恩斯提出的,他建议成立“国际清算同盟”,相当于世界银行。这个银行用“Bancor”作为自己的货币,并且是黄金的等价物,按黄金定值。黄金可以兑换Bancor,但Bancor不可以兑换黄金。

同时,Bancor与各国的货币保持一个固定的汇率,作为与各国央行货币交易的基础货币,从而削弱美元和美国黄金储备的影响力。但可惜当时英国的国际地位在二战后远不如前,这个提议被以怀特为代表的美国代表团否决。

也就是说,“Bancor”最初的定义即是基础保证金。

以太坊上的 Bancor

凯恩斯没有想到在他逝世72年后,一个以色列团队将Bancor的概念引入了区块链,创造了Bancor协议。其核心理念是,如果项目方试图发行Token,首先必须按照固定的比例抵押一定价值的另一种Token (必须已经有流通市值)作为准备金,而且通过合约去实现Token的发行和流通,不再是人或任何机构。

Bancor团队自己先尝试了一把,Bancor将ETH作为准备金,发行了BNT,并维持ETH准备金是 Bancor 市值20%的恒定比例(即CW=20%,下文详细介绍)。

此后,Bancor协议支持引入更多的Token,如果要让A Token在Bancor里流动, A就得用BNT作为准备金(存入初始的BNT),在Bancor网络发行。

如果此时出现B token ,B可以选择BNT作为准备金Token, 也可以选择A Token 和 BNT 按某一比例作为准备金Token。以此类推,Bancor 生态可以支持发行多种智能 Token。

有点绕,但是请一定要注意,这两个Bancor 拥有相同的核心理念——发行之前必须得先预存有准备金。凯恩斯的Bancor锚定黄金,而Bancor团队的BNT锚定ETH。这个发行的基础很重要。

Bancor 到底怎么定价?

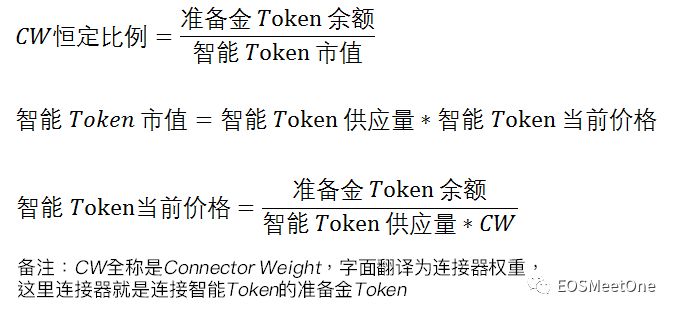

前方高能预警,所有Bancor系统内的智能Token ,都要遵循一定的价格机制,即:

CW的全称是Connector Weight,字面翻译为连接器权重,这里的连接器就是指链接智能Token的准备金Token。这个比例是影响Token市值的重要因子,举一个例子,如果A项目方将CW设置为10%,那么当准备金是1亿那么A Token的市值就是10亿,如果准备金池子又被注入了一个亿,Token的市值立即暴涨至20亿。同样,注入保证金池子的时候就是兑换了A Token,如果开始出售A Token的话,按照CW也会导致A Token单价剧烈降低。因此,不同的CW设置将决定价格的成长曲线,同时也稳定了价格趋势。

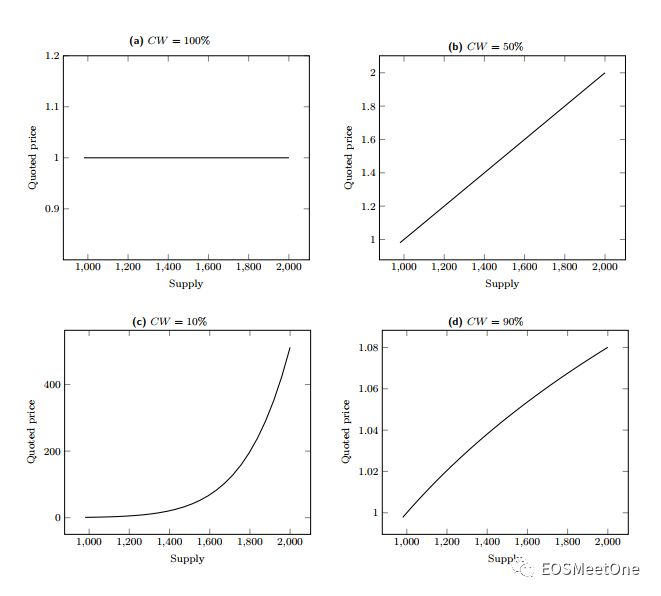

当CW=100%时,智能Token供应量变化时,其价格稳定不变;

当CW=50%时,价格与供应呈线性相关,价格随着供应增加线性增长;

当CW介于0%-50%之间时,价格随着供应的增加呈类似“指数”式快速增长;

当CW介于50%-100%之间时,价格随着供应的增加只有少许增加。

(本图片来自Bancor白皮书)

EOS上的 Bancor

RAM是交易也是基于Bancor的,BM的初衷是使用这种方式使得EOS重要资源RAM的价格由自由市场来形成动态平衡。RAM的Bancor算法跟普通的不一样,RAM有两个Connector token。在RAM交易早期,出现了大量投机资金追涨了RAM,在RAM扩容和缺少新资金注入双重打击之下又急速回落。

参加IBO的风险

Bancor协议的理念是追求公平公正,提高Token的流动性。但是就像枪支带来伤害还是用以自卫完全取决于持枪人是谁。为什么RAM的Bancor一定能够解套呢,是因为EOS生态中RAM相当于土地,创建账户、智能合约以及部署Dapp都需要用到RAM。目前的低价只是暂时的,随着用户和应用的增长是必然会涨的。而其他的IBO项目则充满了不确定性,更像是一场又一场的短暂接龙,目前绝大部分的IBO合约由项目方自己发起的,会有以下一些风险:

1、低CW值设置:

如果项目方把CW值设在0-50%之间,那么就会出现指数式上涨曲线,项目方自己就具有先入场的优势,也就是我们所说的老鼠仓,普通用户想解套估计是没戏了;

2、高手续费扼杀流动性:

为了保证池子里的保证金足够,避免投资者全部砸盘离场。有些项目方刻意设置高比例手续费,锁死流动性。这样导致了参与的投资者只能是帮助项目方缴纳保证金,无法离场。

3、既是运动员又是裁判:

如果“Bancor”合约项目方自己写的,合约账户在项目方手中,项目方可以随时选择转账跑路。

写在最后

以上就是Bancor的全部来龙去脉,Bancor机制天才的解决了Token流动性和价值稳定的问题。如果项目方不自己来发行,而是使用可靠的第三方Bancor协议,制定合理的CW,将让投资者们可以更放心的参与。