AI 智能摘要

這裡是當大多數投資者認為「隨機漫步理論」,它說,股票的價格行為和股市在本質上完全隨機的時間。他們認為價格行為沒有表現出理性的行為或模式。

然後技術分析師開始繪製指數的價格行為並確實發現了趨勢。不幸的是,早期的技術分析師試圖將圖表用作「預測」或「定時」市場以尋求接受的手段。

隨著時間的推移,這些廣泛的理論都沒有始終如一。零售和專業社區現在已經開始接受市場既不是隨機的,也不是按照各自理論中提出的方式預測的。理論通常由經濟學家和數學家制定,需要在真實市場中進行測試以證明或反駁它們。

更重要的是通過使用所有可用的工具,數據和信息來了解正在發生的事情。當更好地理解市場的周期模式時,就會包含模糊性,混亂,恐懼甚至貪婪,而決策可能變得合乎邏輯。

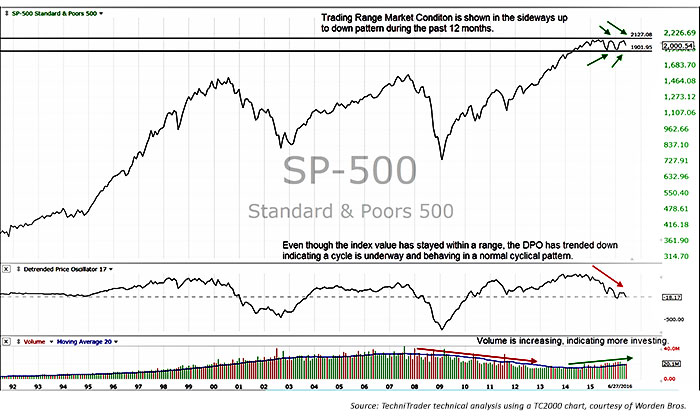

下面的標準普爾500指數圖表,如果分析得當,應該有助於獨立投資者和零售交易者了解當前股市周期模式中發生的事情 – 超越英國脫歐投票恐慌,英國團結的崩潰,以及現在對世界市場的焦慮。

標準普爾500指數長期趨勢,1992-2016

該圖表顯示了標準普爾500指數的交易區間市場狀況,這是共同基金,養老基金,主權基金和對沖基金最常用的指數。通過月度視圖比例設置折線圖,可以很容易地看到交易區間模式。

將趨勢價格振蕩(DPO)指標添加到分析中有助於闡明市場在其正常周期中的位置。DPO已經觸及中心線,而標準普爾500指數的價值則處於交易區間。交易範圍實際上是指數市場調整的一種形式。DPO指標以周期性模式表達市場調整。

成交量指標也很重要,2015年的成交量開始逐月增加。以前,它自2009年以來一直在下降,可以追溯到當年的V形底部。這種「V」是罕見的,並且產生了一個異常的周期偏差,需要花費數年的時間才能完成。成交量增加意味著更多投資者和交易者正在購買標準普爾500指數基金或該熱門指數的個別成分。

就目前而言,英國脫歐公投並沒有改變月度趨勢,在交易範圍內仍處於橫盤整理狀態。從長期周期趨勢的角度看待這一事件,可以更好地了解市場中實際發生的情況。許多投資者傾向於依賴日常觀察圖表,其中包含太多「白雜訊」以進行適當的長期分析。

然而,DPO和交易量之間的逆勢模式是一個積極的分歧。這意味著隨著DPO持續下降,交易量增加是對交易區間接近其修正周期結束的確認。除非發生任何意外和未知事件,交易區間後的趨勢通常是延續 – 在此示例中為上升趨勢。與往常一樣,技術分析不是一種預測工具,而是一種了解市場情況及其周期模式的方法。更多的交易量意味著更多的活動,這應該等同於更強的股票價格趨勢。