AI 智能摘要

这里是当大多数投资者认为“随机漫步理论”,它说,股票的价格行为和股市在本质上完全随机的时间。他们认为价格行为没有表现出理性的行为或模式。

然后技术分析师开始绘制指数的价格行为并确实发现了趋势。不幸的是,早期的技术分析师试图将图表用作“预测”或“定时”市场以寻求接受的手段。

随着时间的推移,这些广泛的理论都没有始终如一。零售和专业社区现在已经开始接受市场既不是随机的,也不是按照各自理论中提出的方式预测的。理论通常由经济学家和数学家制定,需要在真实市场中进行测试以证明或反驳它们。

更重要的是通过使用所有可用的工具,数据和信息来了解正在发生的事情。当更好地理解市场的周期模式时,就会包含模糊性,混乱,恐惧甚至贪婪,而决策可能变得合乎逻辑。

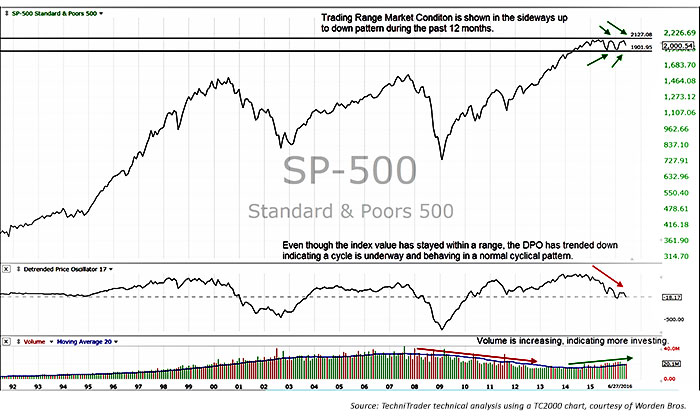

下面的标准普尔500指数图表,如果分析得当,应该有助于独立投资者和零售交易者了解当前股市周期模式中发生的事情 – 超越英国脱欧投票恐慌,英国团结的崩溃,以及现在对世界市场的焦虑。

标准普尔500指数长期趋势,1992-2016

该图表显示了标准普尔500指数的交易区间市场状况,这是共同基金,养老基金,主权基金和对冲基金最常用的指数。通过月度视图比例设置折线图,可以很容易地看到交易区间模式。

将趋势价格振荡(DPO)指标添加到分析中有助于阐明市场在其正常周期中的位置。DPO已经触及中心线,而标准普尔500指数的价值则处于交易区间。交易范围实际上是指数市场调整的一种形式。DPO指标以周期性模式表达市场调整。

成交量指标也很重要,2015年的成交量开始逐月增加。以前,它自2009年以来一直在下降,可以追溯到当年的V形底部。这种“V”是罕见的,并且产生了一个异常的周期偏差,需要花费数年的时间才能完成。成交量增加意味着更多投资者和交易者正在购买标准普尔500指数基金或该热门指数的个别成分。

就目前而言,英国脱欧公投并没有改变月度趋势,在交易范围内仍处于横盘整理状态。从长期周期趋势的角度看待这一事件,可以更好地了解市场中实际发生的情况。许多投资者倾向于依赖日常观察图表,其中包含太多“白噪声”以进行适当的长期分析。

然而,DPO和交易量之间的逆势模式是一个积极的分歧。这意味着随着DPO持续下降,交易量增加是对交易区间接近其修正周期结束的确认。除非发生任何意外和未知事件,交易区间后的趋势通常是延续 – 在此示例中为上升趋势。与往常一样,技术分析不是一种预测工具,而是一种了解市场情况及其周期模式的方法。更多的交易量意味着更多的活动,这应该等同于更强的股票价格趋势。