AI 智能摘要

道氏理論的一個重要部分是區分市場的整體方向。為此,該理論使用趨勢分析。

在我們進入陶氏理論趨勢分析的具體細節之前,我們需要了解趨勢。首先,重要的是要注意雖然市場趨向於在一般方向或趨勢上移動,但它並不是一條直線。市場將反彈至高位(峰值)然後賣出至低位(低位),但通常會向一個方向移動。

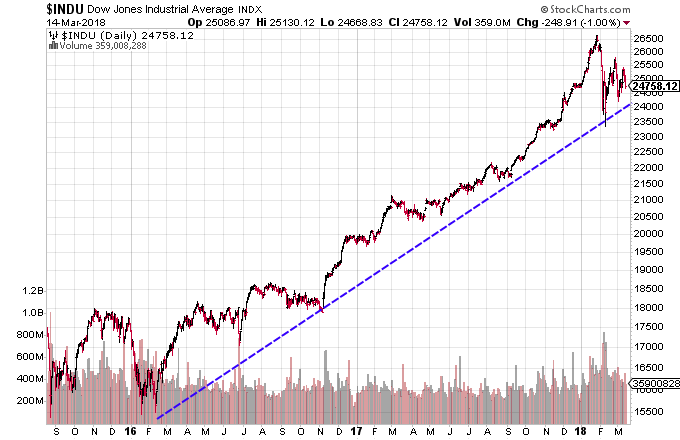

圖1:上升趨勢

上升趨勢被分解為幾次反彈,每次反彈都有高位和低位。對於市場在上升趨勢中被考慮,反彈中的每個峰值必須達到比前一個反彈高峰更高的水平,並且反彈中的每個低點必須高於之前的反彈低點。

下跌趨勢被分解為幾次拋售,其中每次拋售都有高位和低位。被認為是道指的下跌趨勢,拋售中的每個新低必須低於之前的拋售低點,而拋售的高峰必須低於之前拋售的高峰。

圖2:下降趨勢

既然我們已經了解道氏理論如何定義趨勢,那麼我們可以看一下趨勢分析的細節。

道瓊斯理論確定了市場中的三種趨勢:初級,次級和次級。主要趨勢是持續超過一年的最大趨勢,而次要趨勢是持續三周至三個月的中間趨勢,並且通常與反對主要趨勢的運動相關聯。最後,次要趨勢通常持續不到三周,並且與中間趨勢的變動有關。

現在讓我們來看看每個趨勢。

主要趨勢

在道氏理論中,主要趨勢是市場的主要趨勢,這使其成為最重要的決定因素。這是因為最重要的趨勢是影響股票價格變動的趨勢。主要趨勢還將影響市場中的次要和次要趨勢。

陶氏確定主要趨勢通常會持續一到三年,但在某些情況下會有所不同。

圖3:帶有修正的上升趨勢

無論趨勢長度如何,主要趨勢仍然有效,直到確認逆轉為止

例如,如果在上升趨勢中,價格收盤低於先前確定的低點,則可能表明市場走低,而不是更高。

在回顧趨勢時,要確定的最困難的事情之一是主要趨勢中的價格變動在其逆轉之前將持續多長時間。最重要的方面是確定這一趨勢的方向並與之交易,而不是反對它,直到證據的重要性表明主要趨勢已經逆轉。

中級趨勢

在道氏理論中,主要趨勢是市場走勢的主要方向。相反,次要趨勢在主要趨勢的相反方向上移動,或者作為對主要趨勢的修正。

例如,向上的主要趨勢將由次要下降趨勢組成。這是從連續較高的高點到連續較低的高點的運動。在主要下行趨勢中,次要趨勢將是向上移動或反彈。這是從連續較低的低點到連續較高的低點的移動。

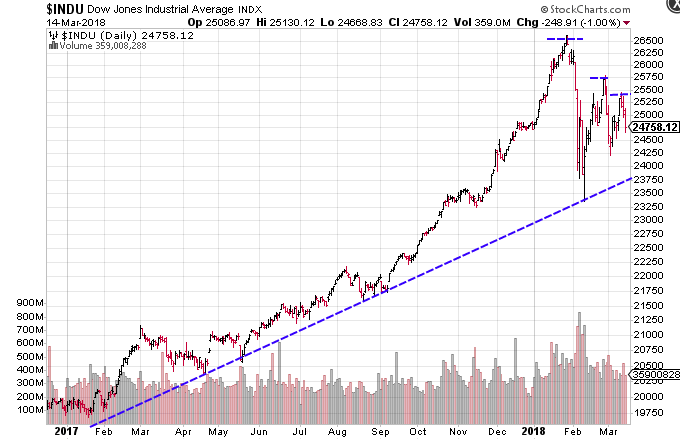

以下是主要上升趨勢中的次要趨勢的說明。注意短期高點(由水平線顯示)未能創建連續更高的峰值,表明存在短期下跌趨勢。由於回撤不會低於2月低位,交易者將使用此來確認主要上升趨勢中的修正的有效性。(有關相關閱讀,請參閱:為什麼校正波對技術分析有用?)

圖4:具有主要上升趨勢的次要趨勢

一般而言,次要或中間趨勢通常持續三周至三個月,而次要趨勢的回撤通常介於主要趨勢變動的三分之一至三分之二之間。例如,如果主要上升趨勢將道瓊斯工業平均指數從20,000點移動到22,500點(2,500點),那麼次要趨勢預計會使道瓊斯工業平均指數下跌至少833點(2,500點的三分之一)。(有關相關閱讀,請參閱:放置回撤水平的最常見策略是什麼?)

次要趨勢的另一個重要特徵是其移動通常比主要移動的移動更不穩定。

小趨勢

道氏理論中三種趨勢類型中的最後一種是次要趨勢,其定義為持續不到三周的市場運動。次要趨勢通常是次要行動中的糾正性變動,或者與次要趨勢方向相反的變動。

由於其短期性質和道指理論的長期關注點,道瓊斯理論追隨者並未關注這一小趨勢。但這並不意味著它完全無關緊要; 由於這些短期價格變動是主要和次要趨勢的一部分,因此考慮到這一小趨勢。

陶氏理論的大多數支持者都把注意力集中在主要和次要趨勢上,因為小趨勢往往包含相當多的噪音。如果過度關注小趨勢,它可能會導致非理性交易,因為交易者會被短期波動分散注意力而忽視大局。

簡單地說,趨勢所包含的時間段越長,趨勢就越重要。