AI 智能摘要

獨角獸又來了。上周五,國內最大的醫療器械公司邁瑞醫療獲得證監會核發創業板IPO批文。

邁瑞醫療是繼葯明康德之後,第二家從美股私有化退市後回A的企業。也是近年繼華大基因、葯明康德之後第三家醫藥獨角獸。

2015年—2017年,邁瑞醫療分別實現營收80.1億、90.3億和117.7億元,實現歸母凈利潤9.1億、16.0億和25.9億元,遠超A股當前已經上市的醫療器械企業,而且成長性優異。

當前A股醫療器械板塊的平均市盈率高達48倍,如果按照平均市盈率估值,邁瑞醫療將成為繼寧德時代和溫氏股份之後,創業板第三家市值過千億的公司。

但是,2016年邁瑞醫療從美股退市時,估值僅為33億美元,PE僅為14倍。憑什麼一轉身回A,市值就能奔千億呢?

何況,邁瑞近兩年光鮮的業績背後存一定的”粉飾”,上市後高毛利率、低費用率能否持續有待觀察,貿易戰對其的影響也需要跟蹤。

所以,小心”獨角獸”最後又變”毒角獸”。

國內醫療器械龍頭

邁瑞成立於1991年,以代理國外知名醫療器械產品起家,經過27年發展,已經成為國內最大的醫療器械生產商。

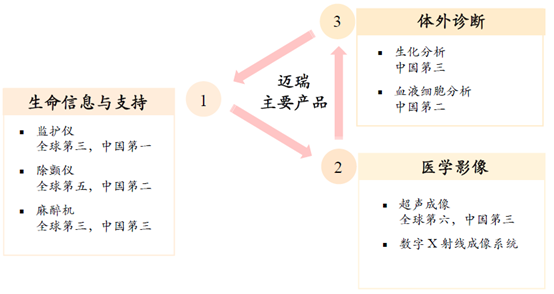

公司當前的產品主要有三類,第一類是生命信息和支持產品,主要是一些監護儀、除顫儀、麻醉機,手術燈等產品,這類產品2017年營收42億,佔總營收比為38.05%。

第二類為體外診斷產品,主要是一些血液細胞分析儀、生化分析儀、試劑等,這類產品2017年營收37億,佔比33.61%。

第三類為醫學影像產品,包括台式彩超、攜帶型彩超等,2017年營收29億,佔比26.37%。

圖:邁瑞醫療產品結構

醫療器械是一個高度依賴進口產品的行業,2016年全球前十大醫療企業佔據了37%的市場份額,前五大巨頭分別為美敦力、強生、飛利浦、羅氏和BD,收入規模均超100億美元。

邁瑞在巨頭林立的市場中殺出來當屬不易,而且公司的產品不僅僅是滿足國內市場的需求,也銷售至海外,國內和海外業務基本五五開。但這幾年公司國內業務佔比在逐年提升,從2015年46%的市場份額提升至2017年的53%。

一些財務疑點

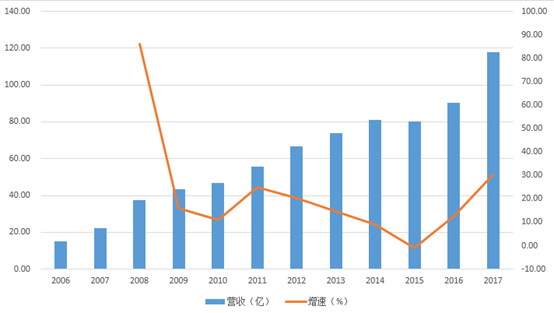

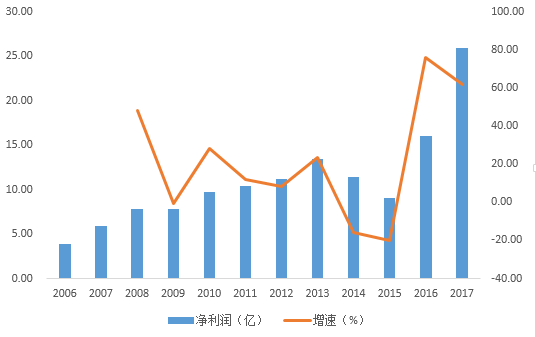

前文也提到,2015-2017年邁瑞的營收分別為80.1億、90.3億和117.7億元,增速分別為-1.04%、12.73%和30.34%;歸母凈利潤分別為9.1億、16.0億和25.9億元,增速分別為-20.11%、75.82%、61.88%。

這兩年邁瑞凈利潤增速遠高於營收增速,為什麼?

一是靠毛利率提升,二是靠期間費用率的下降。

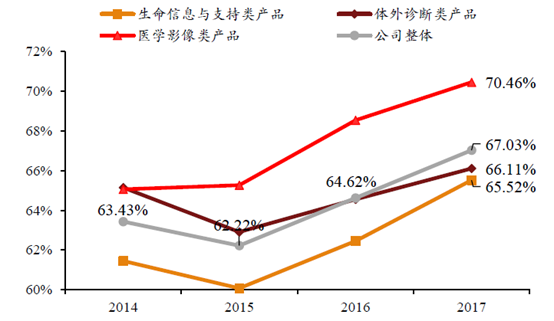

圖:邁瑞醫療三大業務毛利率穩步增長

從上圖可以看到,公司三大主營業務的毛利率在最近三年均實現穩步增長。孤立來看沒問題,但其毛利率異於行業的走勢還是引發了一些質疑。

比如,2015-2017年,邁瑞的監護儀毛利率分別為68.71%、70.79%、72.63%,而同期同行業可比公司監護儀毛利率平均值是46.58%、50.28%、49.19%。

再比如,2015-2017年,邁瑞體外診斷儀器毛利率分別為50.43%、52.15%、53.48%,而同期同行業可比公司體外診斷儀毛利率平均值則是31.93%、31.64%、26.06%。

對此,邁瑞解釋稱是因為公司有著持續強化的研發實力,不斷優化產品結構,提高生產效率以及行業中各家公司存在差異等原因。這個解釋並不那麼讓人信服。

說到研發實力,邁瑞近三年的研發費用分別為9.8、9.9、10.1億,總體投入不小,但占營收比從12.3%下降至10.1%。

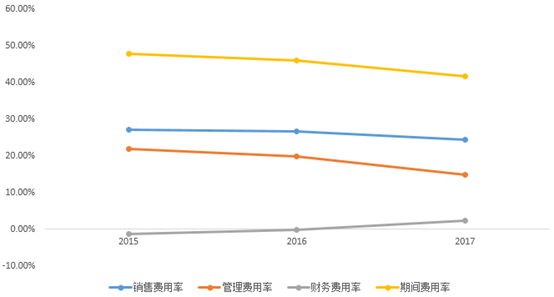

圖:邁瑞醫療期間費用率

從期間費用率來看,邁瑞醫療近三年管理費用率和銷售費用率持續下降,為了A股上市,公司壓縮了一定的管理費用和銷售費用,特別是管理費用,絕對額從2017年17.8億下降至16.6億。

不過,2016年公司有1.3億收購帶來的股份支付費用,2017年沒有。如果扣除這部分費用,公司的管理費用是從16.5億增至16.6億。不過即便如此,在收入增長30%的情況下,公司的管理費用只是微增,控費明顯。

可以說,邁瑞為了在A股成功上市,在費用和利潤上做足了功課。

邁瑞在美國失落的十年

圖:邁瑞在美十年月K線圖

2006年9月29日,邁瑞醫療在美上市,發行價15.3美元。一年後,公司股價一度上漲至45.19 美元,此後9年,儘管邁瑞營收翻了好幾倍,但股價始終沒有超過那個高點。

因次貸危機,邁瑞一度跌至12.31美元。後來,邁瑞的股價一直沒有離開12.3-45.19美元這個區間,直到2016年3月,以27美元每股完成私有化。

邁瑞一半業務來自海外,在美國上市合情合理,之所以選擇退市,明顯是受當時一波中概股回歸潮影響。

當時A股創業板的高估值吸引力多家中概股私有化,邁瑞趕在閥門關閉前完成私有化,也是一種幸運。

圖:邁瑞醫療過去幾年營收情況

在美上市十年,邁瑞營收逐年增大。不過從2012年開始,營收的增速逐年下降,在退市前一年(2015年),營收甚至出現下滑。出現這種情況,不排除是公司為了私有化而做低業績。

圖:邁瑞醫療近年凈利潤情況

凈利潤或許能更好的解釋邁瑞醫療在美上市期間股價低迷的原因。

可以看到,從2010年至2015年,邁瑞凈利潤始終在10億元左右,退市前,則是連續兩年大幅下降。

業績或受貿易戰影響

前文提到,邁瑞46%的收入來自於海外,其中13%來自於北美。這當中,公司對美出口的監護儀、彩超、麻醉機及配件等產品均在美國對華的500億關稅清單里,這無疑會對公司未來業績造成影響。

公司還提到,公司部分原材料的原產地在美國,如果中美貿易摩擦進一步升級,影響到原材料的採購,也將對公司部分產品的生產造成不利影響。

但總的來說,由於北美業務佔比只有13%,貿易摩擦對公司整體的業績影響有限。

獨角獸還是毒角獸?

招股說明書顯示,邁瑞醫療擬募資66.26億元,用於8大項目,包括擴建光明生產基地、南京邁瑞外科產品製造中心和邁瑞南京生物製劑製造中心等建設項目等。

但根據公開信息,證監會給予邁瑞醫療和天風證券兩家企業的籌資額度合計不超過69億元。

所以,邁瑞最後的募資,很可能大幅縮水。參考之前的兩家獨角獸,葯明康德從57.4億元縮水至21.3億元,寧德時代則從131.2億元縮水至54.62億元,下降幅度在六成左右。

邁瑞2017年凈利潤25.9億,如果給予22倍的IPO平均市盈率,上市後的估值569億,邁瑞發行10%股份,大約能募資56.9億。

現在看來,IPO募資額應該到不了56.9億。所以邁瑞的估值很可能不會到22倍。

但是,以A股IPO的特性,新股上市後難免遭到爆炒,如果邁瑞醫療上市後遭到爆炒,估值達到50倍以上,那麼迎接它的,必然是葯明康德或者華大基因甚至是工業富聯式的走勢。

何況,邁瑞近兩年光鮮的業績背後存一定的”粉飾”,上市後高毛利率、低費用率能否持續有待觀察,貿易戰對其的影響也需要跟蹤。

所以,對於邁瑞醫療這個公司,投資者最好在其上市後多觀察一段時間,它確實是中國目前最大的醫療器械公司,但如果估值過高,它的成長性很難匹配。高估值的獨角獸,基本上就是毒角獸,需要通過漫長的下跌來消化高估值。