AI 智能摘要

了解為何大多數交易者賠錢,以及為什麼總會如此。這是市場的系統要求。雖然個人可以脫離牛群並獲得高於平均水平的回報,但絕大多數人將繼續在錯誤的時間買賣。從牛群的錯誤中吸取教訓,這樣你就可以進入一小批持續成功的交易者。

本文分為幾節:

- 趨勢和逆轉如何發生,這是人群的重大損失。

- 影響人群的社會影響因素,誘使人們進入失敗者的圈子。

- 數字遊戲:最好的交易者不斷拿走經驗較少的人的錢。

- 如何突破人群,成為一個獨立且持續盈利的交易者。

大多數交易者都聽說過「 95%的交易者賠錢」 或「只有百分之幾的交易者以此為生」。

雖然從研究到研究的數字略有不同,但事實上很多交易者都會虧錢而無法避免。造成損失的原因有各種各樣,包括資金管理不善,時機不好或策略不佳。這些因素確實在個人交易成功中起作用……但是大多數人失敗的原因還有更深層次的原因。

無論採用何種方法,大多數交易者都會失敗。即使所有交易者都知道如何(記住, 知道 和做兩件非常不同的事情)根據當前情況成功交易, 大多數交易者仍然會長期虧損。讓我們來探究一下為什麼會這樣。

極端價格幾乎每個人都需要加入

要了解大多數交易者失敗的原因,我們需要了解價格如何變動。我們還需要考慮在價格即將到來時參與的大量人員。這是大規模損失發生的地方。

當一個購買狂潮在市場中佔據一席之地時,很難看到它的動向是什麼:將會通過的東西!一切都過去了。但目前,人們看到其他人購買,這使他們認為如果他們現在購買,那麼其他人會購買他們。無論何時進行投機性購買,你都是這樣做的,因為你認為其他人會在你之後購買,推高價格可以讓你賣出獲利。

如果有更多的人踩著買進而不願意出售,價格只會上漲。雖然我們可以進行各種花哨分析並對價格進行預測,但我們所做的只是打賭人們會介入買賣。我們正在分析人,因為人們購買和出售並導致價格上漲。在金融市場中,人們會重複模式,我們可以交易。

因此,越來越多的人繼續推高價格,創造了上升趨勢。價格不能以任何其他方式上漲……人們需要願意支付越來越高的價格。最終,沒有更多的人願意以更高的價格購買,或者有更多的人願意出售而不是購買。在頂部附近買的人留下了虧損。

一個很大的問題是,很多人都會接近頂端。例如,一隻股票已經上漲了2年,隨著越來越多的人發現股票,他們開始湧入。但只有有限數量的人關心這隻股票,並願意購買它。一旦大眾紛紛湧入,就沒有其他人可以購買,而且在趨勢中早些時候買入的人開始出售,這會嚇到那些在趨勢中買入的人,而多米諾骨牌效應開始使價格回落。

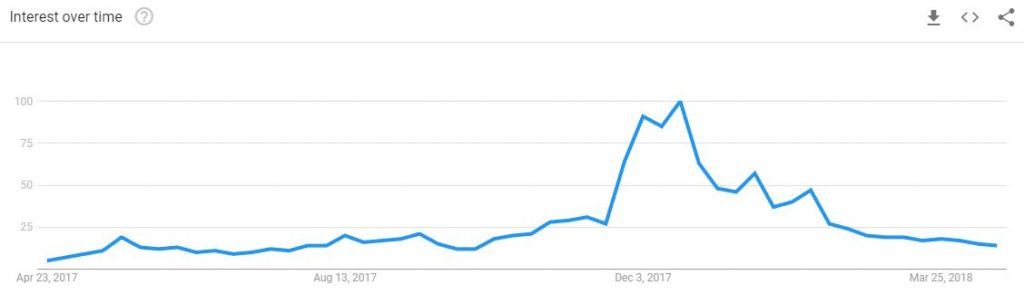

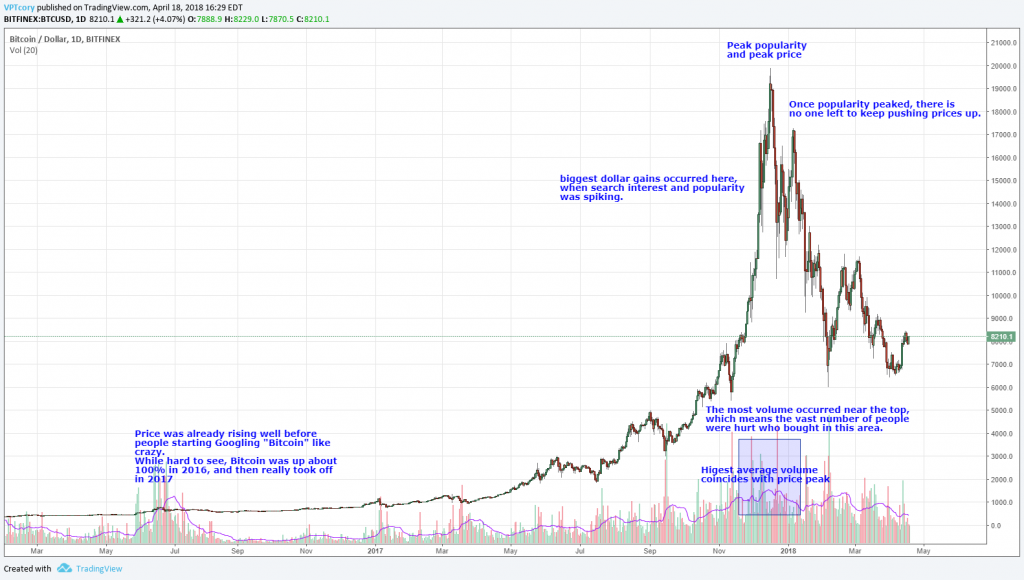

讓我們看一個例子:比特幣。比特幣在2016年至2017年期間一直穩步上升,但公眾對此並不感興趣。到2017年中期,更多的人開始對此感興趣。我們可以通過谷歌搜索「比特幣」來看到這一點。我們可以假設搜索產品信息的人不是專家,而是想了解更多信息。圖表顯示興趣激增,將一批新買家帶入比特幣。

人們隨著時間的推移搜索「比特幣」。100意味著最高人氣。來源:谷歌

請注意搜索「比特幣」的人數是如何與比特幣峰值的價格相符的。一大堆從未聽說過比特幣的人對此感興趣,幫助推動了反彈,但隨後人氣達到其臨界質量意味著沒有人可以購買。到目前為止,參與率是最高的。雖然精明的投資者從這種購買狂潮中賺錢,但創造購買狂潮的群眾(以及他們在頂部購買的數據)卻損失了大量資金。

避免大規模損失,並作為個人獲利,將在後面討論。就目前而言,我的觀點是表明 大多數人都參與轉折點附近。這意味著大多數人都會失敗,並且事實上是以另一種方式扭轉市場的催化劑。一切都是有限度的,大眾狂熱會導致限制被擊中。

一路走來,會有很多人不想參與,因為他們認為價格已經太高了。但市場繼續走高,因此一些落後者加入併購買。一些人仍堅持,市場繼續走高。最後,85%的人口看漲,仍有一些落後者……市場繼續上漲。人們正在宣揚他們的成就,並高呼繁榮與蕭條周期已成為過去。最後,幾乎每個可以想像都會購買的人現在都在……並且市場則以另一種方式暴跌。

下圖以略微不同的方式顯示了這一點。由於行動比談話更重要,當基金經理手頭幾乎沒有現金時,這意味著他們在市場上「全部進入」,這意味著很快就會發生逆轉。 問題在於,在基金/投資者全部進入市場之前,市場通常不會反轉走低,並且在貨幣退出市場並且大多數基金/投資者持有大量現金進行再投資之前,市場並沒有顯著走高。

資料來源:羅伯特普雷切特2010年4月出版的艾略特波浪理論家。

在幾乎每個人都站在一邊之前,市場不太可能逆轉到任何重要程度。這意味著幾乎每個加入該黨的人都會失敗。一群人可能只是決定等待,但市場也是如此。如果人們分裂,那麼市場將以不等的方式發展。

人是催化劑。如果沒有大量的人創造極端,市場就不會發生極端逆轉。換句話說,繁榮和蕭條周期永遠不會結束。至少不會只要我們的市場是零和遊戲(稍後會更多)。

試圖將繁榮與蕭條周期立法,只不過是政治上的抨擊。大趨勢和下降趨勢是系統性的。你沒有另一個沒有。

直到幾乎每個人 – 正在觀察時間框架,並且有能力和興趣進行交易 – 都在趨勢中,它不會停止。這種趨勢將持續下去,吸引更多的人。當它達到臨界質量時,如果沒有相當多的人在船上,就會發生逆轉。

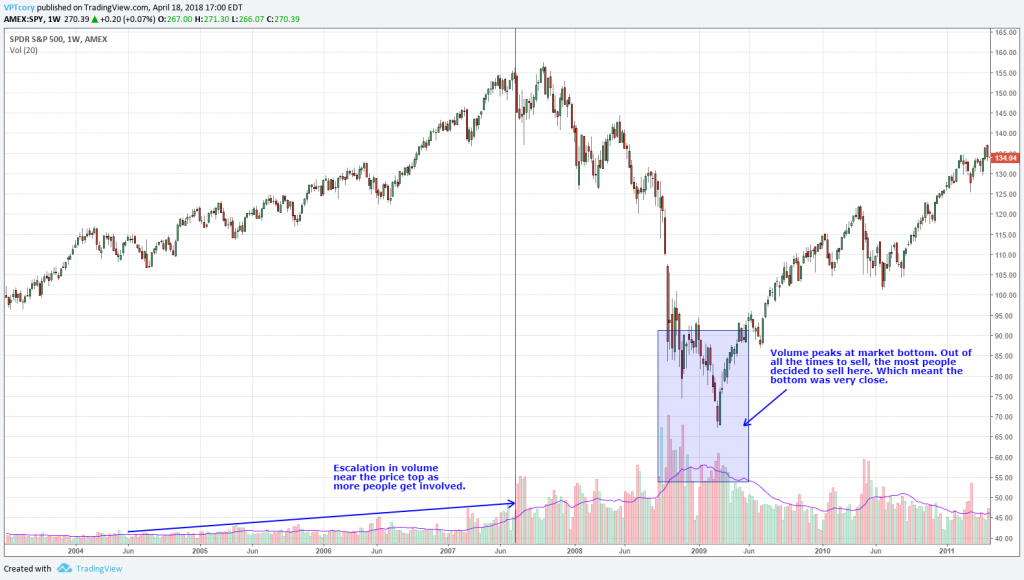

不幸的是,麻煩並不是普通人的。不僅大多數人將袋子放在頂部,他們還傾向於恐慌並以市場底價出售。他們的投降銷售意味著沒有人可以出售,因此在價格開始上漲後不久。

當前景最為黯淡時,因為你認識的每個人都在賠錢,而你在電視上看到的只是市場的糟糕程度,人們有強烈的動力來推銷並跟隨人群。再一次,人群做出了一個糟糕的決定,它無法做到這一點,市場則轉向另一個方向。

這些例子只是為了表明大多數人同時通過大規模行動而失敗。群眾無法避免它,因為它有行動耗盡趨勢並逆轉它。

儘管股票市場的長期圖表顯示股票價格上漲,但請記住,大多數人都會被衝出去,因為他們正在接近高峰買入並靠近底部賣出。此外,股票市場的長期圖表,如標準普爾500指數,不包括在經濟困難時期破產或下跌的股票。標準普爾500指數僅包括頂級公司。如果一家公司開始虧損,它將從指數中剔除,因此對其沒有負面影響。但當然,這種股票仍然存在,如果表現不佳,人們就會虧錢。

為什麼大多數交易者失去金錢 – 社會影響力

成功的交易者找到了有效的東西並堅持下去,而不是讓其他人從他們的策略中脫離出來。這是不成功的交易者出錯的原因以及為什麼人群會虧錢。儘管大多數人都做了最好的努力,但是當真正重要時,他們無法擺脫人群。

當你從朋友和媒體那裡聽到的是這項資產的表現有多好,或者資產的表現有多糟糕時,很難採取逆勢觀點。作為人類,我們傾向於默認可用性偏差,這是相信我們最常聽到的。

如果你對其他人下注並且你錯了,你的朋友會嘲笑你或者你感到羞怯。你會因為錯過了而其他人獲利而感到遺憾(即使只是暫時的)。

不參加人群會產生社會成本。你不能與別人談論交易,或者你需要謹慎行事,因為大多數人都不會持有你的看法。如果你對人群採取相反的觀點,而你是對的,人們可能會因為你在丟失襯衫時賺錢而討厭你。聽起來很荒謬?

考慮一下公眾在佔領華爾街抗議活動期間的騷動,或者人們對對沖基金和交易商表示極大的不滿,他們通過看到房價崩盤並利用它來賺取數十億美元!或者在他的幾名員工被解僱時,經理因為保住工作而感到羞愧。

當大多數人失敗時,在重大市場轉折期間,獲勝交易者經常被「釘在十字架上」。人們更喜歡志同道合的公司,即使他們一路聊到窮人的房子。

我記得我曾在2008年進行過多次電台採訪,討論獲勝策略並從價格下跌中獲利。採訪被取消是因為主持人和製片人認為在股市崩盤期間談論賺錢是一個話題太煽動了!

很容易說「我會跟隨人群而在他們面前走出來。」接下來就很困難了……這就是人群聚集在一起的原因。人群中的每個人都認為如此。此外,如果你了解買入價和賣出價,一旦人們開始賣出,每個價格水平只有那麼多股票,所以如果你想要退出,你需要賣出較低的買入價,然後是較低的賣出價,那麼較低的一個。每個人都無法以合理的價格出去……只有最快和最有經驗的人才能在真正受到傷害之前退出。

每個人都會成為一個個體並以自己的方式進行交易,這樣做最終會導致人們失去金錢。為什麼?因為每個人都會讓它發生……不知不覺中。他們的社交情緒 – 無論是樂觀,貪婪,恐懼等 – 都可能受到社會普遍存在的同樣社會情緒的推動。個人開始喜歡每個人都穿著的各種時尚,這不是錯誤的。

在尋求改變的過程中,社會的大多數人最終會一起變化,走向類似的願望,遠離類似的不喜歡。因此,市場提供的東西提供了引誘交易者進入人群的確切事物。

想想為什麼比特幣的飆升如此誘人?人們認為他們通過購買一種可以改變世界的新技術來負責任地行事,就像在Dotcom泡沫中一樣。他們認為每枚硬幣15,000美元到20,000美元便宜,因為它會迅速上升到10萬美元。這種想法在當時的媒體中很常見。讓人們認為他們正在做出巨大交易的信息正被那些相信同樣事物的人群所吸引。這些人中的許多人並非獨立行事,即使他們認為他們是獨立的。他們都聯合起來,放牧,並推高了價格。但沒有人介入他們,價格跌至7000美元以下。雖然價格可能在未來上漲或下跌,但這並沒有改變這樣一個事實,即最大數量的人被吸引到接近頂部,並且將在近底賣出。

無論市場是什麼,一旦天氣變得非常炎熱或寒冷,我們更有可能從朋友,廣告和新聞中看到和聽到它。在這種環境中,會有很多「伸出援助之手」歡迎我們進入人群,教會我們成為人群中的一員,並引導我們進入盲人領導盲人的世界。

大多數交易者為何失去金錢 – 數字遊戲

財務評論員將發表諸如「大多數專業資金經理無法擊敗標準普爾500指數基準」的陳述。但不是專業的資金經理表現出他們的無知,正是這些評論家對市場走勢一無所知。

大多數市場變動都是由管理數萬億美元資產的專業資金經理以及需要交易或對衝風險來開展業務的其他專業人士/企業創建的。因此,如果市場一年上漲10%,那是因為這些專業基金經理平均上漲了10%。因此,大多數職業資金經理不可能在那一年賺10%以上,因為這相當於要求某人在網球比賽中擊敗他們。

回報將從負回報分散到三位數回報,但平均而言,它們將產生約10%,減去管理費和開支,這意味著大多數基金經理將表現不佳。如果市場上漲10%,平均對沖基金回報可能會在收費後佔8%至9%,可能更低。

大多數投資者和交易者都不會超過基準,因為他們自己創造並且是該基準的一部分!

真正有趣的是,雖然一個偉大的對沖基金可能在過去20年中平均每年20%,但該基金的平均投資者很可能遠遠低於此。 為什麼? 因為他們在錯誤的點上投資和提取資金,就像他們在市場上做的那樣。 對沖基金或共同基金是一個(微)市場,投資者/交易者可以根據他們對基金的看法進行存款和取款。

某些交易商確實能夠始終如一地跑贏大盤。許多其他交易員和新手投資者帶著一些賬單來到市場然後失去它。這些人有穩定而持續的流。他們餵養那些成功的交易者的小貓。此外,這麼多人進入市場頂部(底部)的事實意味著那些能夠客觀地關注市場的人有機會。

為了讓榮耀的故事發生 – 例如交易者100%…… 500%…… 2000%的回報率(無論是一天,一年還是幾年) – 多少交易者必須丟失他們的襯衫(或放棄利潤)要發生這種情況?地段!以不同的方式看待它。去年賺了600萬美元的那天交易員從某個地方獲得了這筆錢。由於小型零售交易商占交易商總數的大部分(數量較多,與專業人士相比價值較小),因此可能會從這些零售交易商那裡獲得6,000,000美元,一次數千美元。

對於每天賺取6,000,000美元的日間交易者來說,這意味著大約120人每人損失50,000美元和/或每人放棄50,000美元的潛在利潤!或者1200人失去了5000美元。這是一個簡化的例子,但確實提供了一個不經常考慮的視角。為了讓某人獲勝,其他人必須輸掉或放棄利潤。

吸引人們湧入市場的巨大回報具有諷刺意味的是,為他人創造了巨大的回報,為成群結隊帶來了損失。

作為個人除了人群

在大多數人參與之前,人群不是人群。

在大多數人參與之前,人群無法創造強勁的趨勢。

直到幾乎所有人都加入了人群之後,這種趨勢才會停止。

當每個人都在船上時,它就會逆轉。

由於人群無法獲勝,這意味著只有一小部分人可以獲勝。

雖然本文提供了廣泛的背景,但它也適用於小規模。日間交易者在不知情的情況下陷入同樣的人群行為。他們在最後一次上漲之前看到的股票上漲,只是讓它從另一個方向移動,在較小規模上是同樣的現象。在上升趨勢逆轉的1分鐘圖表上,當時沒有人願意買入,因此價格反轉。

買家和賣家可能會在所有時間框架內疲憊不堪或興高采烈。他們經歷短暫和/或長時間的情緒爆發,導致短期和長期的行動/反應,所有這些都導致在所有時間框架中都可見的模式。在時間框架內也存在看漲和看跌的程度,這意味著趨勢和逆轉有時會是 激進的,有時候更加穩重,這取決於涉及多少交易者(和公眾)。

最重要的是,交易者必須堅持一個明確的計劃和交易計劃,即使它不舒服。絕大多數人口,以及絕大多數貿易商都在這種不舒服的壓力下屈服……就像我們到達巧克力棒而不是胡蘿蔔一樣。

由於大多數人都 非常樂意加入人群,通過將紀律與合理的策略相結合,有可能成為少數幾個不參與人群失敗方式的成功交易者之一。日間交易者,波段交易者和投資者可以獲得豐厚回報,但前提是他們堅持一些概念。

如果你不知道自己在做什麼,請購買指數基金並堅持下去。不要嘗試交易。多年來,市場趨於上升,因此對於沒有經驗或時間學習如何正確交易的人來說,這是一個很好的方法。這聽起來很簡單,然而絕大多數人都會受到驚嚇或欣快,並在錯誤的時間買賣,從而弄亂了長期回報。

對於那些積極想要交易的人,不要被吸引到人群中。獨立思考,這意味著做自己的研究。查看圖表,了解價格對不同事件和價格模式的反應。制定或學習 策略,採取共同的價格模式的優勢。你不需要一直都是正確的,即使一個模式只能在50%的時間內完成,但是你在勝利者身上賺的錢多於輸掉輸家的金額,這是一個成功的模式。

在根據你自己的研究和策略進行自己的交易時,你有時會與人群保持一致,有時你不會。但沒關係。你根據自己所掌握的統計數據來交易自己的遊戲,並通過研究和測試策略來信任。

一旦你有方法,關掉電視,論壇和其他市場的意見。他們的意見是基於他們的策略(如果他們有一個!),而不是你的。你已經完成了自己的戰略工作,所以相信他們。

每個人都來交易,說他們會比其他人更好,或者只是想要一點點利潤,他們會很高興。但是,為了持續賺錢意味著你需要處於世界上最高的百分之幾。處於最重要的百分之幾並不容易。但它實際上可以像購買和持有指數基金一樣簡單,以便緩慢積累利潤。這將使你領先於許多對沖基金投資者。或者,如果你想要更高的回報,這肯定是可能的,它涉及制定或學習策略,然後更積極地將它們付諸實踐(見上文)。

交易是一個持續紀律的過程。我們只有我們的紀律。有一天我們可以成為一個偉大的交易者,如果我們停止遵循我們的計劃,那麼下一個小便會很糟糕。許多人認為,一旦他們變得有利可圖,他們就可以放鬆。你認為職業運動員進入NBA,NHL或美國職業高爾夫球協會後會放鬆嗎?不,他們繼續努力工作……或者他們被淘汰了。

那些最後享受它的人。他們喜歡挑戰和競爭。喜歡交易的人會花上幾個小時而不用晚上思考它。只交易快速賺錢的人永遠無法與喜歡它的人競爭,並沉浸在學習和提高的過程中。只有交易,如果你真的想。如果沒有那種激情,那麼擁有它的人就會處於極大的劣勢。