AI 智能摘要

股票市場泡沫經常引起一般交易界的恐懼。在不同資產類別的市場中,這種現象經常發生。雖然股市泡沫對一些人來說可能是可怕的,但它們也為其他人提供了很好的交易機會。

投資大師,沃倫巴菲特的名言恰如其分地抓住了股市泡沫的本質:

當其他人害怕時別人貪婪和貪婪,他們很害怕。

這句話反映了一個不可否認的事實,即投資者的貪婪經常導致他們做出錯誤的決定。因此,通常會發現投資者在頂部買入並在底部賣出。

了解股市泡沫是什麼以及泡沫形成的原因可以幫助普通投資者做出更好的投資或短期交易決策。

股市泡沫 – 它們是什麼?

當資產隨著時間的推移而被高估時,市場就會出現泡沫。這是因為投資者開始忽視基本面。貪婪是另一個在市場泡沫中起主要作用的因素。

當一隻股票或一個特定行業開始出現穩定升值的跡象時,投資者往往會湧向此類資產以快速賺錢。但是,在大多數情況下,這會導致風險賭注。

股市泡沫可以通過兩種方式發生。

- 當資產快速擴張時,第一種市場泡沫就出現了。你可以經常看到這一點,股票圖表以近乎拋物線的方式上升。

- 第二種類型的市場泡沫在很長一段時間內發生。資產往往橫向交易,市場估值往往無法證明價格合理。

顯然,第一種市場泡沫更容易識別。這種類型的泡沫持續很短的時間,通常持續幾個月到一年。第二種類型的市場泡沫更難以交易。從技術上講,它不具備泡沫的條件,也可以僅僅作為市場調整。

荷蘭鬱金香狂熱

在談論市場泡沫時,荷蘭鬱金香瘋狂需要提及。歷史上首次記載的市場泡沫是荷蘭鬱金香狂熱。自從荷蘭人被介紹到荷蘭以來,鬱金香球一直在荷蘭人的歷史中發揮著重要作用。

在1600年中期,隨著鬱金香球莖的價格大幅上漲,鬱金香泡沫破滅。隨著投機者開始購買並高估價格,價格上漲。由於鬱金香能夠抵禦嚴酷的冬季,它被視為荷蘭貿易的寶貴資源。

隨著鬱金香的流行,衍生品市場開始出現,允許投機者進入鬱金香市場。投資者蜂擁而至投資鬱金香市場以獲得快速利潤。隨著樂觀情緒的增長,投資者很快開始出售他們的財物,以獲得一塊蛋糕。

根據一些估計,鬱金香球莖的價格在短短几個月內爆炸了20倍。導致鬱金香燈泡崩潰的事件由合同買家違約。

由於違約傳播的消息,投資者開始出售其頭寸。這很快導致市場上的賣家比買家更多,鬱金香球的價格迅速崩潰。

股市泡沫剖析 – 加密貨幣泡沫

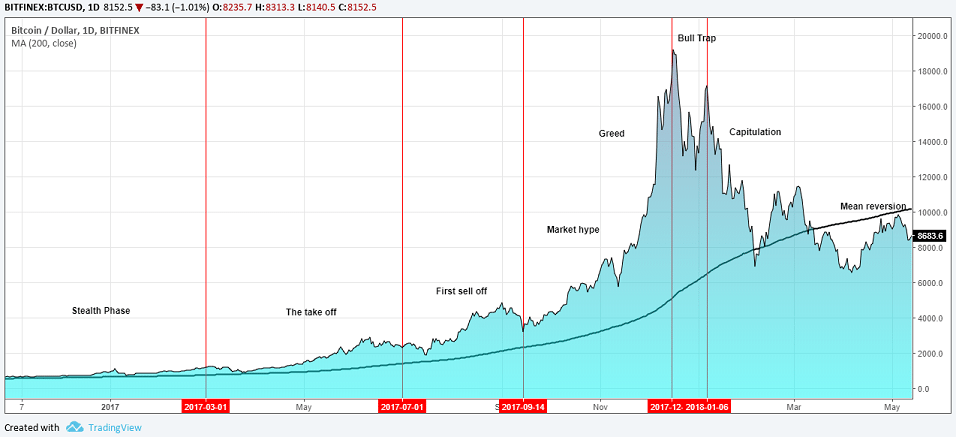

市場泡沫具有一些獨特的特徵。當然,事後才能看出這一點。但是,有些模式會繼續重複開啟和關閉。讓我們來看看下面的比特幣圖表,作為了解市場泡沫的一個例子。

比特幣泡沫 – 股市泡沫的剖析

上圖顯示了市場泡沫中的典型階段。主要階段如下:

隱身階段

這是資產的初始階段。此時,資產成為「好投資」。估值並不特別,在大多數情況下,資產並沒有引起太多關注。你可以找到機構投資者在這個階段積累的。

起飛階段

當資產開始相當快速地上升時,就會發生起飛階段。在這個階段,資產仍然沒有引起太多關注。有關資產的新聞非常關鍵且不屑一顧。

第一次出售

在此階段,當出現拋售時,資產再次開始受到關注。資產的初始不屑一攬的索賠經過驗證,資產再次被註銷。獲得早期頭寸的投資者往往會因害怕而退出頭寸。

市場炒作和貪婪

當資產再次開始回升時,市場的炒作和貪婪就會發生。這一階段以同樣不屑一顧的說法開始,但很快就引起了媒體的廣泛關注。在這個階段你會發現很多文章和新聞報道。隨著資產開始進一步上升,分析師和大師們往往成為更加歡呼的領導者。隨著投資者的加入,這會產生安慰劑效應。

公牛陷阱

公牛陷阱是第二次拋售。然而,由於資產收益的關注,買家進入市場買入下跌。僅這一點就有助於推動資產短暫走高。這裡一個值得注意的事實是,形成的第二個頂部通常低於前一個頂部。

投降階段

在投降階段,進入牛市陷阱階段的買家是第一個退出該位置的買家。隨著更多投資者也開始退出其頭寸,這導致了穩步下跌的勢頭。投降階段是泡沫破裂的時候。

回歸平均值

在穩定拋售後,資產趨於觸底反彈,恢復平均水平。市場估值和資產價格回歸其平均價格。這通常標誌著在循環開始再次重複之前泡沫階段的結束。有許多方法可以將回歸應用於均值。最簡單的是在日線圖上使用200天移動平均線。

如何從市場泡沫中進行交易和利潤

股市泡沫多次出現非理性行為。投資者常犯的一個錯誤就是在漲勢中排名靠前。但是,這幾乎無法保證任何成功。在許多情況下,只有在市場崩潰後才能確定股市泡沫。

資產類別或股票很可能會長時間保持泡沫狀態。恐慌並平倉的投資者會發現他們過早退出頭寸。另一方面,準備做空的投機者會發現他們的市場時機不合時宜。

那麼從股市泡沫中獲利的最佳方式是什麼?

對於初學者來說,從股市崩盤中獲利是短期投機的結果。投機者或日間交易者可以賣空股票或尋找衍生品市場。隨著許多新產品可用作衍生產品,投機者可以將期權和期貨視為在市場崩盤中獲利的一種方式。

在你開始考慮交易市場泡沫之前,你需要首先注意這些跡象。

市場情緒

讓泡沫正確的最重要方面是尋找告訴故事標誌。不過,這並不能保證你獲得利潤。在正在形成的泡沫中首先要尋找的是市場情緒。當公牛超過空頭時,通常會發生這種情況。

由於市場情緒樂觀,人們可以發現分析師為股票歡呼。當你轉向財經新聞網時,你經常可以注意到這一點。在許多情況下,當分析師發表專家意見時,你可以將市場泡沫與繁榮聯繫起來。依靠這種「專家意見」會產生後果。

當你遇到這樣的模式時,要時刻保持警惕。零售投資者和日間交易者以在頂部買入而聞名。

忍耐

如果你想在股市泡沫中做到正確,耐心可以發揮重要作用。過早進入的投機者或日間交易者會發現錯誤的做法可能代價高昂。

隨著資產或市場情緒處於歷史高位,更多資金開始湧入。這往往會使資產價格略微走高。因此,不合時宜的立場可能是災難性的。

置信度

在交易股市泡沫時,信心也起到了重要作用。在市場興奮的影響下不難受到影響。更重要的是,所謂的「大師」傾向於出現在電視上,對某個股票或資產類別充滿信心。

如果你對自己的分析沒有信心,你很容易成為一般建議的受害者。在許多情況下,盲目跟蹤此類分析師的股票推薦可能會令你失望。可能存在分析正確的情況。當你屈服於同伴的壓力時,正確的位置會受到其他人的意見和文章的錯誤影響。

驗證

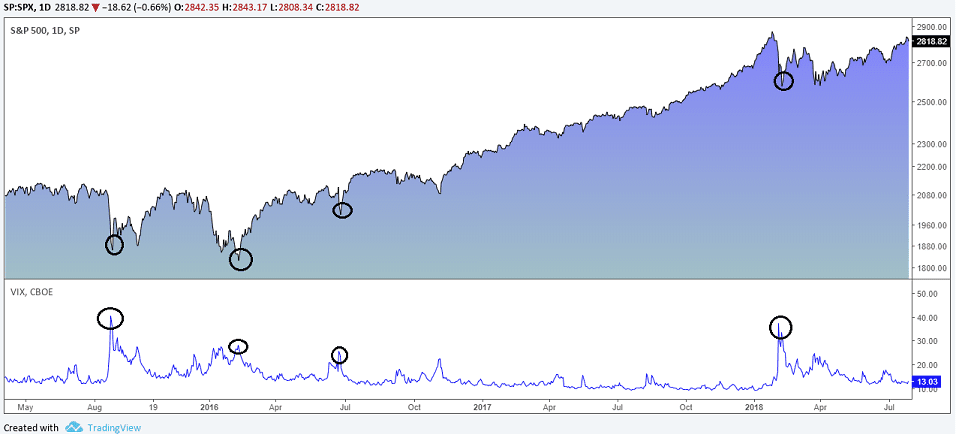

驗證你的偏見可能是提高你信心的好方法。例如,CBOE的Volitility指數是在交易S&P500指數時驗證你的頭寸的好方法。基於期權頭寸的波動率指數是衡量投資者恐懼情緒的重要指標。

一些主要的市場轉折往往與VIX推高。下圖顯示了市場轉折和VIX指數行為的一個例子。

芝加哥期權交易所波動率指數和標準普爾500指數

投機者和投資者也可以使用類似的方法申請其他行業。觀察該行業的指數,如iShares生物技術指數ETF(IBB),它可以讓投資者驗證他們對該行業個股的頭寸。

衍生品

衍生品是市場泡沫期間最好的去處。當然,並非所有資產都可用,這取決於你的投資或投機目標。不過,一些最受歡迎的衍生品是美國股指的期貨市場,交易單一股票的期權等等。

由於大多數衍生品帶來的槓桿作用,投機者可以相對輕鬆地在泡沫中交易熊市。

市場泡沫和技術驗證

如果你看得足夠近,你可以從客觀偏見的股市泡沫中獲利。例如,股票市場泡沫的不同階段類似於艾略特波浪理論。第三波是最長的,是基於人類心理學的。隨著時間的推移,市場往往會循環並形成重複的模式。

客觀地看待股市泡沫的另一種方法是回歸均值。這被稱為均值回歸,它是一種金融理論,假設資產價格及其估值在長期內回歸均值。當與平均價格存在較大偏差時,你可以預期會在某個時刻出現回歸。

然而,訣竅在於理解何時發生對均值的回歸。

雖然市場泡沫似乎很可怕,但投資者和投機者可以根據現有的各種工具形成客觀的意見。人類情感和心理在市場泡沫的循環中起著重要作用。在市場泡沫期間可能很容易恐慌。這是情緒開始決定投資決策的時候。

通過密切觀察當前市場並研究之前的市場泡沫,投資者可以獲得更好的視角。這將有助於確保在下一次市場泡沫發生時,你做好了準備並知道要尋找什麼。