AI 智能摘要

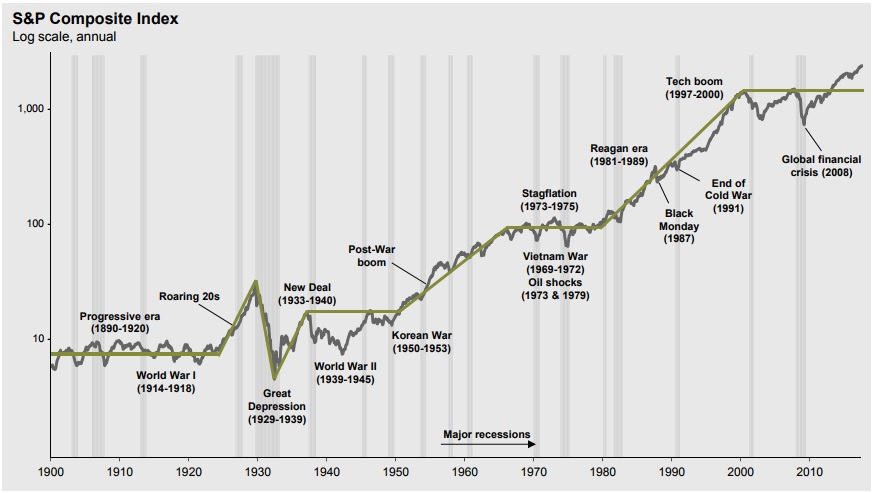

在整個20世紀和21世紀,股票一直是表現最好的資產類別之一,並且已經可靠地將美元變成了數百萬美元。

但是它們是易變的。

投資者在價格昂貴時樂於購買,而在經濟衰退期間價格下跌時卻擔心出售,最終表現不及他們試圖超越的平均水平。

本指南通過展示如何投資股票(包括指數基金和個人股票)來幫助您開始投資。

對於那些在股票價格便宜時購買股票,或者只是定期購買和持有多元化股票投資組合的精明投資者,歷史上的增長率一直是指數級的:

資料來源:摩根大通市場指南

通過股息再投資,到1900年投資於S&P 500的每一美元今天的價值將超過50,000美元。這意味著每投資1000美元,其價值將超過5000萬美元。

1950年投資的每一美元今天的價值超過1200美元。每千美元將超過120萬美元。

而且,1990年投資的每一美元今天的價值將超過15美元。任何數量的投資都會增加15倍以上。經通貨膨脹調整後,它仍將增長七倍以上。

如果您正在尋找如何投資股票以獲得指數回報和認真的財富積累,那麼本指南將幫助您入門。

如何投資股票:股票市場101

有時,一家私有公司希望獲得更多的錢,以便他們可以利用它來發展。

因此,他們可以將其所有權分成許多股份,然後將其中的一些股份出售給一家投資銀行,然後由該銀行進行首次公開募股(IPO),然後在證券交易所將這些股份出售給公眾。該公司現在擁有大量現金,可用於快速擴張,並且擁有更廣泛的所有權結構。

然後,世界各地的投資者就可以自由買賣彼此之間的股票。股票在證券交易所上市,這是買賣股票的市場。

股東可以投票選舉董事會運營公司,也可以提交並投票表決股東建議,以使董事會了解他們的意見。

資料來源:紐約證券交易所,公共領域圖像

要投資股票,您需要開設一個經紀賬戶。我使用Fidelity Investments,Charles Schwab和M1 Finance,但也有許多其他優秀的公司。

對於大多數人來說,我推薦M1 Finance,因為它簡單,免費且靈活。本指南的最後一部分提供了有關入門的更多詳細信息。

投資與投機:有什麼區別?

基本投資是指當您仔細分析業務或其他類型的資產,確定其可能產生良好的現金流量,然後將其投入其中以長期獲得一部分現金流量時,進行基本投資。

進行現金流量折現分析的某些變體是審慎投資研究的典型例子。這種學術方法估算了企業將產生的未來現金流量,然後估算了相對於您希望實現的回報率,為這些現金流量支付的適當價格。

另一方面,投機是一種短期的努力,它是基於願意為獲得重大收益而冒險遭受重大損失的意願。它更多是基於市場心理,而不是分析業務的實際現金流量。

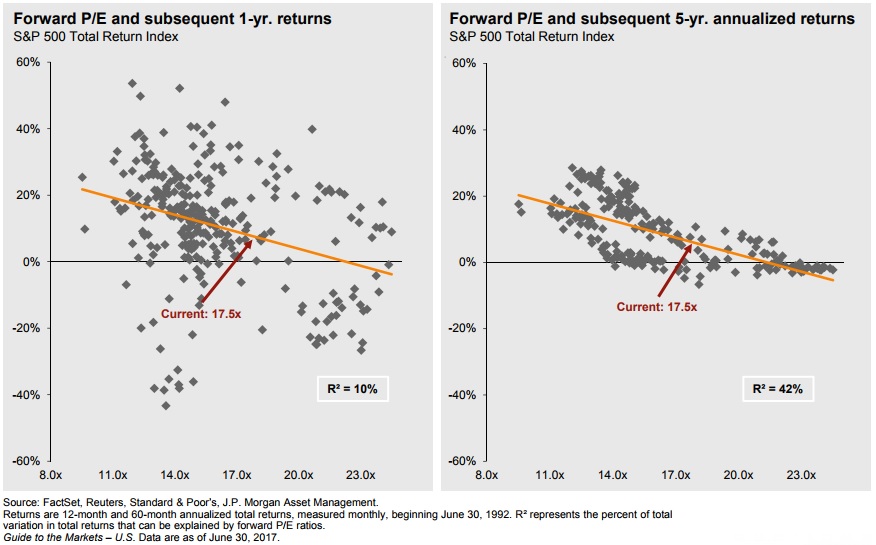

例如,股票的市盈率或市盈率是最著名的股票估值指標之一。它是股票的價格除以每股收益,或更廣泛地說,是公司的價格除以該公司的凈收入。

股票的市盈率越高,投資者願意為每一美元收益支付的費用就越多。您可以對整個索引取平均值。通常看一下標準普爾500指數的平均市盈率,這是美國約500家最大公司的集合。

從歷史上看,市場P / E越低,如果您當時進行投資,那麼在接下來的5年,10年或20年中,您獲得更高回報的可能性就越大。這是因為您將從這些公司的收入增長中賺錢,並且因為市盈率可能會增加。

但是,市盈率並不是一個很好的1年回報預測指標。在任何一年的過程中,股票市場的回報大部分都是隨機的,並且受到投資者心理和情緒的驅動。但是,在過去的五年中,當前的市盈率可以很好地預測股市表現:

資料來源:摩根大通市場指南

從那裡只會變得更好。將其淘汰十年將使其成為更可靠的預測指標。而且,使用更複雜的市場估值指標(例如,周期性調整的市盈率或市值佔GDP的比重)可以進一步改善長期預測。

通常在經濟衰退期間,當每個人都感到恐懼時,沒人願意投資股票,並且平均市盈率很低。在牛市期間,每個人都很興奮,想投資股票市場,因此平均市盈率很高。投資股票的明智方法是在股票低迷時購買股票。

一個流行的類比是,在短期內,股票市場是情緒控制的投票機,而從長期來看,股票市場是邏輯規則和持續表現良好的公司的權衡機。價格上漲。

推測示例:

- 購買股票是因為您認為它會報告強勁的季度業績並在本月上漲。

- 投資一家公司是因為它最近開始上漲,價格圖表上顯示出很多上升動力。

- 將您的投資組合過多投入到加密貨幣,便士股票或單個小型公司中。

投資示例:

- 購買股票是因為您認為它有5-10年的強勁盈利增長前景,並且已使用折現現金流分析或其他方法確定了該股票的交易價格合理或被低估。

- 投資一家每年都在不斷增加股息的公司,因為該公司處於一個不斷發展的行業,其市盈率低,股息收益率可觀,安全的股息派發率高,經濟波動大,因此投資了數十年。

- 像發條一樣往多元化的指數基金投資組合中增加資金,並偶爾進行重新平衡。

我是長期投資者。我不是在嘗試預測一兩年內個別股票或指數的走勢。當我分析公司或市場時,我正在尋找跡象表明它們將在5年或更長時間內表現如何。

主動與被動投資:利與弊

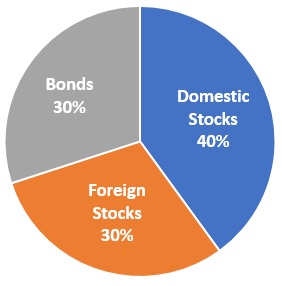

投資多樣化的低成本指數基金是投資股票的最有效方法之一。

像這樣:

那是被動投資。您不會選擇單個股票,也不會試圖確定哪些國家的市場表現可能勝過其他國家的市場,並且會不時進行重新平衡。

由於以下幾個原因,很多人應該使用這種方法進行股票投資:

- 費用低得令人難以置信,而高額費用極大地浪費了您的回報。

- 多數人,甚至專業人士,都無法反抗市場。如果您無法擊敗它,那就加入吧。

- 每年只需要大約10分鐘即可管理整個投資組合,尤其是在您的帳戶自動重新平衡的情況下。

通過投資指數,您可以減少費用浪費,並減少投資管理時間。因此,您可以將更多的時間花在賺更多的錢上,這樣您就可以投入更多的錢。如果您對指數基金感興趣,請查看我的3個樣本指數投資組合。

許多積極投資於個別股票的人每年會花很多小時才表現不佳,而如果他們每年的表現超出某個百分比或更多,通常不值得他們按小時計算。

但是,我認為有些人認為這太過分了,堅持認為每個人都應該只投資指數基金。在這一點上,我不同意。大多數想投資股票的人應該主要投資於指數基金,但是對於動手投資者來說,也有一些很好的理由持有個人股票。

指數基金的問題經常被掩蓋,但是這裡有一些:

問題1)指數基金產生不可靠的投資收益

一個簡單的規則是,退休人員或以退休收入為生的任何其他人,如果不希望隨著時間的流逝而縮水,則每年應提取不超過其投資組合的4%。這種收入方法依賴於定期出售少量股票和債券。

但是在嚴重衰退期間,投資組合價值可能下降25-50%左右。這意味著,如果您遵守規則,您的投資收入將暫時減少一半。

即使股息ETF也沒有可靠的股息增長的良好記錄,因為它們沒有嚴格的選擇標準。

一種更可靠的投資收入策略是永遠不要拋售您的本金,而是依靠股息和利息收入為生。支付股息的藍籌股的多樣化集合,即使在經濟衰退時期也歷來增加了股息,再加上其他資產進行多樣化,可以產生更可靠的投資收益,因此您不必觸犯原則。

一組精選的藍籌股股息股票也將提供比通貨膨脹更快的收入。

問題2)指數投資者將其投票權授予指數公司

股東是選舉控制公司董事會的人。每年,股東都可以向自己擁有的公司提交股東提案,以供其他股東投票。

很多人抱怨公司行為:

- 他們如何購買選舉和控制政治

- 他們如何污染我們的空氣,土地和水

- 他們如何監視我們並以粗略方式使用我們的數據

- 他們如何向孩子們銷售不健康的食物

- 他們如何短期關注下一個季度的利潤

但是幾乎沒有人真正在股東大選中投票,這是因為大多數人都不會長期購買和持有個人股票。有各種各樣的股東提議,要求公司披露遊說努力,獲取更清潔的能源等等,其中大多數都被忽略了。

先鋒擁有超過3萬億美元的股票,黑石擁有超過4萬億美元的股票。他們是地球上大多數上市公司的最大股東。全球前400名資產管理公司共同擁有價值超過50萬億美元的股票。他們是企業界的真正主人。

一般而言,大多數指數基金公司和資產管理公司都有對絕大多數股東提案投棄權票或不投票的政策,並且幾乎總是不加考慮就投票給董事會選擇的董事會成員。

例如: Vanguard對埃克森美孚披露對股東的遊說費用的股東提議投了反對票,對百事可樂採用定量可再生能源目標的股東提議投了反對票。

他們只是擁有太多的公司,以至於他們無法真正參與其中。

如果指數基金的趨勢持續並且很可能會持續下去,那麼當指數基金控制美國公司時會發生什麼?法院通常認為股東控制的是一家公司,而其所有權僅占公司所有權的20%。按照目前的資產流入速度,不久之後,指數基金就可以有效地控制美國公司和許多外國公司。數十年來,日本公司業績不佳和經濟不景氣被歸咎於日本的交叉公司所有權制。如果沒有大型主動投資者的制衡力以及被動指數基金經理實施的治理監督的改善,指數基金對美國公司的大量被動所有權將面臨類似的結果。

[…]

我們認為,雖然資本流動將在短期內驅動市場價值,但估值將在長期內驅動市場價值,這是理所當然的。結果,大量流入指數基金並不斷增長,再加上以市值為導向的分配政策,推動了指數成分股的估值上升,並降低了其潛在的長期回報率。隨著最受歡迎的指數基金的成分公司被高估,這些基金的長期回報率可能會下降,從而降低投資者的吸引力並增加資本流出。當資金流向逆轉時,指數基金的回報可能會下降,從而降低投資者的興趣,並進一步增加資本外流,等等。儘管我們還不能將當前現象描述為指數基金泡沫,但它與其他市場泡沫具有相似的特徵。

–比爾·阿克曼

從理論上講,股東是公司的所有者,董事會是由股東選舉來經營公司的。

但是通常情況下,現任董事會建議新的董事會成員代替即將離職的成員,全球資產管理公司對幾乎所有成員都投贊成票。基本上,董事會或多或少地代替股東選舉董事會成員,而只是自己運行,股東棄權而沒有注意。

如果人們不投票支持他們的政客,然後抱怨他們的治理行為,那麼也許他們應該下次投票。同樣,如果他們抱怨公司行為,但不對公司的任何股份進行投票,而是將所有所有權外包給對大多數事情都棄權的指數公司,那麼也許他們應該擁有一兩個股票並進行實際投票。每個人的選票微不足道,但總和是一票。

如果我們作為投資者只是在幾乎沒有治理的情況下將市場放在自動駕駛儀上,那麼當它行不通時,我們就不會感到驚訝。

如今,「社會責任型投資」很受歡迎,許多企業家通過建立可根據某些標準篩選公司的投資產品來賺錢。從本質上講,標準指數基金與對社會負責的投資相反。

但是您知道簡單的老式的社會責任投資是什麼嗎?

擁有股份並投票。

問題3)一些投資者想知道他們擁有什麼

有些人喜歡自己進行儘可能多的汽車保養,並且知道引擎蓋下的情況。

我不是那些人之一。

儘管我具有工程學學位,但我還是花了零時間來了解汽車的內部工人,無法修理汽車以挽救生命,並樂意將其外包給專家。

但是,因為我一直對金融和投資感興趣,所以我很高興知道自己的錢在做什麼。我想知道我擁有哪些公司,以及它們的運作情況。我並不孤單。許多投資者希望在他們的投資中扮演積極的角色,了解他們所投資的內容以及原因。

如果您僅投資於指數基金,並且擁有來自世界各地的數千家公司,那麼您的投資將是非常不透明且不可知的。

我認為鐘擺已經向指數基金的便利性轉移了很遠,並且它可能不得不在某個時候回落一點。

我認為這就像加工食品的激增一樣,幾十年來,由於加工食品的便宜和方便,加工食品已越來越受歡迎。但是結果是,我們與食物變得格格不入,肥胖和糖尿病率急劇上升,土壤被減少和破壞,我們嚴重強調了醫療保健系統的財務可持續性,我們將動物當作工廠產品對待,使他們生病,密閉並充滿抗生素,使他們在地獄般的環境中存活。

現在,全食正逐漸流行起來,越來越多的人對他們的食物來自何處,如何生產以及成分是什麼感興趣。

對我來說,投資股票似乎就是這樣。以指數基金的形式帶來的便利和廉價是一件好事,但是我們必須謹慎行事,不能僅僅外包一切。

能夠適當地評估,理解和投資業務是一項有用的技能,並且值得培養。如果我們繼續讓自己脫離全球最大企業的任何積極角色或監督,我想我們會發現自己遇到的問題與食品有關。

問題4)買入和持有投資可能更便宜

標普500指數非常便宜,因為它們管理著如此大量的資產。

但是,一旦您開始查看國際指數,或更特別的專業指數(例如股息ETF),費用比率就會上升。

以NOBL為例;ProShares標準普爾500股息Aristocrafts ETF。它收取的費用比率為每年0.35%。這可能看起來並不多,但是如果您投資了25萬美元,那麼每年的管理費為875美元。

相比之下,在價格合理的經紀商中每月購買一次股利股票的費用為每筆股票交易約5美元,或每年60美元。如果您還出售股票,例如每年兩次,那麼每年的成本將增加到約70美元。像M1 Finance這樣的一些經紀公司有$ 0的傭金。

投資於少量的股息增長股票投資組合可以說是最具成本效益的投資方式。

問題5)指數基金通常以動量為基礎

儘管指數基金是您可以擁有的最被動的投資類型,但它們並不完全是被動的。

當您投資指數基金時,您將依靠過去人們做出的投資決策,而不是完全避免投資決策。

具體來說,大多數指數基金和ETF均以市值加權,這意味著公司規模越大,指數投入的權重就越大。例如,這意味著標準普爾500指數基金持有的蘋果股票幾乎是UPS股票的10倍。

這也給他們提供了動能傾斜,因為他們持有已經上漲價格的股票越來越多的錢。大多數純指數投資者都是100%投資於基於動量的策略。

具有諷刺意味的是,積極的投資者會根據其買賣來確定所有公司的確切市值。指數投資者然後免費複製該市值計劃。只要指數的市場百分比保持在合理的閾值以下,這就可以很好地工作。

製作指數的較罕見方法是使用等權重分布,即您在指數中對所有公司的投資均等。這給指數帶來了價值傾斜,這意味著隨著公司股價的下跌,指數基金會購買更多股票以保持餘額,並在價格上漲時出售股票。不利的一面是這些基金價格昂貴,而且並非適用於所有類型的指數。

我的個人投資策略

我採取的是中間方法。

我擁有超過一半投資組合的簡單被動投資的能力。但是對於投資組合的另一部分,我投資於個人股票。

我想知道我的錢在做什麼,希望通過股利股票獲得更多的投資收入,我會認真對待所有權並投票給我的公司股票。

普通投資者的兩個很棒的例子

每個人都知道沃倫·巴菲特(Warren Buffett),由於他的投資能力,他從上層中產階級變成了世界上最富有的人之一。

但是,真正的天才才是真正的天才-不容易複製的非凡之處。從一開始,他就通過投資他人的錢來使用較大的比例係數,並且由於自己的表現而獲得了可觀的回報,這比單純投資自己的錢所賺取的錢要多得多。

因此,對我來說,股票投資者最有趣的例子是普通人,就像這兩個。

羅納德·里德

羅納德·雷德(Ronald Read)是一名看門人,主要投資於藍籌股股息股票,積累了800萬美元,並在他享年92歲時去世,將財產留給了圖書館和醫院。

他自己的家人和朋友不知道他正在這樣做。他曾是第二次世界大戰的老兵,曾在JCPenney擔任看門人,並曾擔任加油站服務員。

到了晚年,當他安靜地有錢時,他仍然是個普通人,開著一輛二手車,砍自己的柴火,但是去世後,他把一百萬美元留給了當地的圖書館,又把數百萬留給了當地的醫院。

他擁有數十家公司的股票,其中包括Proctor和Gamble以及摩根大通(JPMorgan Chase&Co.)等知名的藍籌股,並且大部分都是股息支付者。他通常的任職期是數十年。

安妮·謝伯(Anne Scheiber)

安妮·謝伯(Anne Scheiber)曾在1920年代,1930年代和1940年代為IRS工作。

儘管她擁有法律學位,並且從總體上講是一個堅實的工人,但她從未得到晉陞,並且據稱,她是那個時代的女性和猶太人這一事實是關鍵原因。畢竟,擁有投票權的婦女在當時仍然是新鮮事物。

最終她以51歲的高齡退休,從那以後獲得了少量的退休金和社會保障。

但這就是故事的開始。

在接下來的50年中,她節儉地住在紐約的公寓中,閱讀了多家公司的財務報表,並投資了許多以藍籌股支付股息的公司。

當她去世時享年101歲,她將$ 2,200萬美元留給了Yeshiva University的斯特恩女子學院和Albert Einstein醫學院,目的是為年輕女性提供獎學金。

她投資了自己所了解的東西-擁有劇院和藥品的公司以及可口可樂。

共同因素

這些投資者都使用了高稅收效率的方法來購買和持有股票。

他們倆都投資了他們所了解的公司,這些公司大多派發了越來越多的紅利,並且擁有長久的經濟護城河,以取得持久的成功。他們倆都沒有高收入,但通過簡單的節儉和有紀律的投資習慣相結合,他們積累了數百萬人。

安妮的財富比羅納德的財富更大的唯一原因是她多活了十年,這使得她的生活更加艱難。

為了成為一個偉大的投資者,您不必像這兩個人那樣節儉或無私。只需每月以有紀律的方式存錢,使您的支出遠低於收入,並使用明智的長期投資策略,您就可以:

- 儘早退休,隨時間做自己想做的一切

- 擺脫財務困境,隨心所欲地工作

- 不依賴政府或企業的養老金或福利

- 慷慨地奉獻您相信的原因

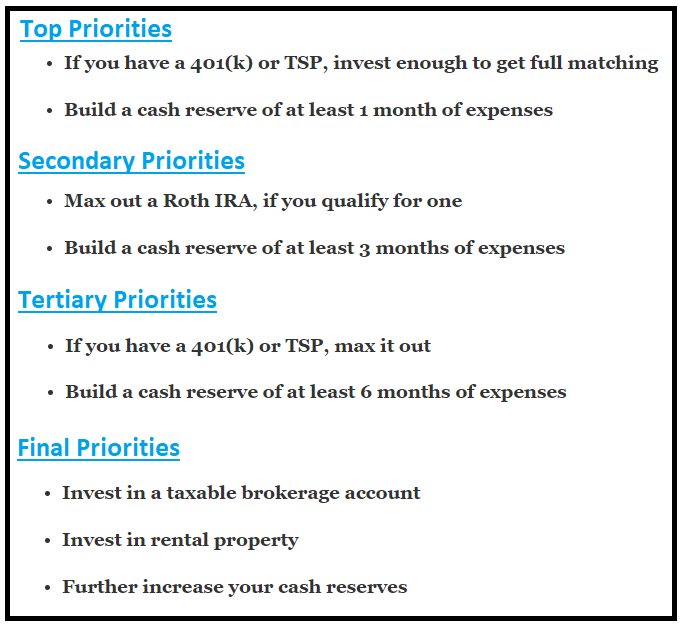

如何立即開始投資股票

首先,這是放錢的重中之重的清單。

每個人都有獨特的生活環境,因此不一定適用於每個人。但這是我遵循的道路,也是我向親朋好友推薦的道路。

由於其稅收優勢,應優先考慮退休帳戶。

如果您可以選擇這樣做,那麼從401(k)或節儉儲蓄計劃中獲得完全僱主匹配是最優先的,因為假設他們給您通常的5%匹配,這實際上是您投資的100%回報如果您貢獻工資的5%。而且,它是稅收優惠和自動的。它會在您拿到薪水之前從您的薪水中拿出來,這是一種稱為「先付款給自己」的策略。

第二個優先事項是,假設您在收入限制之內,則開放並最大化羅斯IRA。除了讓您的資金免稅增長之外,這是一個高度優先事項,因為它比401(k)或TSP更靈活,因為如果需要的話,您可以隨時撤回本金而不會受到任何處罰。

對於大多數人來說,第三優先順序是最大化401(k)或TSP。不利用這種稅收優惠意味著將錢留在桌上。可能會有一些例外情況,例如,如果您打算超早退休,或者您的僱主的401(k)計劃確實很糟糕,或者您對房地產投資非常感興趣,並希望將其提升到優先事項。

如果您要用盡所有可用的稅收優惠帳戶(或沒有可用的帳戶),但仍然有更多的錢可以投資,則最終的優先事項是開設一個應稅經紀帳戶,或在其他地方進行投資,例如出租物業。

您需要多少現金儲備或「應急基金」取決於您的生活狀況。沒有足夠現金儲備的風險是,如果您失去了主要收入來源,或者面臨意外的巨額支出,則可能必須利用退休賬戶或利用有息貸款。

如果您是房主,有多輛汽車,有任何出租物業,和/或如果您有孩子,那麼撥出更多的現金是有意義的,因為您的突然支出可能會更大。

如果您是租房者,如果您的配偶的收入可以彌補您的開支(如果您失去了收入),您無家可歸,您沒有孩子,或者您在正常應稅經紀帳戶中擁有大量資產, ,您可以減少現金儲備。

無論如何,如果您準備開設羅斯IRA或應稅帳戶來投資股票,我認為這是一些最佳平台:

M1 Finance-這是我為大多數投資者推薦的第一平台。它是免費的,完全免費。您可以純粹投資於指數基金(ETF),也可以合併個別股票。按下按鈕即可輕鬆實現重新平衡,並且您可以設置自動供款以重新平衡您的投資組合。(有關我 與M1的隸屬關係,請參閱此處的披露政策。)

富達投資 -最好的全方位選擇之一,擁有低成本指數基金,並為個人股票投資,ETF,期權等提供全面經紀服務。

查爾斯·施瓦布- 像富達一樣,這是最好的全包經紀人之一。大量的免傭金ETF,以及用於更複雜投資的全面經紀。

盈透證券-經驗豐富的投資者的主要中介之一,擁有廣泛的國際投資選擇。