AI 智能摘要

AI 正在思考中...

一些投資者目前擔心利率上升的環境可能會破壞我們長期的牛市。鑒於聯邦基金利率為1.5%而歷史平均值接近4.5%,這是一個公平的假設。此外,自2009年崩盤以來,股票市場已經恢復。

然後是美國國債市場應對,這決定了抵押貸款和汽車貸款等長期債務利率。投資者擔心低利率環境可能最終會結束,10年期收益率突破其長期下行趨勢。

看下面的這個看跌圖表,顯示標準普爾500指數在10年期收益率突破其下行趨勢線後會發生什麼。

如果10年期國債收益率確實保持在約2.85%並且在可持續的時間段內突破3%,則可以合理地得出結論:隨著股市試圖調整到更高的水平,股市回落或大於正常波動可能隨之而來利率意味著收益。

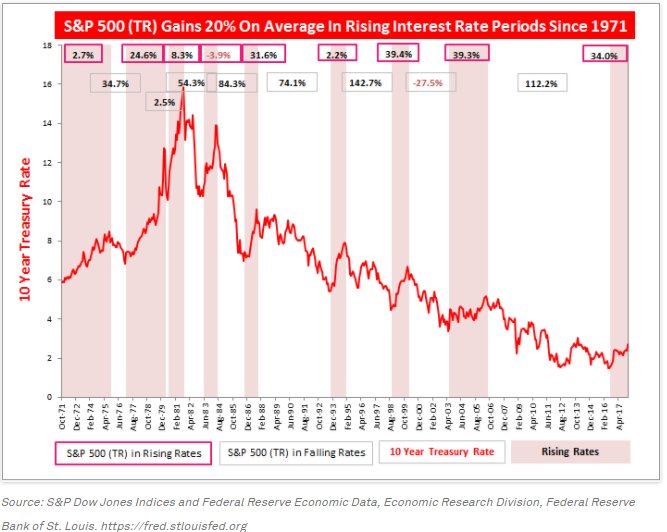

在看漲方面,這是一張圖表,顯示標準普爾500指數自1971年以來的利率上升期間平均上漲約20%。

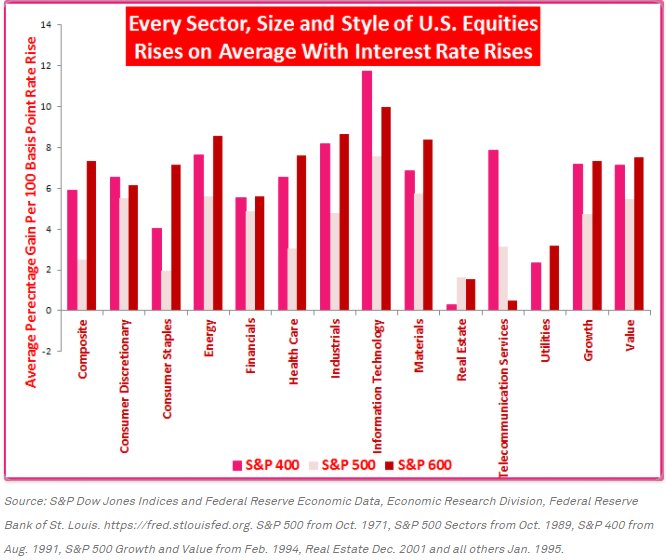

與此同時,標準普爾500指數中的每一個行業和風格都表現出了積極的表現。有趣的是,房地產表現最差,因為房地產是最具槓桿作用的行業,而技術,能源和工業表現最佳。

利率必須以適度的步伐上升

聯邦基金利率和10年期國債收益率都可能上漲,而不會破壞股市的牛市。但它們必須以溫和的方式上升,不會過快地抑制信貸需求。此外,美聯儲必須與公眾進行清晰,恰當的溝通,以給予投資者信心。

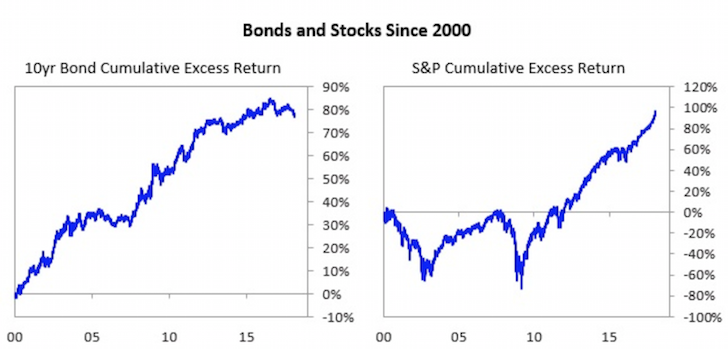

保護自己免受波動加劇或熊市影響的最佳方法是構建適合你的風險承受能力和財務需求的投資組合。從長期來看,股票和債券均表現出上升趨勢。只要意識到永遠不會有任何投資直線上升。