AI 智能摘要

一些歷史時期可能指出這樣的結論:股票和債券的回報之間的相關性是正的,有些則是負的。這些變化可能是更廣闊市場環境中根本變化的信號。

相關性

投資市場的行為並不固定。例如,市場波動性相對較高,有市場波動性相對較低的時期。Stas Melnikov領導負責監督投資風險的羅素投資團隊,由於模型在市場環境發生變化時變得無用 – 或更糟糕 – 這一事實變得更加困難。為了監控這些變化,該團隊使用了一個制度評估工具。

Stas解釋說,這個工具是基於市場波動的觀點,即「容易受到大幅跳躍或政權更迭的影響」。但是當發生這種情況時,沒有任何通知告訴你。我們觀察到的是回報。因此,根據回報,您可以推斷,並且您可以反向校準此模型,以檢測您今天最有可能採用何種波動率制度。你無法預測政權何時會改變,但你可以在發生變化時發現變化。「

不過,不僅波動環境發生了變化。相關性也是如此。股票和債券收益之間的相互作用是資產戰略的基本組成部分之一,而且這種相互作用的性質並不是一成不變的。

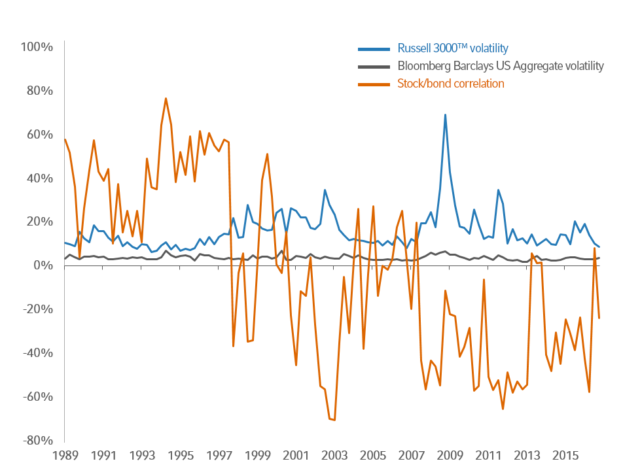

對於1989年至2016年的每個日曆季度,下圖顯示(以橙色表示)Russell 3000 TM美國股票指數和Bloomberg Barclays美國綜合債券指數的每日回報的相關性。它還顯示(藍色)每日股票收益的年化波動率和每日債券市場收益的(灰色)。1989 – 2016年股票和債券市場的波動性和相關性

資料來源:羅素投資

債券市場波動率介於1.9%至7.0%之間,股票波動率介於6.5%至69.1%之間。然而,圖表中最引人注目的特徵是1997年末的相關性從正面轉變為主要負面。

這不是第一次發生這種情況。在2003年固定收入雜誌的一篇論文中,Antti Ilmanen回顧了1926年的研究結果,發現雖然大部分時間股票債券相關性為正,但有三個顯著的負相關性:1929-1932, Ilmanen推測,這些結果背後的證據是「從債券價格到股票價格的因果關係是積極的(比如,債券收益率下降往往也會降低股票貼現率),而從股票到債券價格的因果關係是負面(比如,股市疲軟可以促使貨幣政策放鬆和債券市場反彈。)「 2 Stas補充說,相關性可能受到混淆變數的影響特別是觀察到,「經濟的好消息對債券來說可能是好消息,但有時好消息是壞消息。」

根據Ilmanen的說法,通貨膨脹似乎是一個主要因素:「當通貨膨脹和經濟增長率低 – 通貨緊縮的衰退時 – 以及當股市疲軟且不穩定時,股票債券相關性往往最低 – 轉向質量事件。」 3

後一點證實了大多數人的期望(以及上圖中可觀察到的內容):波動性環境和相關環境有些相關。特別是,低股票市場波動似乎與高股票相關性有關。然而,波動率制度似乎不那麼穩定,並且比相關制度更頻繁地變化。Stas從風險經理的角度解釋了這意味著什麼:「波動率是資產階級特定的,但相關性是經濟基本狀態的函數。因此,如果我們看到單一資產的波動率制度發生變化,我們並不關心我們是否觀察到相關制度的變化。我們將後者視為一種根本性正在發生變化的跡象。「

在制定戰略資產配置政策時,相關制度的重要性值得考慮。對於大多數投資者而言,負債券相關性是有幫助的,因為它增強了典型投資組合中的多元化。養老金計劃處於一個不尋常的位置,因為負債券相關性會增加風險,增加資產價值下降和負債價值上升的雙重打擊的可能性。