AI 智能摘要

什麼是跨式?

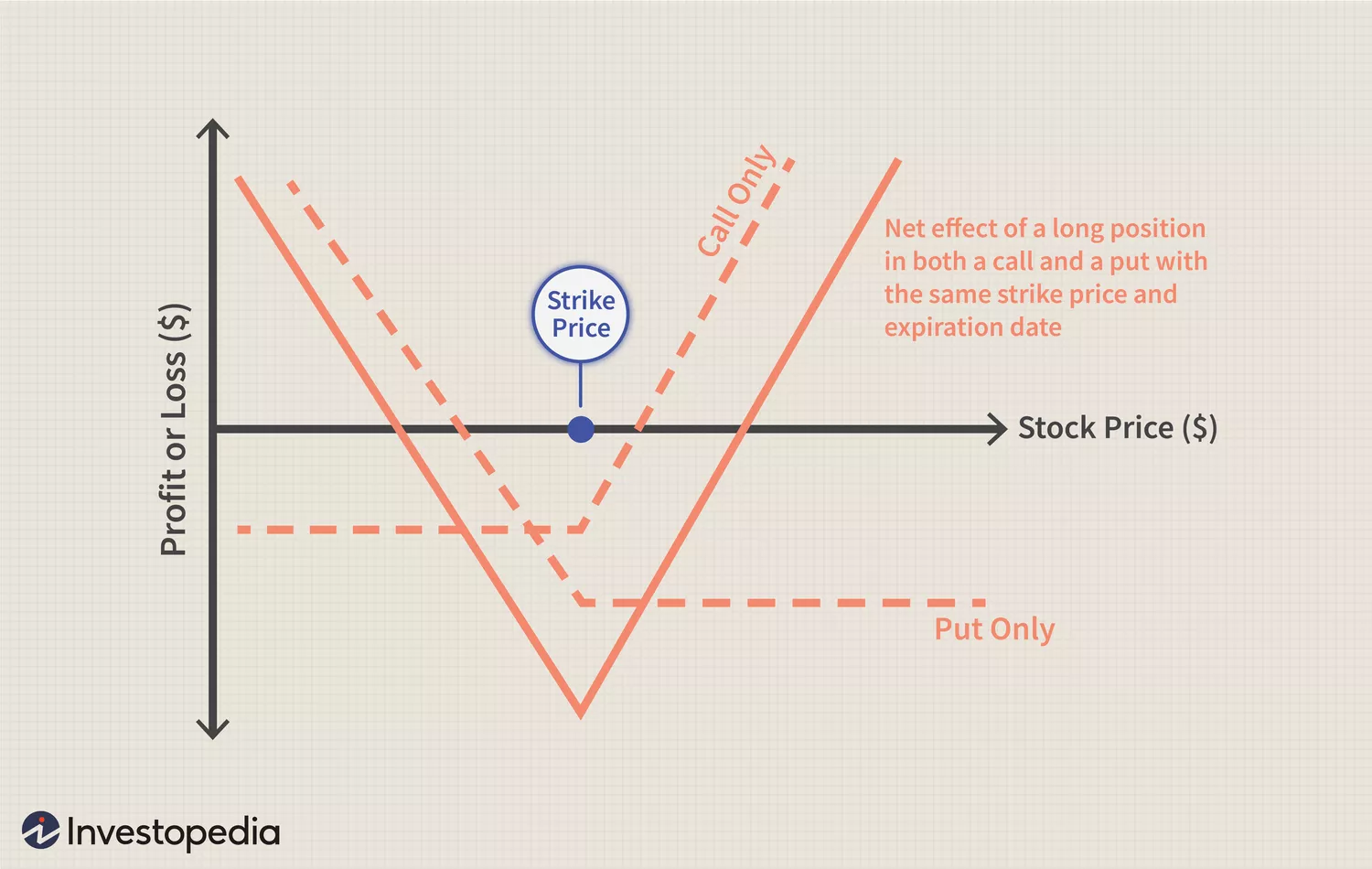

跨式期權是一種中性期權策略,涉及同時購買具有相同行使價和相同到期日的標的證券的看跌期權和看漲期權。

當證券價格從行使價上漲或下跌的金額超過支付的溢價總成本時,交易者將從多頭跨式期權中獲利。只要基礎證券的價格波動非常劇烈,獲利潛力幾乎是無限的。

關鍵要點

- Straddle 是一種期權策略,涉及購買看跌期權和看漲期權。

- 兩種期權均以相同標的證券的相同到期日和行使價購買。

- 只有當股票從行使價上漲或下跌超過支付的總溢價時,該策略才有利可圖。

- 跨式表示到期日證券的預期波動率和交易範圍。

- 在考慮劇烈波動的投資時,該策略最有效;如果沒有劇烈的價格變動,為多個期權支付的權利金可能很容易超過任何潛在利潤。

0 seconds of 1 minute, 48 seconds, 音量 75%1:48

跨界學院

了解跨式

更廣泛地說,金融中的跨式交易策略是指兩個獨立的交易,它們都涉及相同的基礎證券,並且兩個相應的交易相互抵消。當投資者預計股票價格將大幅波動但不確定價格是上漲還是下跌時,他們往往會採用跨式交易。

Investopedia /朱莉邦

跨式期權可以為交易者提供兩條關於期權市場對股票的看法的重要線索。首先是市場對證券的預期波動性。其次是到期日股票的預期交易範圍。

練習使用虛擬貨幣進行交易

找出假設的投資在今天的價值。

特斯拉特斯拉公司美國航空航天局蘋果公司的耐克公司亞馬遜亞馬遜公司WMT沃爾瑪公司$

2年前 5年前 10年前

如何創建跨式

要確定創建跨式組合的成本,必須將看跌期權和看漲期權的價格加在一起。例如,如果交易員認為某隻股票在 3 月 1 日發布最新收益報告後可能會從當前 55 美元的價格上漲或下跌,他們可能會創建一個跨式期權。交易者希望在 3 月 15 日到期日以 55 美元的行使價購買一份看跌期權和一份看漲期權。為了確定創建跨式組合的成本,交易者將添加一份 3 月 15 日 55 美元的看漲期權和一份 3 月 15 日 55 美元的看跌期權的價格. 如果看漲期權和看跌期權均以 2.50 美元的價格進行交易,則兩份合約的總支出或支付的權利金將為 5.00 美元。

支付的溢價表明,股票需要從 55 美元的行使價上漲或下跌 9% 才能在 3 月 15 日之前獲利。股票預計上漲或下跌的金額是衡量股票未來預期波動的指標. 要確定股票需要上漲或下跌多少,將支付的溢價除以行使價,即 5 美元除以 55 美元,即 9%。

發現預測的交易範圍

期權價格暗示了一個預測的交易範圍。要確定股票的預期交易範圍,可以在股票價格中加上或減去跨式價格。在這種情況下,可以將 5 美元的溢價加到 55 美元上,以預測 50 美元到 60 美元的交易區間。

如果股票在 50 美元到 60 美元的區間內交易,交易者將損失部分資金,但不一定全部損失。到期時,只有當股票上漲或下跌超出 50 美元至 60 美元區域時,才有可能獲利。

賺取利潤

如果股票跌至 48 美元,看漲期權的價值為 0 美元,而看跌期權在到期時的價值為 7 美元。這將為交易者帶來 2 美元的利潤。然而,如果股票漲到 57 美元,看漲期權的價值為 2 美元,而看跌期權的價值為零,交易者將損失 3 美元。最壞的情況是股價保持在或接近行使價。

跨倉的優點和缺點

跨倉的優點

為上行或下行的潛在收入訂立跨式期權。考慮以 300 美元交易的股票。您為執行價格為 300 美元的看漲期權和看跌期權支付 10 美元的權利金。如果股票向上波動,您可以利用看漲期權。如果股票向下波動,您可以利用看跌期權。在任何一種情況下,無論股價上漲還是下跌,跨式期權都可能產生利潤。

跨式策略通常用於導致重大公司事件,如季度報告。當投資者不確定消息會如何爆發時,他們可能會選擇抵消頭寸以降低風險。這使得交易者可以在大幅上漲或下跌之前建立頭寸。

跨倉的缺點

為了使跨式頭寸有利可圖,股票價格的變動大於支付的溢價。在上面的示例中,您支付了 20 美元的權利金(看漲期權 10 美元,看跌期權 10 美元)。如果股票價格僅從 300 美元漲到 315 美元,您的凈頭寸會讓您蒙受損失。跨式頭寸通常只有在股票價格出現重大大幅波動時才能獲利。

另一個缺點是保費的保證損失。根據股價的突破方式,保證不使用一種期權。對於價格幾乎沒有或沒有價格變動的股票來說尤其如此,這兩種期權都無法使用或無利可圖。與單邊交易相比,由於開設更多頭寸而可能導致更高的交易成本,從而產生了這種「損失」。

因為跨式頭寸最適合劇烈波動時期,所以不能在所有市場條件下都使用它們。在穩定的市場時期,跨式倉位並不成功。此外,跨式頭寸對某些投資更有效。並非所有投資機會(尤其是貝塔值較低的投資機會)都可以從該職位中獲益。

跨式策略頭寸

優點

- 無論基礎證券的價格是上漲還是下跌,該策略都有可能賺取收益。

- 當預期有重大新聞但不確定市場將採取事件的方向時,該策略可能有用。

- 投資者可以通過對沖他們的投資(而不是只進入一個方向的交易)來減輕潛在的損失或下行風險。

缺點

- 基礎證券必須是不穩定的;如果價格沒有大幅變動,跨式倉位通常是無利可圖的。

- 投資者肯定會購買期權並為其永遠不會執行的合約支付溢價。

- 該策略並不適用於所有市場條件或所有類型的證券(即它依賴于波動性)。

跨式的真實世界示例

2018 年 10 月 18 日,期權市場的活動暗示美國計算機晶元製造商 AMD 的股價可能會從 11 月 16 日到期的 26 美元行使價上漲或下跌 20%,因為它的成本為 5.10 美元買一個看跌期權,然後看漲期權。它將股票置於 20.90 美元至 31.15 美元的交易區間內。一周後,該公司公布了業績,股價在 10 月 25 日從 22.70 美元暴跌至 19.27 美元。1在這種情況下,交易者本可以獲利,因為股票跌出區間,超過買入看跌期權和看漲期權的溢價成本。

什麼是長跨式?

多頭跨式期權是投資者在預期某隻股票很快將出現波動時制定的一種期權策略。投資者認為該股將大幅突破交易區間,但不確定股價會走高還是走低。

為執行多頭跨式期權,投資者同時買入到期日相同且行使價相同的平值看漲期權和平值看跌期權。在許多多頭跨式期權情景中,投資者認為即將發生的新聞事件(例如收益報告或收購公告)會將標的股票從低波動推向高波動。投資者的目標是從價格的大幅波動中獲利。小幅價格變動通常不足以讓投資者從多頭跨式期權中獲利。

您如何在跨式交易中獲利?

要確定標的證券必須上漲或下跌多少才能賺取跨式利潤,請將總溢價成本除以執行價格。例如,如果總保費成本為 10 美元,行使價為 100 美元,則計算為 10 美元除以 100 美元,即 10%。為了獲利,證券必須從 100 美元的行使價上漲或下跌超過 10%。

什麼是跨式組合的例子?

考慮一位交易員,他預計一家公司的股票在 1 月 15 日的利率公告後會經歷劇烈的價格波動。目前,該股票的價格為 100 美元。投資者通過以 1 月 30 日到期的 100 美元行使價購買 5 美元的看跌期權和 5 美元的看漲期權來創建跨式期權。該跨式期權的凈期權溢價為 10 美元。如果標的證券的價格在到期時高於 110 美元(即行使價加上凈期權溢價)或低於 90 美元(即行使價減去凈期權溢價),交易者將獲利。

你可以跨騎賠錢嗎?

是的。如果股票價格的波動幅度不超過為期權支付的相對溢價,交易者將面臨虧損的風險。出於這個原因,考慮到更不穩定的投資,通常會採用跨式策略。

底線

如果投資者在相同的到期日以相同的行使價購買看漲期權和看跌期權,他們就進入了跨式頭寸。這種策略允許投資者從大的價格變化中獲利,而不管變化的方向如何。如果基礎證券的價格保持相當穩定,投資者可能會因為為毫無價值的期權支付的權利金而蒙受損失。但是,投資者可以通過股票價格的大幅上漲或下跌獲利。