AI 智能摘要

伯克希爾哈撒韋公司(紐約證券交易所股票代碼:BRK-A) (紐約證券交易所股票代碼:BRK-B)透露其在第三季度已投資數十億美元的銀行股票令投資者感到意外- 其中包括摩根大通(紐約證券交易所股票代碼:JPM)全新的40億美元頭寸)。

非常清楚,我們不確定為什麼巴菲特決定投資摩根大通,我們可能永遠不會得到具體細節。然而,這就是我們對巴菲特對銀行業務的熱愛以及為什麼他可能決定在伯克希爾的投資組合中增加另一家大銀行所知道的事情。

巴菲特熱愛銀行業

正如我所提到的,巴菲特和他的團隊在第三季度投資了數十億美元的銀行股。包括新購買在內,Berkshire Hathaway現在擁有總共10家銀行的股權,截至本文撰寫時,其總市值超過850億美元。

簡而言之,銀行有幾個特點,巴菲特喜歡在他的投資中尋找。僅舉幾個:

- 銀行業務是一項「永遠」的業務。人們總是需要安全的地方來存錢。巴菲特喜歡挑選那些長期存在的行業中的頂級公司。

- 銀行從別人的錢中賺取利潤。客戶存款並獲得的利息很少,銀行將這筆錢借出來獲利。這與保險公司賺錢的方式非常相似,而伯克希爾公司的核心是保險公司。

伯克希爾不能購買更多其他大型銀行股票

你可能會問的一個合乎邏輯的問題是,當伯克希爾已擁有多家銀行股時,巴菲特會選擇投資摩根大通。換句話說,為什麼他不會簡單地購買已經在投資組合中的更多大銀行?

伯克希爾 在第三季度確實增加了對美國銀行的投資,但很難增加更多的美國銀行或富國銀行 股票。我將饒有關於銀行監管和大股東如何運作的大部分細節,但簡而言之,我們只能說,伯克希爾擁有超過10%被歸類為銀行的機構是不可取的。截至第三季度末,伯克希爾擁有富國銀行9.1%的股份 – 巴菲特在其個人投資組合中也擁有一部分 – 而美國銀行則擁有8.8 %%。

當然,伯克希爾公司擁有像PNC 和Synchrony這樣的小型銀行的股份,但它需要投入數十億美元才能真正發揮作用。換句話說,為了投入有意義的金額而不超過10%的上限,伯克希爾需要投資一家大銀行。巴菲特目前還沒有接近10%的「四大」中的兩個是摩根大通和花旗集團,雖然我們不確定為什麼伯克希爾沒有收購花旗集團,但可以說花旗集團有一些讓巴菲特遠離的獨特風險因素。

摩根大通是最好的品種

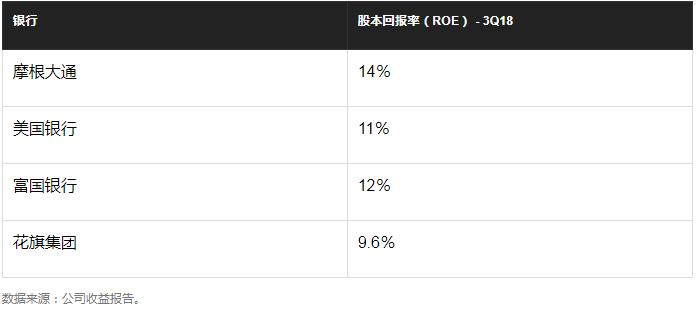

有一點我們可以100%肯定地說,巴菲特並不介意為質量付出代價。正如他所說的那樣,「以合理的價格擁有一項出色的業務遠比以合理的價格擁有公平的業務要好得多。」 摩根大通當然是一家高質量的企業。在四大中,其盈利能力無與倫比:

該銀行在增長和保持高效率和高資產質量方面做得很好。雖然巴菲特高度重視美國銀行和富國銀行,但這些數字並不存在 – 摩根大通是大銀行中最好的。

僅僅因為億萬富翁的確購買股票從來都不是一個聰明的主意 – 即使這位億萬富翁是沃倫巴菲特。然而,摩根大通是一家同類型的銀行股,今年銀行業一直處於落後狀態,因此可能是進行相對討價還價的好時機。