AI 智能摘要

交易者經常使用基本面或技術分析來評估外匯市場。然而,還有另一種預測價格趨勢的方法,即使用季節性 – 價格本身的演變。

季節性分析可以說是股票交易者更為熟悉的方法,在股票市場內價格變動的解釋中經常引用諸如「1月效應」,「聖誕老人拉力賽」和「月末效應」等術語。但是,在外匯市場中也可以找到季節性,就像技術分析一樣,當大量交易者持有相同的預期時,統計意義也會上升。

外匯市場趨勢

檢查外匯市場的季節性趨勢帶來了一些交易最多的貨幣對和各種有趣的現象。其中一些季節性趨勢得到了根本原因的支持。

五月美元?

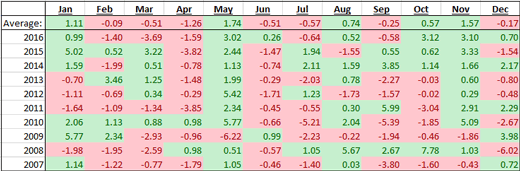

美元指數的歷史數據顯示,它在5月份大部分上漲,在截至2016年底的十年間,其中十分之一上升了九倍。將樣本規模擴大到三十年(1987年至2016年之間),回歸測試表明這種情況仍然存在,幾乎有90%的置信水平。對這一趨勢的一個基本解釋是,美國每個第二季度的經濟動力季節性改善,支持美元兌其他主要貨幣走強。

美元指數季節性圖表

美元/日元和商業周期?

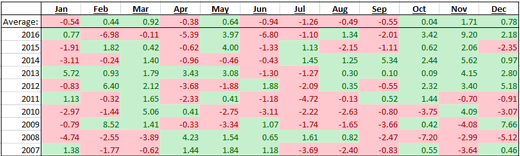

觀察美元/日元的季節性經常會帶來3月份。考慮到日本的商業周期,你預計當月會有大量的資金匯回,這可能會推動日元升值。然而,在過去的十年中,日元在3月份僅在30%的時間內兌美元升值,這提醒我們僅僅使用季節性假設的陷阱。

10月份出現了一個更為突出的趨勢,即過去十年中70%的日元疲軟。雖然可能很難將其歸結為任何一個基本原因,但風險情緒的改善可能部分地導致流動。美國股市在第三季度收益季節的季節性提升,特別是在過去幾年,確實對日元等感知到的避險天堂的需求疲軟。再一次,過去30年數據的回歸測試支持這一點,接近90%的置信度。

美元/日元季節性圖表

商品貨幣

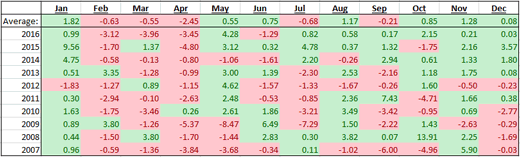

商品貨幣對商品價格的特性很敏感。以加元(CAD)和美國原油為例。傳統上,2月至4月是WTI原油的強勁月份,過去十年2月價格上漲了90%。無論是對美國夏季駕駛季節的預期,還是轉向夏季混合燃料,這一趨勢似乎對石油輸出國的貨幣對美元產生了明顯的影響。但有一點需要注意的是,儘管過去十年中有很強的相關性,但回歸測試在這裡沒有什麼意義。

美元/加元季節性圖表

應用

根據當前的情況,應用一種或多種分析可以促進外匯交易者形成交易理念,當然沒有「最佳」分析方法。

為了消除外匯市場季節性的重要性,已經有大量的文獻和分析。一些人還提出,過去重要的季節性成分近期已經消散。1 事實上,季節性的數學表明,這一發現是平均的反映,肯定不是規則。但是,如果趨勢在80%到90%的時間內重複出現,那麼當你擁有相同的投資期限時,反對它可能並不是最明智的想法。反之亦然,強烈偏見也可以從季節性趨勢中獲得支持。