AI 智能摘要

投資者使用避險資產來限制其在市場不穩定和危機期間的損失風險。如果交易者能夠確定哪些資產可能升值而其他資產下降,他們可以制定策略,為市場變動做好準備,甚至利用價格模式。

什麼是避險資產?

避險資產是一種預期在經濟衰退期間保留甚至獲得價值的金融工具。這些資產與整體經濟不相關或負相關,這意味著它們可以在市場崩潰時升值。

資產通常具有某些特徵,有助於提升其作為避風港的聲譽,其中包括:

- 流動性:資產需要隨時輕鬆兌換成現金

- 功能:資產需要具有持續提供長期需求的用途

- 供應有限:供應增長永遠不會超過需求

- 需求的確定性:資產不太可能被替換或過時

- 持久性:資產不應隨時間衰減或腐爛

並非每個避風港都具備所有這些特徵,因此投資者必須對經濟環境中最合適的避風港做出判斷。重要的是要記住,對於一次市場低迷而言,良好的避風港可能不會在另一次市場低迷中表現出相同的結果,因此投資者必須清楚他們希望從使用避險投資中獲得什麼。

如何交易避險資產

市場低迷是市場周期不可避免的一部分,這意味著儘可能為他們做好準備符合投資者的最佳利益。

在金融危機時期,被視為安全避風港的資產往往優於絕大多數市場。儘管投資者主要使用避風港來保護其投資組合的價值,但交易者能夠識別避險資產並利用這種理解預測價格變動並實施自己的策略非常重要。

例如,隨著投資者湧向安全避風港,擺脫「風險較高」的資產可能導致市場價格突然下跌,這意味著你可能會考慮退出任何多頭頭寸或做空。但如果你有信心可以確定當下的安全避風港,那麼就有可能從價格上漲中獲利。

沒有確定的方式來交易避險資產的模式,因為這完全取決於你的動機。但無論你是希望利用價格變動還是調整自己的頭寸以保護自己免受價格下跌的影響,了解圍繞安全避風港的市場情緒至關重要。

避險資產的例子

流行的避風港可能會隨著時間的推移而發生變化,因此跟上投資趨勢非常重要。然而,多年來仍有一些保險箱,包括:

- 黃金

- 政府債券

- 美元

- 日元

- 瑞士法郎

- 防守股票

黃金

當人們想到避風港時,他們很可能會想到黃金。作為實物商品,黃金價格通常不受中央銀行對利率決策的影響,與紙幣不同,其供應不能通過印刷等行為來控制。

在2008年全球金融危機之後,黃金作為避險資產的最強有力的例子可能也是如此。例如,投資的湧入導致黃金價格在2009年僅上漲了近24%,並且繼續這一上升趨勢進入2011年。

根據黃金支持貨幣的歷史和價值儲存,許多人認為購買黃金是行為偏見的決定。該理論認為,由於黃金在歷史上被視為避風港,當有跡象顯示市場出現嚴重崩潰時,投資者蜂擁至貴金屬。黃金作為避風港已經成為一種自我實現的預言。

政府債券

政府債券基本上是一個固定的術語,「我欠你的」來自政府,它有定期的利息支付 – 國庫券和票據是一種債券。它們之間的唯一區別是你將獲得全額報銷之前的時間。國庫券的到期日為一年或更短,而國債可能有十年或更長的期限。

投資者對發達經濟體政府發行的債券更有信心 – 最受歡迎的是美國國債。他們作為避風港的地位是基於美國政府的信用狀況和美元的高質量收入。由於資產背後有如此穩定的收入,投資者認為政府債券是一個無風險的避風港,特別是因為一旦賬單到期,任何投資都將全額償還。

例如,在2018年2月,由於債券收益率上升導致股市暴跌,具有諷刺意味的是,投資者將美國國債作為避險資產。

美元

50多年來,美元一直是經濟衰退期間最受歡迎的避風港之一。它具有許多避險特徵 – 最重要的是,它是外匯市場上最具流動性的貨幣。

這種對美元的信心來自於1944年的布雷頓森林協議,該協議引入了固定貨幣體系並使美元成為世界主要的儲備貨幣。即使在廢除這一制度後,美元仍然保持其作為避險貨幣的地位,因為它代表著世界上最大的經濟體。

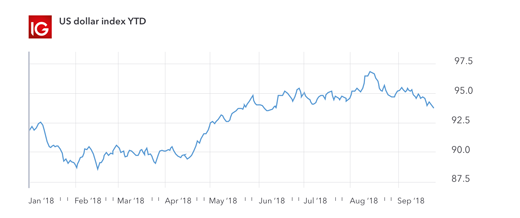

雖然許多人認為美元作為避險貨幣的地位會因美國總統唐納德特朗普有爭議的政治引起的波動加劇而受損,但它似乎仍然受益於避險資金流動。例如,雖然貿易緊張局勢導致股票市場和商品價格出現波動,但美元指數在2018年1月至8月期間上漲了5.29%。

日元

日元被認為是一個避險貨幣,因為當美國股市和政府債券出現波動時,它通常會對美元升值。

第二次世界大戰後,日本經濟進行了重組,使其能夠趕上其他全球經濟體。日本央行(BoJ)受到高度尊重,日元成為全球主要貨幣。儘管政府繼續採取干預措施,但在財政困難時期,日元的流動性繼續吸引投資者。

由於日本的高貿易順差與債務相比,日元贏得了避險的聲譽。日本投資者持有的外國資產價值遠高於外國投資者所欠的日本資產 – 這意味著當市場變為「風險關閉」時,資金會從其他貨幣轉移到國內市場,從而加強日元匯率。

在市場動蕩時期,日元繼續作為避險天堂的另一部分原因是因為每個人都認為它是。與黃金類似,它已成為一種自我實現的預言。

瑞士法郎

德意志聯邦銀行(Deutsche Bundesbank)的一項研究發現,當全球股市出現財務壓力跡象時,瑞士法郎通常會升值。

投資者青睞瑞士法郎作為避險貨幣的常見原因包括瑞士政府的政治中立性,強勁的瑞士經濟以及發達的銀行業。

該國獨立於歐盟也使其在負面的政治和經濟環境中成為首都的首選避風港。事實上,在歐元區危機期間,瑞士中央銀行引入了與歐元掛鉤的臨時貨幣政策以試圖削弱其本幣,因此流入法郎的資金如此之多。

防守型股票

希望在經濟衰退期間管理風險的投資者也可以選擇轉向防禦性股票,因為在經濟衰退期間,他們的表現往往優於更廣泛的股票市場。

防禦性股票描述了參與提供公用事業,消費必需品,食品和飲料以及醫療保健等商品和服務的公司的股票。它們被視為避險資產,因為即使在經濟不穩定的時期,由於對其產品的不斷需求,它們可能會保持穩定。

防禦性股票不應與「國防股」相混淆,後者指武器製造商和其他武器交易。