AI 智能摘要

許多投資者持有黃金和白銀來對沖各種經濟危機。但在股市崩盤期間這種對沖是否會持續?了解市場暴跌以及隨後的美元崩潰對白銀和黃金的影響對於做出投資決策至關重要,然後決定在發生重大衰退或蕭條時採取何種方法。

人們普遍認為黃金和白銀價格會隨市場而下跌。如果是這樣的話,那麼在塵埃落定之後等待購買它們會不會更好?但是假設投資者說得對,他們的貴金屬確實保留了它們的價值 – 甚至可以獲得價值。在蕭條期間,持有黃金或白銀更好嗎?

在制定戰略之前,讓我們首先看一下過去股市崩盤的價格數據……看看它能告訴我們什麼可能影響投資決策。

歷史數據

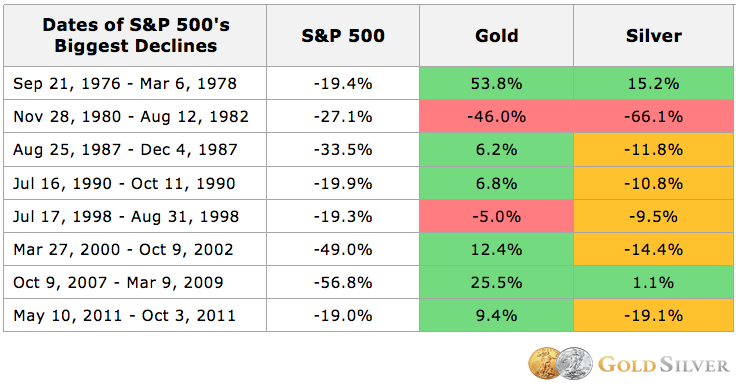

為了幫助回答上面提出的問題,我查看了過去的股市崩盤,並測量了每一個期間的黃金和白銀的表現,看看是否有任何歷史趨勢。下表顯示了自1976年以來標準普爾500指數下跌幅度最大的八次以及黃金和白銀價格如何回應。

[註:綠色標誌著標準普爾指數崩潰時價值上漲,紅色表示標準普爾跌幅超過標準普爾指數,黃色表示標準普爾指數下跌但小於或等於標準普爾指數。

股市崩盤期間金銀會發生什麼

我們可以從這些歷史數據中得出一些合理的結論。

在大多數情況下,黃金價格在最大的股市崩盤期間上漲。

如果發生股票暴跌,黃金會上漲嗎?最近,答案通常是,「是的!」請注意,無論崩潰是短暫的還是延長了幾年。黃金甚至在其最大的崩盤中攀升:在21世紀初期持續兩年的56%下降。顯而易見的是,我們不應該假設黃金會在股市崩盤中出現 – 恰恰相反的情況更為頻繁。

投資者不應對金價的初步下跌感到恐慌。

你會記得,在2008年金融危機的最初震蕩中,黃金確實下跌了。這個最近雖然令人難忘的例子也許是為什麼許多投資者認為黃金會在股市上漲時下跌。但在標準普爾指數繼續下跌的同時,黃金反彈並在年內上漲5.5%。在整個18個月的股市拋售中,黃金漲幅超過25%。這裡的教訓是,即使黃金最初在股市崩盤期間下跌,人們也不應該認為它的數量會下降。事實上,歷史表明這可能是一個很好的買入機會。

黃金唯一的重大拋售(在20世紀80年代初期為46%)發生在現代歷史上最大的牛市之後。

黃金價格從1970年的低點上漲至1980年的峰值,漲幅超過2,300%。因此,在這一點上它與更廣泛的股市下跌並不令人驚訝。近年來,情況恰恰相反。黃金從2011年的峰值到2016年的低點經歷了45%的跌幅,這是現代歷史上最糟糕的熊市之一。與此同時,由於2008年危機期間和2011年的崩盤事件迅速增加,這也不是完全令人震驚。

在股市崩盤期間,白銀表現不佳。

事實上,它僅在標準普爾的一次拋售中上漲,而在另一次拋售中基本持平。這可能是由於白銀的高工業用量(約佔總供應量的56%),而且股票市場的拋售通常與經濟不景氣或惡化有關。然而,除了一次崩盤之外,你會發現白銀的跌幅低於標準普爾指數。這很重要,因為白銀的高波動性通常會使其下跌更多。同時注意到白銀最大的漲幅(在20世紀70年代增加了15%)發生在歷史上最大的牛市中。它在2009年初的金融危機結束時也結束了,這是其第二大牛市。換句話說,我們有歷史優先權,如果銀已經處於牛市中,那麼白銀在股市崩盤中可以做得很好。否則,它可能會掙扎。

歷史記錄的總體信息如下:

•在股市崩盤期間黃金不會下跌的可能性很高,事實上,它可能會反而上漲。白銀可能取決於它是否處於牛市中。

那麼,黃金為什麼會這樣呢?

黃金尹到股市的楊

黃金在股市崩盤期間往往具有彈性的原因是兩者是負相關的。

股票受益於經濟增長和穩定,而黃金受益於經濟困境和危機。如果股市下跌,恐懼通常很高,投資者通常會尋找黃金的避風港。如果股票暴漲,那麼主流投資者對黃金的需求就會很低。

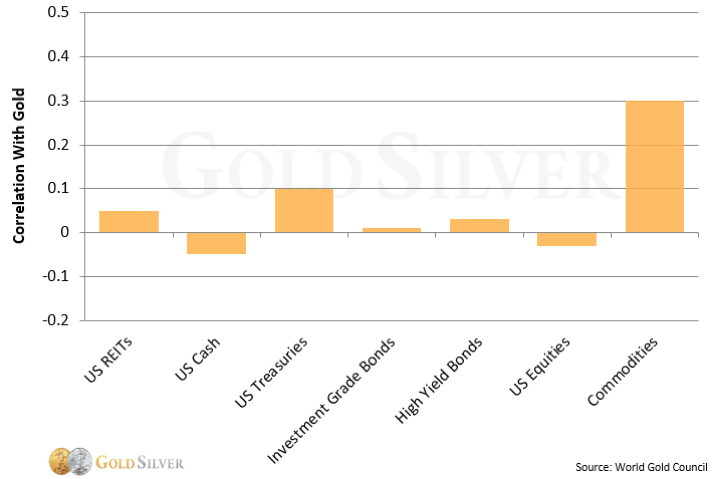

歷史數據支持黃金與股票之間的負相關理論。此圖表顯示黃金與其他常見資產類別的相關性。零線意味著黃金與一半時間的投資相反。如果該線低於零,那麼黃金的投資方向往往與投資方向相反; 如果它高於零,它會更頻繁地與投資一起移動。

股票與黃金存在負相關關係

你可以看到,平均而言,當股票市場崩潰時(圖表上的美國股票),黃金的歷史上漲幅度已超過下跌。歷史上,黃金的表現也優於你的銀行賬戶或貨幣市場基金中的現金。即使是房地產價值也僅僅是金價的一半多一點。

這是投資者的實際結論:

- 如果你希望資產在大多數其他資產下跌時上漲,黃金可能會更頻繁地這樣做。

這並不意味著黃金將隨著股市的每次下跌而自動上漲。然而,在歷史上最大的崩潰中,歷史表明黃金更有可能成為避風港。因此,如果你認為經濟可能會強勁,你可能希望擁有比平常更少的黃金。如果你認為經濟走向疲軟,那麼你可能需要比平常更多的黃金。如果你認為經濟正走向動蕩時期,你可能想要擁有很多。

還有一種可能性我們必須考慮……

如果股市沒有崩潰怎麼辦?

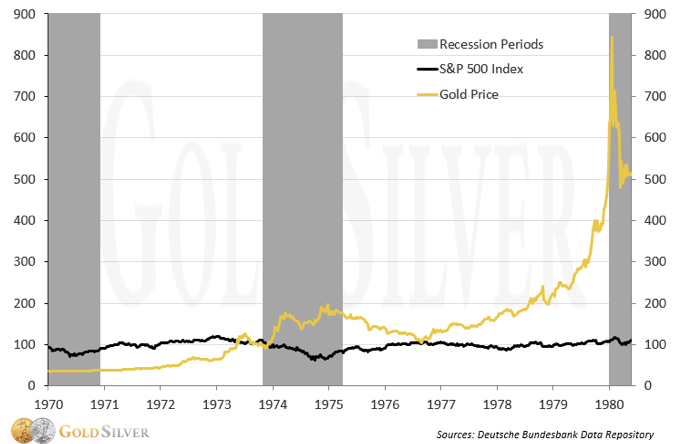

預測股票是否會從懸崖上掉下來並不總是那麼容易。那麼,如果他們不這樣做呢?或者如果市場長期持平怎麼辦?鑒於我們今天的經濟,金融和貨幣體系固有的風險數量,你可能認為這不太可能。但看看20世紀70年代 – 它有三次經濟衰退,石油禁運,20%的利率和蘇聯入侵阿富汗。以下是標準普爾指數的表現,以及黃金的表現。

標準普爾500指數持平時金價上漲2,328%

在20世紀70年代的整個十年中,標準普爾基本上沒有任何進展。10年後,它上漲了14.3%(不包括股息)。另一方面,黃金髮布了令人難以置信的回報。它從1970年的每盎司35美元上漲到1980年1月的850美元的峰值,高達2,328%。

換句話說,黃金在現代歷史上最大的牛市發生,而股市基本持平。這是因為較高金價的催化劑與股票市場無關 – 它們更多地涉及當時發生的經濟和通脹問題。我們必須考慮到這種情況再次發生的可能性,並且公民因與標準普爾指數表現無關的原因而被吸引到黃金市場。