AI 智能摘要

作者: 林凜

來源:秦朔朋友圈

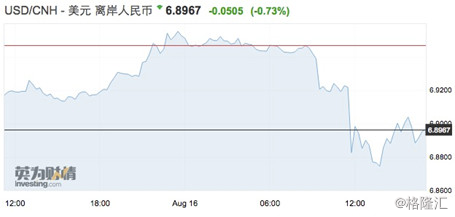

8月15日夜間,人民幣對美元跌幅擴大,美元對離岸人民幣一度跌破了6.94,「破7」恐慌再度燃起。所幸,8月16日先是傳出了中國8月下旬應邀率團訪美的消息,下午更是傳出央行採取了逆周期管理的措施,離岸人民幣一度大漲700點。截至周五,美元兌人民幣穩定在了6.88關口。

但關鍵的問題並不在於人民幣是不是守住了「7」,而在於為何大家似乎對於「7」有著難以擺脫的執念?6.9和7.1有什麼實質性差別?

首先,在美元走強、中美經濟和利率周期分化的背景下,隨著今年美元從最低點大漲10%,人民幣也從最高點下跌近10%,這是一個市場化貨幣最正常不過的表現。即使是成熟市場的歐元匯率,也在歐洲央行6月會議後,因市場對歐洲央行加息的預期有所推遲,在一周內對美元就貶值了3%,更別提今年貶值10%~30%的其他新興市場貨幣。

筆者通過和離岸交易員的交流後也發現,其實今年以來離岸人民幣空頭十分克制,根本沒有什麼所謂的「惡意做空的大鱷」,即使有對沖基金做空,其頭寸也都在6.75左右獲利了結。和那些有大量經常賬戶赤字、受資本流出影響巨大的新興市場國家相比,即使中國經濟出現下行跡象,但10%的貶值幅度可以說也是跌出了安全邊際。

如果當美元指數從當前的96繼續升到100,應該繼續耗費外匯儲備、干預人民幣而讓其對美元不「破7」嗎?在人民幣國際化、吸引外資流入的當口,干預似乎並無益於信用的建立。

「貨幣先生」、中國社科院學部委員余永定就表示,「以中國目前的形勢,人民幣很難再出現大幅度貶值的情況。在目前情況下,動用外匯儲備穩定匯率是得不償失的。在2015至2016年的短短兩年中,外匯儲備損耗1萬億美元是中國經濟的損失。我認為,即便當初不干預,人民幣匯率也會在2017年回穩。」

沒有永遠上漲的美元,也沒有永遠只跌不反彈的人民幣。「美國經濟儘管快速擴張、短期沒有蕭條跡象,但美國在承受不斷攀升的利率、強美元和關稅將衝擊美國出口、歷史新低的失業率意味著美國很難找到更便宜的勞動力、晚周期的減稅等財政刺激加劇財政負擔,因此其實不用擔心美元永遠漲不停,一切都會自我修正、均值回歸,就像騰訊股票有漲有跌一樣。」某離岸大行交易主管這樣對筆者笑稱,「怎麼好像大家比我這個做交易的還悲觀?」

內外因素共振下的人民幣貶值

從今年4月開始,美元飛快走升。截至北京時間6月27日,離岸人民幣貶值近1.5%,為2016年以來最長連跌紀錄。而美元指數報94.46,較年內最低點的88.2大漲近7%。

此後,美元漲勢趨緩,任何利好數據下也似乎「漲不動」,美元多頭似乎在尋找方向。

直到近期土耳其危機爆發,美元又再次啟動。8月10日,美元指數在恐慌情緒和強勁的數據支撐下大幅攀升,不但站穩了95的重壓阻力位置,並在當日一舉突破96,漲幅近0.76%。目前,美元指數站穩了96.4。也就在此後幾日,人民幣隨之走貶,離岸人民幣一度在8月15日跌至6.94。

內因和外因共同主導了這波人民幣快速貶值。

外因來看,美元走強是主因之一,多數機構年初看跌美元,而由於美元空頭倉位集中,一旦倒戈,會導致巨量敞口的清理,加劇市場波動。

年初,全球經濟同步增長,使得市場認為其他貨幣比美元更具吸引力,即使美國經濟仍表現良好。早前更有觀點認為,美國經濟強勁主要是因為不可持續、甚至危險的晚周期財政刺激,這可能會提前使得美國經濟周期終結,並留下巨大的財政赤字後遺症。

然而,過了幾個月後,市場發現美國經濟增長實在是太強了,使得多年來讓市場相信「中性利率更低、本輪加息周期的利率不會高於3%」的美聯儲也開始拋棄了這箇舊故事,考慮加速加息。同時,歐洲、中國、日本經濟增速又開始放緩,而新興市場隨之陷入巨震,尤其是受到貿易戰、資本外流的夾擊。疊加美聯儲縮表,此前不斷湧入新興市場的過剩資本開始撤出。

目前,美國失業率為3.8%,創18年新低,美國二季度的GDP增長率飆升至4.1。此前,所有機構都沒有想到,稅改會如此帶動企業的資本支出、刺激經濟。

同時,歐元和歐元區經濟的意外走弱加劇了美元看漲。去年歐元對美元暴漲超10%,今年數據顯示歐元區製造業大幅走弱,疊加義大利政治風險,做多歐元的敞口也出現集中清理。如今,各界也因為擔心歐洲銀行業對於土耳其的較大風險敞口,歐元/美元一度跌至1.14附近。值得一提的是,年初機構的普遍預測為1.30。

就內因而言,5月開始中國經濟數據出現了放緩的跡象。例如,消費品零售總額名義當月同比僅增長8.5%,創下了2003年非典以來的最低紀錄;固定資產投資數據同樣下滑,前5月固定資產投資累計增速僅6.1%,比前4月累計增速下滑0.9個百分點。

此外,中美貨幣政策開始分化。6月24日,中國央行宣布定向降准,為今年以來第三次,且中國在美聯儲6月加息後並未「跟隨加息」。中美經濟周期分化之下,兩國10年期國債利率中樞一下一上,進而導致中美利差不斷收窄。

逆周期管理措施陸續啟動

直到8月15日,人民幣跌勢持續,當日晚間騰訊發布的財報不及預期,這導致原本就在土耳其危機下的新興市場再度奔潰。騰訊在MSCI新興市場指數中佔比高達5%。當晚,離岸人民幣跌至6.94,導致「破7恐慌」再度加劇。

然而正當市場恐慌之際,8月16日,離岸人民幣對美元收復6.88關口,報6.8763,漲1.02%,日內漲逾700點,新興市場也啟動反彈。

一大刺激因素就是當日上午《人民日報》稱,「應美方邀請,商務部副部長兼國際貿易談判副代表王受文擬於8月下旬率團訪美,與美國財政部副部長馬爾帕斯率領的美方代表團就雙方各自關注的中美經貿問題進行磋商。」

另一大因素在於,16日下午,有外媒報道稱,中國央行上海總部今日通知,要求上海自貿區各銀行不得通過同業往來賬戶向境外存放或拆放人民幣資金。有消息人士揣測,此舉可能意在收緊離岸人民幣流動性,增加做空的成本。

筆者也從交易員處獲悉,離岸流動性當日明顯趨緊,且這一情況在周五持續。下午,明顯感覺離岸人民幣流動性似乎被抽走了,美元對離岸人民幣掉期點大漲,離岸人民幣也大漲,今天市場十分波動。」交易員這樣說道。

通俗而言,掉期點就是遠期匯率減去即期匯率的點差(未計交易成本),掉期價格的理論基礎是利率平價理論,即匯率的遠期升貼水率等於兩國貨幣的利率之差。如果美元流動性趨緊,那麼上述掉期點一般體現為下降,反之,如果人民幣流動性收緊,一般而言掉期點就上漲。

早前,逆周期管理的措施其實就已經啟動。

在岸人民幣兌美元匯率8月3日跌穿6.9,連跌9周,創下13個月新低。當日央行決定——自2018年8月6日起,將遠期售匯業務的外匯風險準備金率從0調整為20%。這也就是說,如果客戶要換美元即銀行要賣美元,銀行必須留出20%的風險準備金,而銀行也必然會將部分成本轉嫁給客戶。這從某種程度上打擊了不理性的換匯、恐慌情緒。

沒什麼「大空頭」

雖然現在的人民幣匯率下跌速度接近2015年「8·11匯改」後的下跌速度,但市場並沒有出現當年的那種恐慌情緒,這次甚至是離岸更加淡定。用交易員的話來說——老外比中國人積極。這說明市場比過去成熟了很多,當然資本管理的加強對穩定市場起到了重要作用。

從企業和金融機構層面而言,某外資行交易主管也對筆者透露,今年國內外企業端的結售匯量相對比較平衡。相較2015~2016年,大規模的跨境套利近乎絕跡,企業和銀行更加認真審慎地執行監管的各項規定,企業的風險中性管理日趨成熟。

從交易量而言,2015、2016年的恐慌時期交易量大幅攀升,但相關數據顯示,如今在岸即期匯率的交易量約為每日200億~300億美元,變化基本不大;離岸人民幣的即期匯率交易量也僅比一季度增加了15%~20%,每日僅為150億~200億美元。

他還提到,海外對沖基金的確有所增加看空人民幣的頭寸,但有些在6.75左右的點位也有獲利了結。「對沖基金的特點是看法改變比較快,比如說上半年海外對沖基金和策略師還是看多人民幣的,當時比國內機構看多的情緒還要熱烈。所以在這一輪市場變動中,即使有些對沖基金看空人民幣,其建倉規模也比2015~2016年小很多,而且會用比較保守的期權策略來交易,期權執行價距離當時市場的匯價差別不大,這也體現了市場參與者對人民幣貶值幅度的預期並非特別大。」

同時,不僅有企業買期權來做保護,隨著人民幣期權價格的上漲,也有企業和資產管理公司出來沽售期權,這樣使得整個市場的供求較為平衡。

不容忽視的是,之所以年中人民幣貶值速度如此之快,除了美元走強,還因為7、8月是中資銀行企業在H股付股息的集中時段,有相當大的購匯(高達幾百億美元的量),因此市場也可能超調。

因此,在交易人士看來,反而目前不需要過多擔憂人民幣繼續大幅快貶。

匯率是自動調節機制

各界可能最為關心的問題在於,人民幣這一輪如果持續貶值,給中國經濟以及中國金融穩定帶來的弊端、甚至可能的危害是什麼?

余永定近期就分析稱,人民幣在一段時間內持續貶值既有利也有弊。就「弊」的部分來說,可能會強化人民幣貶值預期,導致貶值的超調。從短期講,通常如果匯率在短時間內大幅度貶值,例如貶值超過25%,可能產生四點主要危害:銀行資產負債幣種錯配導致銀行危機;企業債務危機;主權債危機;通貨膨脹。

但是,他也表示,上述很多新興市場國家所面臨的問題,中國反而不需要過度擔心。中國的銀行和企業的海外債務水平相對較低,人民幣貶值尚不至於引起前兩種危機。中國更不存在出現主權債危機的危險。「至於通貨膨脹,我們應該警惕,但現在還不至於因人民幣貶值而導致通脹失控。事實上,更重要的是,以中國目前的形勢,人民幣很難出現大幅度貶值的情況。在目前情況下,動用外匯儲備穩定匯率是得不償失的。」

在余永定看來,匯率自身就是一個調節器,央行應該退出常態化干預。「韓國等東亞國家的經驗顯示,任何由短期情緒所造成的快速貶值,都會在中短期內反彈,有的是1、2個月,有的是半年,貶得越多往往反彈得越多,因為其對出口的提振有所滯後,沒有任何國家光因為貶值本身而出現經濟危機。」

今年以來,部分新興市場國家貨幣貶值的幅度超過20%。表現最差的幾個新興市場貨幣為——阿根廷比索(-20.1%),土耳其里拉(-17.53%),巴西雷亞爾(-10.62%),俄羅斯盧布(-5.76%),澳元(-4.36%);表現全年最佳的墨西哥比索漲幅為9%,但該貨幣過去兩年在美國總統特朗普的恫嚇下早已貶無可貶,位居第二的哥倫比亞比索漲幅也僅2.6%。

儘管不少專家支持浮動匯率,但余永定始終認為,中國資本管制的放開仍需要審慎。他此前也表示,一旦放開管制,加之中國經濟面臨下行壓力,中國富人的資本外流或將對經濟造成較大衝擊。「資本賬戶打開要採取漸進的方式,這種方式在過去也是成功的,而且現在也沒必要太過加速,畢竟要解決中國金融穩定、企業債務、勞動供給減少等問題並非資本自由化能夠解決的。」

至於未來人民幣怎麼走,有人認為中國經常帳戶順差已經不斷收窄了,似乎不支持匯率繼續走升。但其實美國等國家經常賬戶始終是逆差,但貨幣也有漲有跌。因此,對於中國而言,資本賬戶可能成為未來匯率的關鍵的變數。

如今,外資在中國債市、股市的佔比僅分別3%左右,可能你會說A股市場表現並不理想,但對外資而言,只要A股納入了MSCI,那麼就必須加大對A股的研究覆蓋,外資對中國股市的邊際持有量絕對是上升的;明年,中國債市也將被納入國際債券指數,今年外資布局債市的速度已經創下了新高。眼下,加強國內資本市場建設、完善金融基礎設施、提升信用,可能才是未來吸引外資的唯一途徑。