AI 智能摘要

關注財經新聞的朋友一定知道CDR這個詞,《存托憑證發行與交易管理辦法(試行)》等CDR系列辦法集中出爐,為存托憑證發行、上市、交易、信息披露、投資者權益等方面做出了具體安排,同時創新企業試點申報通道正式開啟。近期大火的小米集團股票也已向證監會遞交了CDR發行申請,那麼CDR發行時什麼意思呢?下面小編帶你了解關於CDR的一切。

CDR是什麼

要了解CDR,先說說什麼是DR。DR即Depository Receipts,存托憑證,是指在一國流通的代表外國公司有價證券的可轉讓憑證。

按其發行或交易地點之不同,被冠以不同的名稱,比如美國(America)的存托憑證就叫ADR,我們中國(Chinese)的存托憑證叫CDR。因此,ADR就是指非美國證券包裝成美國證券,CDR就是把非中國證券包裝成中國證券。

CDR的作用

有了CDR我們能幹什麼呢?海外上市的中國知名企業可以方便快捷的回到A股了,比如BATJ等公司,國內投資者可以享受它們的發展紅利了。

以往,在CDR誕生前,像BATJ這些知名企業回歸A股回來需要經歷以下步驟:私有化 -> 拆除VIE架構 -> 申請A股上市

這些程序十分繁瑣,因此,過去海外上市企業退市私有化的很少,只有360等極個別案例

現在,有了CDR,境外上市公司就可以將部分已發行上市的股票託管在當地銀行,然後由中國境內存托銀行在A股發行,最後公司的股票,就能以人民幣交易結算,供國內投資者買賣。

發行CDR的具體要求

關於CDR發行的主體《管理辦法》規定,CDR發行人除需要滿足《試點通知》中對於試點企業的要求外,其公開發行以股票為基礎證券的CDR時,還應當符合以下條件:

- 具備健全且運行良好的組織機構;

- CDR發行人及其控股股東、實際控制人最近三年內不存在損害投資者合法權益和社會公共利益的重大違法行為;

- 中國證監會規定的其他條件。另外對於保薦人、存託人、託管人、承銷商的相應內容也均做出了相應的具體規定。

- 最近三年財務會計文件無虛假記載,無其他重大違法行為;

- 為依法設立且持續經營三年以上的公司,公司的主要資產不存在重大權屬糾紛;

- 具有持續盈利能力,財務狀況良好;

- 最近三年內實際控制人未發生變更,且控股股東和受控股股東、實際控制人支配的股東持有的CDR發行人股份不存在重大權屬糾紛;

此外,CDR發行人公開發行以股票為基礎證券的CDR時,除按照證監會規定的格式和內容向證監會報送發行申請文件外,還需要向證監會、證券交易所提交存托協議及託管協議。CDR發行人及相關信息披露義務人提供的所有文件應當使用簡體中文,文件內容應當與其在境外市場所披露文件的內容一致,並以簡體中文文件為準。

關於CDR的發行與交易

《管理辦法》中對CDR發行的具體程序並未明確規定,仍有待證券交易所後續制定的存托憑證上市規則。鑒於CDR的證券屬性,《管理辦法》明確了CDR應當在中證登進行集中登記、存管和結算。至於CDR的交易,《管理辦法》的規定,CDR在境內證券交易所的交易方式,除了競價交易外,還可以採取做市商交易的方式。而對於存托憑證與CDR發行人的具體交易事項,《管理辦法》中說明應參照股票相關交易規則進行。

關於CDR發行人的信息披露義務

《管理辦法》規定,CDR發行人應當在境內設立證券事務機構,聘任熟悉境內信息披露規定和要求的信息披露境內代表,負責CDR上市期間的信息披露與監管聯絡事宜,承擔境內上市公司董事會秘書的義務與責任。CDR發行人及其相關信息披露義務人應同步在境內披露其在境外市場披露的內容。

買CDR和直接買股票有什麼區別

我們都知道在二級市場購買股票之後就成為了股東,成為公司持有股份/股權的人,有權出席股東(大)會並有表決權,享有資產收益、參與重大決策和選擇管理者等權利;而CDR的持有人沒有投票權(投票權由託管銀行掌控),即不參與決策,只享受投資收益、承擔投資損失。

如何交易CDR

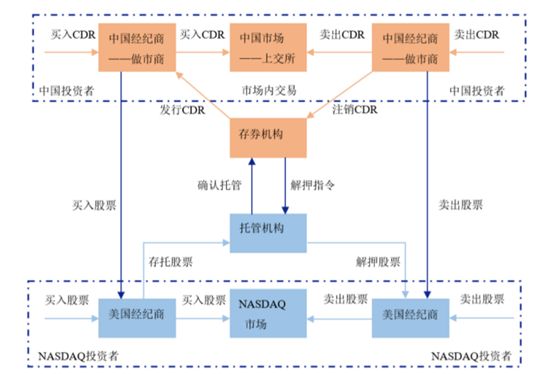

CDR的交易過程可以借鑒美國存托憑證(ADR)的過程,主要由國內外做市商、託管機構承擔主要角色和中間橋樑,實現跨境市場間的交易。具體見下圖:

CDR為A股帶來什麼影響

正面影響:

- 為投資者提供更多優質投資標的,BATJ我們大部分投資者都錯過了,沒有享受到過去十年穩定持續增長紅利,通過CDR形式回歸,能夠讓A股投資者可以選擇購買這些優質公司的股票,提供了更多的選擇。

- A股市值擴容,8家首批試點公司合計市值規模為8.06萬億元,假設發行10%市值規模的存托憑證,則首批試點CDR市場規模預計將達到 8060 億。滬深流通市值總規模約47萬億,市值容量增加增加1.71%。

- 增加新經濟、科技企業含量,A股市場的新經濟、網際網路企業的數量可謂寥寥無幾,樂視網已經崩盤,東方財富、同花順體量太小且領域較窄,如果這些網際網路巨頭回歸A股,會調整市場的結構,也會調整市場整體估值,對後續新經濟企業是重大利好。

負面影響:

- 警惕獨角獸回歸造成資金失衡,如果CDR和獨角獸在短期內發行規模過大(10%8000億也不小了),吸引走存量資金的速度過快的話,會導致A股市場存量資金失衡,疊加A股市場科技股估值相較於BATJ較高,可能導致A股指數下跌風險。

- 警惕獨角獸企業成長風險,前文已經說過,類似BATJ最為輝煌的十年已經過去,中國網際網路人口紅利期最好的十年也已經過去,那麼BATJ這些以網際網路為基礎的新經濟企業是否能夠繼續保持高速成長有待商榷,且2017年漲幅較大,存在高位站崗風險。