AI 智能摘要

关注财经新闻的朋友一定知道CDR这个词,《存托凭证发行与交易管理办法(试行)》等CDR系列办法集中出炉,为存托凭证发行、上市、交易、信息披露、投资者权益等方面做出了具体安排,同时创新企业试点申报通道正式开启。近期大火的小米集团股票也已向证监会递交了CDR发行申请,那么CDR发行时什么意思呢?下面小编带你了解关于CDR的一切。

CDR是什么

要了解CDR,先说说什么是DR。DR即Depository Receipts,存托凭证,是指在一国流通的代表外国公司有价证券的可转让凭证。

按其发行或交易地点之不同,被冠以不同的名称,比如美国(America)的存托凭证就叫ADR,我们中国(Chinese)的存托凭证叫CDR。因此,ADR就是指非美国证券包装成美国证券,CDR就是把非中国证券包装成中国证券。

CDR的作用

有了CDR我们能干什么呢?海外上市的中国知名企业可以方便快捷的回到A股了,比如BATJ等公司,国内投资者可以享受它们的发展红利了。

以往,在CDR诞生前,像BATJ这些知名企业回归A股回来需要经历以下步骤:私有化 -> 拆除VIE架构 -> 申请A股上市

这些程序十分繁琐,因此,过去海外上市企业退市私有化的很少,只有360等极个别案例

现在,有了CDR,境外上市公司就可以将部分已发行上市的股票托管在当地银行,然后由中国境内存托银行在A股发行,最后公司的股票,就能以人民币交易结算,供国内投资者买卖。

发行CDR的具体要求

关于CDR发行的主体《管理办法》规定,CDR发行人除需要满足《试点通知》中对于试点企业的要求外,其公开发行以股票为基础证券的CDR时,还应当符合以下条件:

- 具备健全且运行良好的组织机构;

- CDR发行人及其控股股东、实际控制人最近三年内不存在损害投资者合法权益和社会公共利益的重大违法行为;

- 中国证监会规定的其他条件。另外对于保荐人、存托人、托管人、承销商的相应内容也均做出了相应的具体规定。

- 最近三年财务会计文件无虚假记载,无其他重大违法行为;

- 为依法设立且持续经营三年以上的公司,公司的主要资产不存在重大权属纠纷;

- 具有持续盈利能力,财务状况良好;

- 最近三年内实际控制人未发生变更,且控股股东和受控股股东、实际控制人支配的股东持有的CDR发行人股份不存在重大权属纠纷;

此外,CDR发行人公开发行以股票为基础证券的CDR时,除按照证监会规定的格式和内容向证监会报送发行申请文件外,还需要向证监会、证券交易所提交存托协议及托管协议。CDR发行人及相关信息披露义务人提供的所有文件应当使用简体中文,文件内容应当与其在境外市场所披露文件的内容一致,并以简体中文文件为准。

关于CDR的发行与交易

《管理办法》中对CDR发行的具体程序并未明确规定,仍有待证券交易所后续制定的存托凭证上市规则。鉴于CDR的证券属性,《管理办法》明确了CDR应当在中证登进行集中登记、存管和结算。至于CDR的交易,《管理办法》的规定,CDR在境内证券交易所的交易方式,除了竞价交易外,还可以采取做市商交易的方式。而对于存托凭证与CDR发行人的具体交易事项,《管理办法》中说明应参照股票相关交易规则进行。

关于CDR发行人的信息披露义务

《管理办法》规定,CDR发行人应当在境内设立证券事务机构,聘任熟悉境内信息披露规定和要求的信息披露境内代表,负责CDR上市期间的信息披露与监管联络事宜,承担境内上市公司董事会秘书的义务与责任。CDR发行人及其相关信息披露义务人应同步在境内披露其在境外市场披露的内容。

买CDR和直接买股票有什么区别

我们都知道在二级市场购买股票之后就成为了股东,成为公司持有股份/股权的人,有权出席股东(大)会并有表决权,享有资产收益、参与重大决策和选择管理者等权利;而CDR的持有人没有投票权(投票权由托管银行掌控),即不参与决策,只享受投资收益、承担投资损失。

如何交易CDR

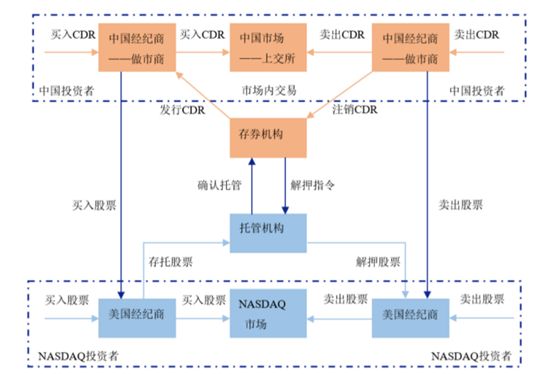

CDR的交易过程可以借鉴美国存托凭证(ADR)的过程,主要由国内外做市商、托管机构承担主要角色和中间桥梁,实现跨境市场间的交易。具体见下图:

CDR为A股带来什么影响

正面影响:

- 为投资者提供更多优质投资标的,BATJ我们大部分投资者都错过了,没有享受到过去十年稳定持续增长红利,通过CDR形式回归,能够让A股投资者可以选择购买这些优质公司的股票,提供了更多的选择。

- A股市值扩容,8家首批试点公司合计市值规模为8.06万亿元,假设发行10%市值规模的存托凭证,则首批试点CDR市场规模预计将达到 8060 亿。沪深流通市值总规模约47万亿,市值容量增加增加1.71%。

- 增加新经济、科技企业含量,A股市场的新经济、互联网企业的数量可谓寥寥无几,乐视网已经崩盘,东方财富、同花顺体量太小且领域较窄,如果这些互联网巨头回归A股,会调整市场的结构,也会调整市场整体估值,对后续新经济企业是重大利好。

负面影响:

- 警惕独角兽回归造成资金失衡,如果CDR和独角兽在短期内发行规模过大(10%8000亿也不小了),吸引走存量资金的速度过快的话,会导致A股市场存量资金失衡,叠加A股市场科技股估值相较于BATJ较高,可能导致A股指数下跌风险。

- 警惕独角兽企业成长风险,前文已经说过,类似BATJ最为辉煌的十年已经过去,中国互联网人口红利期最好的十年也已经过去,那么BATJ这些以互联网为基础的新经济企业是否能够继续保持高速成长有待商榷,且2017年涨幅较大,存在高位站岗风险。