AI 智能摘要

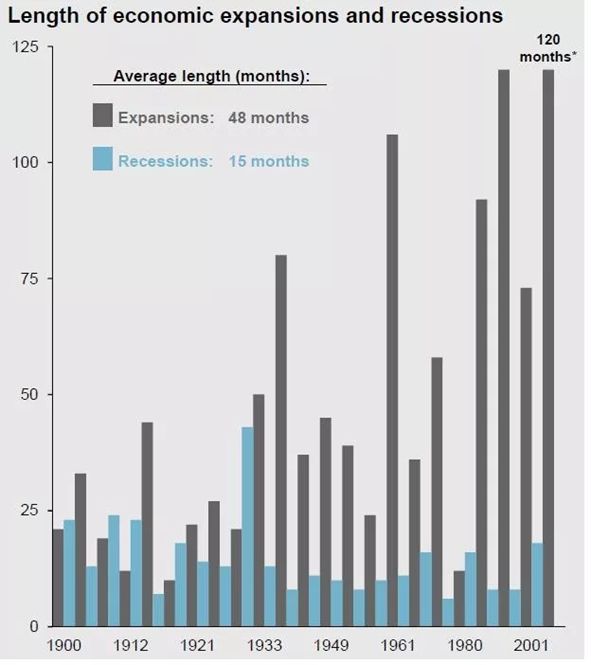

但美股自顧自地走,從2008年金融危機之後已經連續復甦了121個月,偶爾的調整隻是「牛兒」歇了歇腳(The Bulls Took a Breather —《巴倫》)。

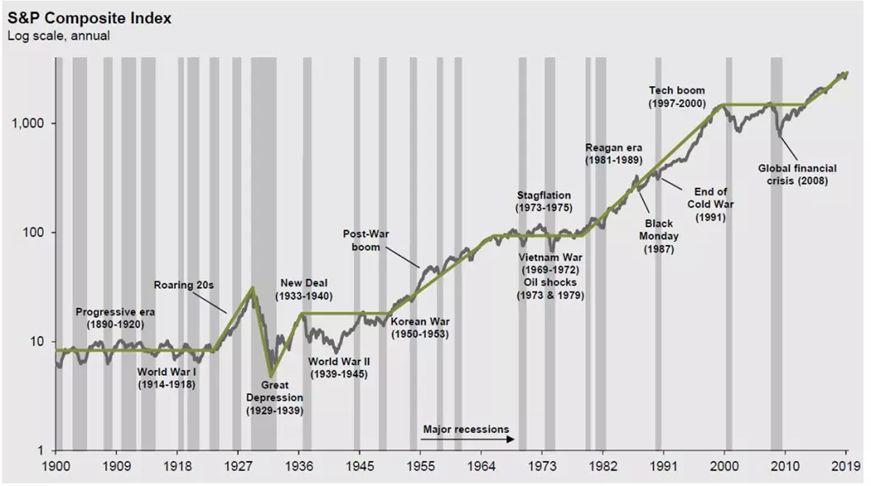

JP Morgan本月出爐的報告回顧了標普500指數1900年以來的走勢,這一路經歷了兩次世界大戰,大蕭條、越戰、冷戰、全球金融危機,卻不妨礙美股扶搖直上,恰恰證明了危與機相伴相生。

這期間,美股走出了七段波瀾壯闊的行情:

02. 大蕭條後復甦(1931-1936)

03. 二戰後繁榮期(1949-1964)

04. 70年代繁榮期(1974-1980)

05. 里根時代(1981-1989)

06. 網際網路熱潮(1997-2000)

07. 次貸危機後復甦(2009年至今)

數據來源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

單年度來看,從1980年到現在,39年里,標普500有29年取得了正回報。

數據來源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

據美國國家經濟研究局(NBER)統計,到7月底,美國經濟將連續增長121個月,是自1854年有記錄以來最長的一次增長。但這次經濟擴張中平均GDP增長率僅為2.3%,遠低於此前擴張期的水平。

數據來源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

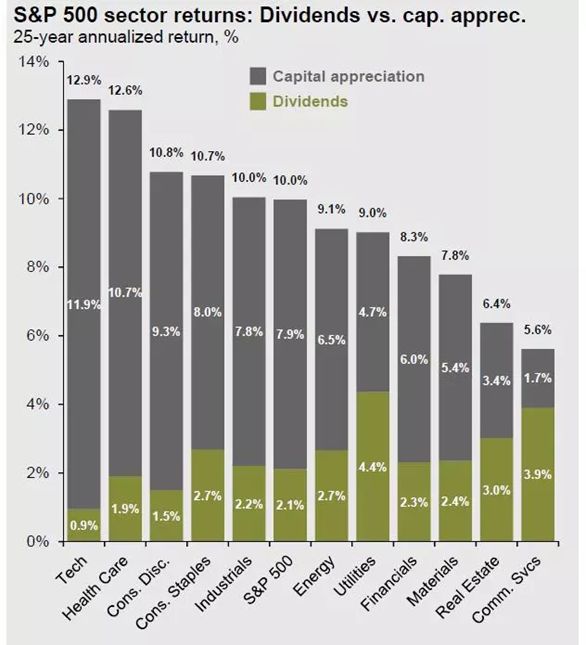

02 行業分化,優質賽道顯現

過去25年,標普500回報率為10%,超出該水平的行業集中在科技(12.9%)、醫療服務(12.6%)、可選消費(10.8%)、必選消費(10.7%)和工業領域(10.0%)。

數據來源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

03 大市值牛股推升指數,新興行業牛股輩出

這一輪的美國牛市主要受益於科技股的推升,也就是所謂的Big 5:

數據來源:Wind,2009年3月9日-2019年7月23日。

這5家公司的總市值合計約4萬億元,相當於標普500指數最後292家公司的市值之和。這十年來他們的發展大大帶動了指數增長。

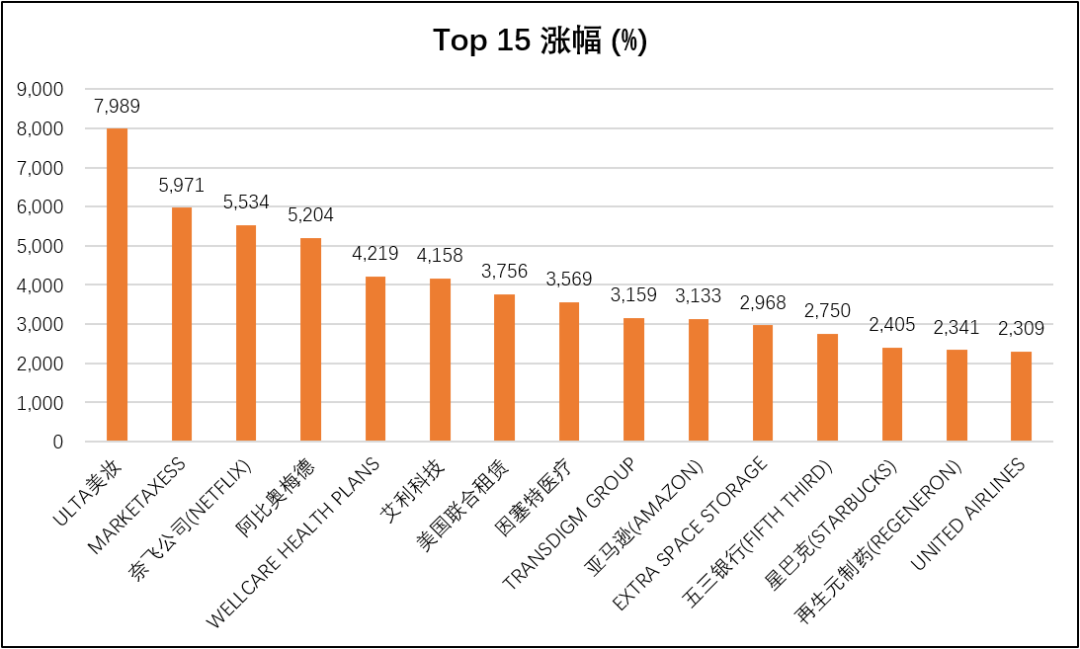

牛股出沒在哪裡?近十年漲幅靠前的美股幾乎都來自科技、醫療服務、可選消費、必選消費和工業領域等高回報行業:

數據來源:Wind,2009年3月9日至2019年7月23日。

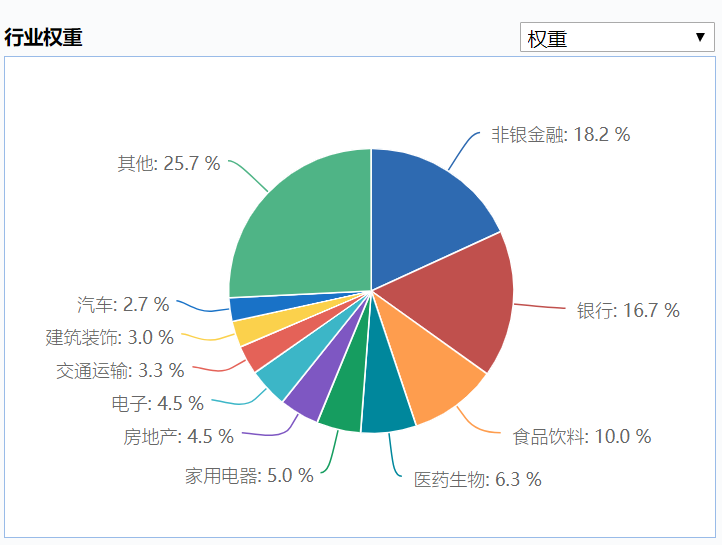

成分股中,金融板塊(銀行+非銀)的權重高達35%,但行業貢獻點卻只有不匹配的0.8左右。相反,電子、計算機、醫藥生物、家用電器等表現突出的行業權重卻都在7%以下。這就是為什麼A股十年指數原地徘徊的道理。

數據來源:Wind,截至2019年7月23日。

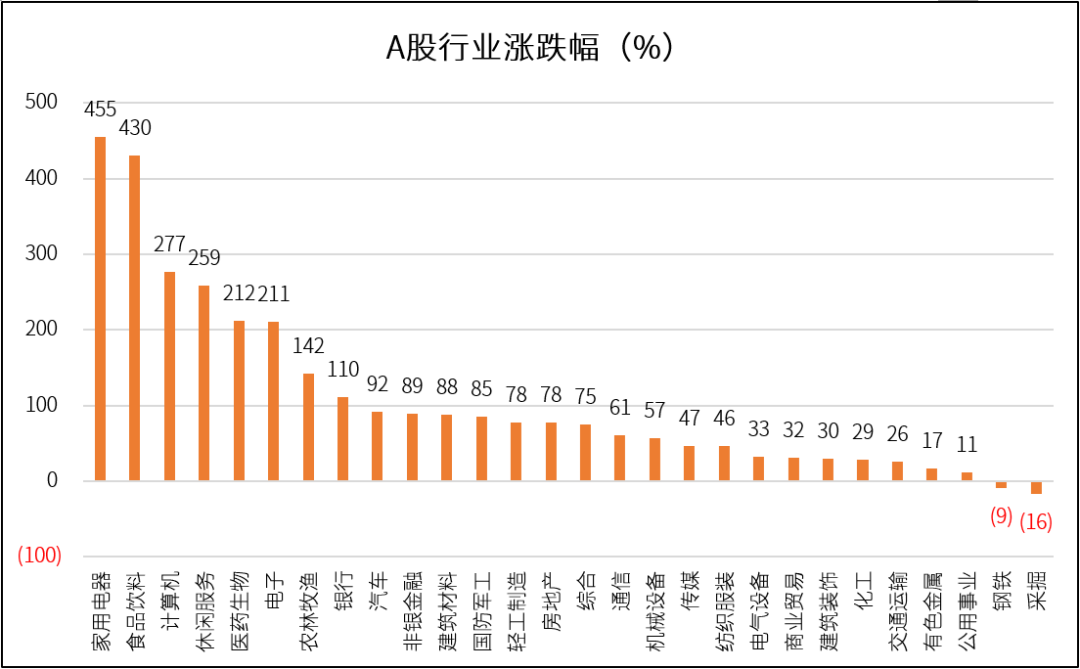

指數的平淡無法掩蓋顯著的結構性投資機會。無獨有偶,十年來A股漲幅最高的行業同樣集中在大消費、醫藥生物、TMT、先進位造等賽道,不乏十年十倍的大牛股。

數據來源:Wind,2009年3月9日至2019年7月23日,申萬一級行業分類。

所以,「在魚多的地方釣魚」,才是投資的制勝法則。那麼,現在應該去哪裡釣魚?

今年初,芒格在Daily Journal 的年會上發表演講,說道:「中國的水可以。有些聰明人已經蹚進去了。時候到了,更多人會進場。中國的好公司比美國的好公司便宜。」

隨著中國經濟由高速增長進入高質量增長階段,經濟的結構分化、行業內部公司之間的分化在持續加劇,在核心產業鏈中選擇具有持續增長潛力的公司是投資的關鍵。

一些積極的變化正在發生。

近期頒布的「國11條」,致力於擴大金融業對外開放,按照「宜快不宜慢、宜早不宜遲」的原則推進,有利於引進外資,發揮「鯰魚效應」,激發市場活力。目前,A股外資持股佔到總市值的3%和自由流通市值的6%,而美國、韓國、中國台灣地區、日本等市場外資持股比例一般在10%以上,依然有較大的提升空間。

而最近發布的《加快完善市場主體退出制度改革方案》要求逐步建立起與現代化經濟體系相適應,覆蓋各類市場主體的便利、高效、有序的退出制度,改變炒差、炒新、炒重組的市場風氣。科創板的推出也伴隨著逐步成型的註冊制、靈活的交易制度等試行制度,也有望徹底改變A股生態,對優質公司和投資者更加友好。

歷史上,A股散戶佔比高、投機氣氛重、有效性弱,但隨著對外開放以及本土機構投資者的發展,A股投資者結構正在逐步國際化、機構化。據中金統計,A股總市值中個人投資者持股的比例已經從2014年的28%下降到2018年的21%,而「自由流通市值」中個人投資者持股的比例已經從2014年的72%下降到2018年的53%。從持股結構來看,A股的「散戶化」程度已經明顯下降。而總市值中機構投資持股的比例已經從2014年的11%上升到2018年的19%,「自由流通市值」中,機構投資者持股的比例已經從2014年的28%上升到2018年的48%。

如果你是一位美股投資者,那麼此時的心情大概是「既欣喜又緊張」。但如果你是一位A股投資者,應當看到「未來世界的世界冠軍」和「明日中國的中國之最」正值布局窗口期。最新的世界500強榜單出爐,中國(含港澳台)上榜企業共計129家,首次超越美國(121家)。就在二十年前,中國入榜的企業數量還只有美國的1/30。