AI 智能摘要

但美股自顾自地走,从2008年金融危机之后已经连续复苏了121个月,偶尔的调整只是“牛儿”歇了歇脚(The Bulls Took a Breather —《巴伦》)。

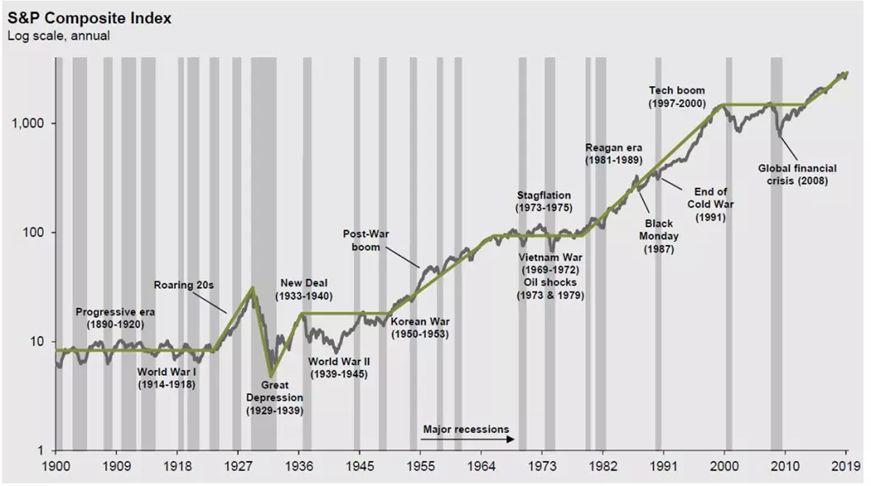

JP Morgan本月出炉的报告回顾了标普500指数1900年以来的走势,这一路经历了两次世界大战,大萧条、越战、冷战、全球金融危机,却不妨碍美股扶摇直上,恰恰证明了危与机相伴相生。

这期间,美股走出了七段波澜壮阔的行情:

02. 大萧条后复苏(1931-1936)

03. 二战后繁荣期(1949-1964)

04. 70年代繁荣期(1974-1980)

05. 里根时代(1981-1989)

06. 互联网热潮(1997-2000)

07. 次贷危机后复苏(2009年至今)

数据来源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

单年度来看,从1980年到现在,39年里,标普500有29年取得了正回报。

数据来源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

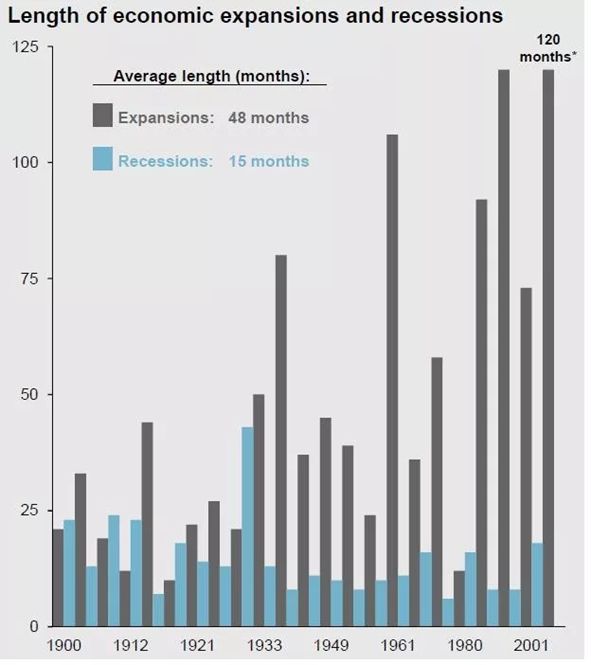

据美国国家经济研究局(NBER)统计,到7月底,美国经济将连续增长121个月,是自1854年有记录以来最长的一次增长。但这次经济扩张中平均GDP增长率仅为2.3%,远低于此前扩张期的水平。

数据来源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

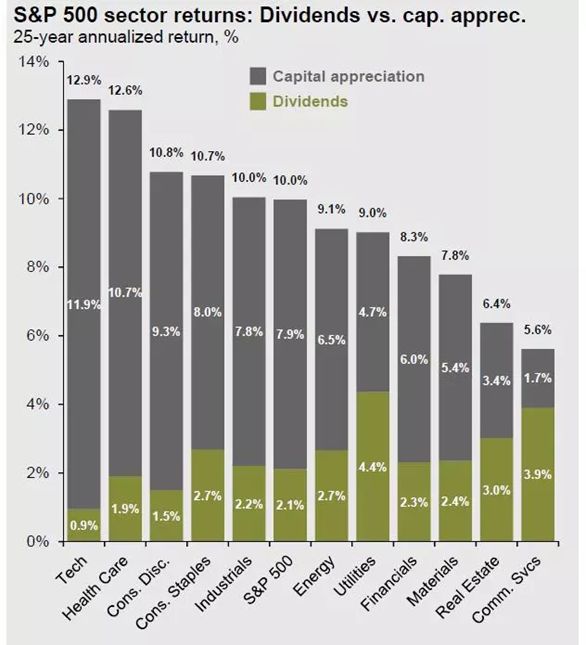

02 行业分化,优质赛道显现

过去25年,标普500回报率为10%,超出该水平的行业集中在科技(12.9%)、医疗服务(12.6%)、可选消费(10.8%)、必选消费(10.7%)和工业领域(10.0%)。

数据来源:FactSet,NBER, Robert Shiller, J.P. Morgan Asset Management,截至2019年6月30日。

03 大市值牛股推升指数,新兴行业牛股辈出

这一轮的美国牛市主要受益于科技股的推升,也就是所谓的Big 5:

数据来源:Wind,2009年3月9日-2019年7月23日。

这5家公司的总市值合计约4万亿元,相当于标普500指数最后292家公司的市值之和。这十年来他们的发展大大带动了指数增长。

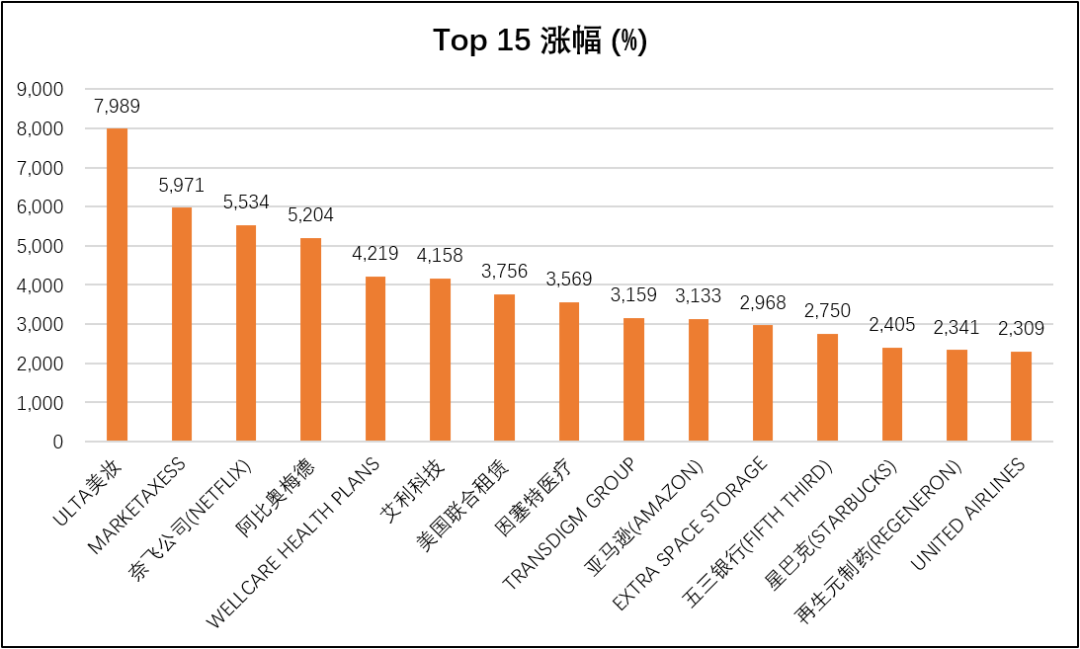

牛股出没在哪里?近十年涨幅靠前的美股几乎都来自科技、医疗服务、可选消费、必选消费和工业领域等高回报行业:

数据来源:Wind,2009年3月9日至2019年7月23日。

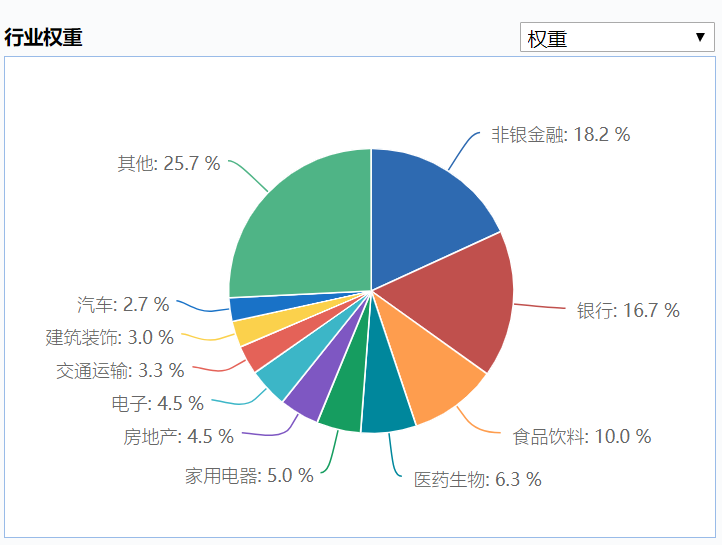

成分股中,金融板块(银行+非银)的权重高达35%,但行业贡献点却只有不匹配的0.8左右。相反,电子、计算机、医药生物、家用电器等表现突出的行业权重却都在7%以下。这就是为什么A股十年指数原地徘徊的道理。

数据来源:Wind,截至2019年7月23日。

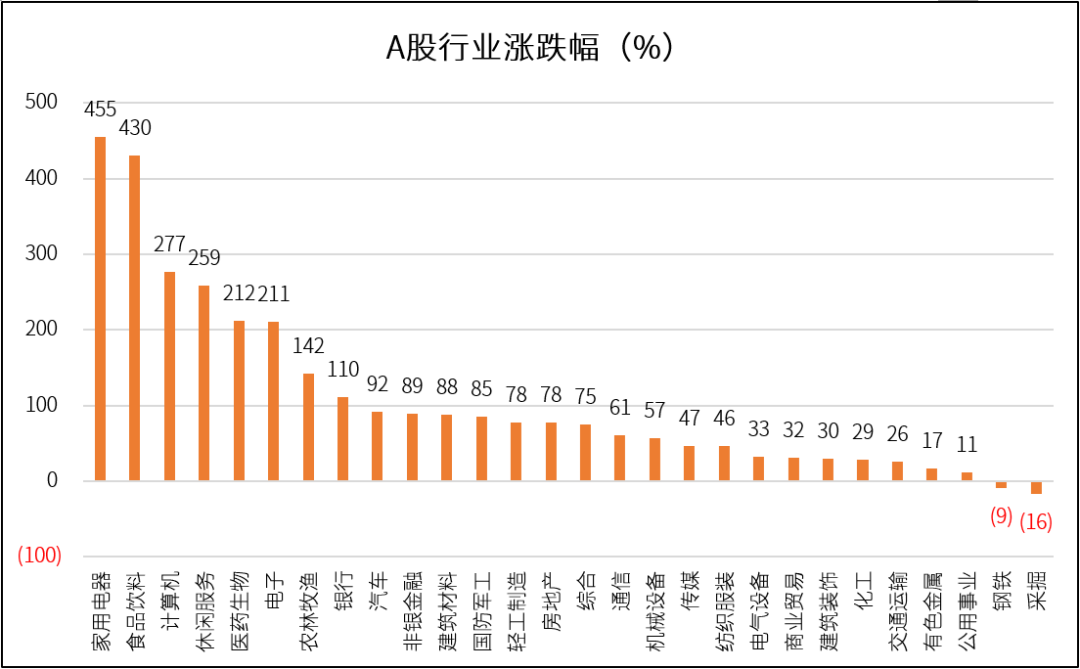

指数的平淡无法掩盖显著的结构性投资机会。无独有偶,十年来A股涨幅最高的行业同样集中在大消费、医药生物、TMT、先进制造等赛道,不乏十年十倍的大牛股。

数据来源:Wind,2009年3月9日至2019年7月23日,申万一级行业分类。

所以,“在鱼多的地方钓鱼”,才是投资的制胜法则。那么,现在应该去哪里钓鱼?

今年初,芒格在Daily Journal 的年会上发表演讲,说道:“中国的水可以。有些聪明人已经蹚进去了。时候到了,更多人会进场。中国的好公司比美国的好公司便宜。”

随着中国经济由高速增长进入高质量增长阶段,经济的结构分化、行业内部公司之间的分化在持续加剧,在核心产业链中选择具有持续增长潜力的公司是投资的关键。

一些积极的变化正在发生。

近期颁布的“国11条”,致力于扩大金融业对外开放,按照“宜快不宜慢、宜早不宜迟”的原则推进,有利于引进外资,发挥“鲶鱼效应”,激发市场活力。目前,A股外资持股占到总市值的3%和自由流通市值的6%,而美国、韩国、中国台湾地区、日本等市场外资持股比例一般在10%以上,依然有较大的提升空间。

而最近发布的《加快完善市场主体退出制度改革方案》要求逐步建立起与现代化经济体系相适应,覆盖各类市场主体的便利、高效、有序的退出制度,改变炒差、炒新、炒重组的市场风气。科创板的推出也伴随着逐步成型的注册制、灵活的交易制度等试行制度,也有望彻底改变A股生态,对优质公司和投资者更加友好。

历史上,A股散户占比高、投机气氛重、有效性弱,但随着对外开放以及本土机构投资者的发展,A股投资者结构正在逐步国际化、机构化。据中金统计,A股总市值中个人投资者持股的比例已经从2014年的28%下降到2018年的21%,而“自由流通市值”中个人投资者持股的比例已经从2014年的72%下降到2018年的53%。从持股结构来看,A股的“散户化”程度已经明显下降。而总市值中机构投资持股的比例已经从2014年的11%上升到2018年的19%,“自由流通市值”中,机构投资者持股的比例已经从2014年的28%上升到2018年的48%。

如果你是一位美股投资者,那么此时的心情大概是“既欣喜又紧张”。但如果你是一位A股投资者,应当看到“未来世界的世界冠军”和“明日中国的中国之最”正值布局窗口期。最新的世界500强榜单出炉,中国(含港澳台)上榜企业共计129家,首次超越美国(121家)。就在二十年前,中国入榜的企业数量还只有美国的1/30。