AI 智能摘要

美國機會稅收抵免 (AOTC) 是對與學生高等教育前四年相關的合格教育費用的稅收抵免。每位符合條件的學生的最高年度學分為 2,500 美元。學生、聲稱該學生為受撫養人的人或支付中學後教育費用的配偶可以在其納稅申報表上申請 AOTC。

關鍵要點

- 美國機會稅收抵免有助於抵消學生或其父母(如果學生是受撫養人)的高等教育成本。

- AOTC 每年為合格的學費、學費和課程材料提供 2,500 美元的稅收抵免。

- 食宿、醫療費用、交通和保險不符合條件,使用 529 計劃資金支付的合格費用也不符合條件。

- 要申請全額抵免,您修改後的調整後總收入 (MAGI) 必須為 80,000 美元或更少(如果已婚共同申報,則為 160,000 美元)。

了解 AOTC

通過 AOTC,擁有合格學生的家庭在高等教育的前四年每年最多可獲得 2,500 美元的稅收抵免。2聲稱有 19 至 24 歲全日制學生的受撫養子女的父母可以額外申請 500 美元的兒童稅收抵免。

AOTC 幫助支付教育費用,例如學費和與學生課程相關的其他費用。符合條件的學生(或其父母)可以申請前 2,000 美元的學費的 100% 和接下來的 2,000 美元的 25%。得出的最大信用額度為 2,500 美元:(100% x 2,000 美元) + (25% x 2,000 美元)

美國機會稅收抵免可以部分退還,這意味著即使您的納稅義務為 0 美元,它也可以提供退稅。

一般來說,稅收抵免是可退還、不可退還或部分退還的。最多 1,000 美元 (40%) 的 AOTC 可退還,使其成為可部分退還的稅收抵免。因此,如果抵免額將您的納稅義務降至 0 美元,您可以獲得 40% 的合格抵免額(最高 1,000 美元)作為退款。

AOTC 資格要求

與其他稅收抵免一樣,您必須滿足特定的資格要求才能申請 ATOC。

誰可以申請 AOTC?

要在您的納稅申報表上申請 AOTC,您必須滿足以下所有三個要求:4

- 您為高等教育支付合格的教育費用。

- 您為符合條件的學生支付教育費用。

- 符合條件的學生是您、您的配偶或您在納稅申報表上要求的受撫養人。

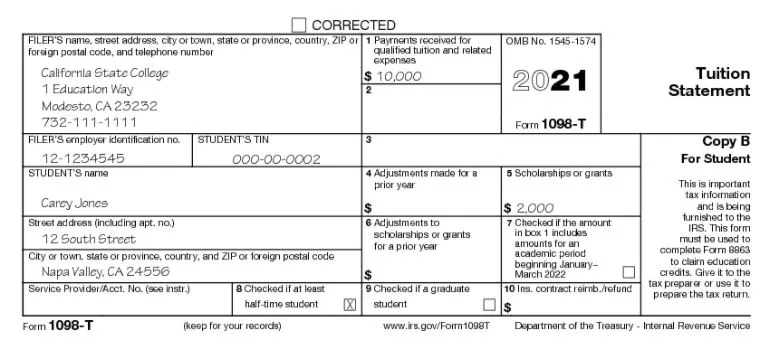

此外,您必須收到1098-T 表格才能申請抵免額。以下是已完成表格的示例:

資料來源:美國國稅局。

哪些學生有資格參加 AOTC?

只有滿足特定要求的學生才有資格參加 AOTC。具體來說,學生必須:

- 正在攻讀學位或其他公認的教育資格課程

- 在納稅年度開始的至少一個學年至少兼職註冊

- 在納稅年度開始時沒有完成前四年的高等教育

- 超過四個納稅年度沒有申請 AOTC(或以前的希望抵免)

- 在納稅年度結束時沒有重罪毒品定罪1

學年可以是季度、學期、學期或暑期學校課程。如果學校沒有學術條款,您可以將付款期限視為學術期限。1

哪些費用符合 AOTC 的條件?

就 AOTC 而言,合格的教育費用包括就讀合格教育機構所需的學費和一些相關費用。符合條件的教育機構是任何經認可的公立、非營利或私立學院、大學、職業學校或其他高等教育機構。相關費用包括:4

- 作為入學或出勤條件支付給學校的學生活動費用

- 上課所需的書籍、用品和設備,無論您是否從學校購買

保險費、醫療費(包括學生健康費)、食宿費、交通費和生活費不計入合格教育費用。

您可以使用學生貸款支付合格的教育費用。但是,如果您通過獎學金、助學金、僱主提供的援助或來自529 儲蓄計劃的資金支付費用,則不能申請抵免額。

AOTC 的收入限制是多少?

要申請全額抵免,您 修改後的調整後總收入 (MAGI) 必須為 80,000 美元或更少(如果已婚共同申報,則為 160,000 美元)。如果您的 MAGI 超過 90,000 美元(已婚聯合申報為 180,000 美元),則抵免額開始逐步超過這些限制並完全消失。1

| 美國機會稅收抵免的收入限制 | ||

|---|---|---|

| 單身的 | 夫妻共同申報 | |

| 全額學分 | 80,000 美元或更少 | 160,000 美元或更少 |

| 部分分數 | 超過 80,000 美元但低於 90,000 美元 | 超過 160,000 美元但低於 180,000 美元 |

| 沒有信用 | 超過 90,000 美元 | 超過 180,000 美元 |

AOTC 與終身學習學分

AOTC 和終身學習信用 (LLC)是流行的減稅措施,有教育費用的人可以在他們的年度納稅申報表上申請。雖然相似,但 LLC 和 AOTC 在幾個方面有所不同。5

使用 LLC,您最多可以申請前 10,000 美元的合格費用(2,000 美元)的 20%。6 LLC 不限於攻讀學位或至少兼職學習的學生。相反,它涵蓋了更廣泛的學生群體——包括兼職、全日制、本科、研究生和技能發展課程。最後,LLC 是不可退還的,這意味著一旦您的稅單達到零,您將不會收到任何信用餘額的退款。6

| 美國機會稅收抵免與終身學習抵免 | ||

|---|---|---|

| 標準 | AOTC | 有限責任公司 |

| 最大利益 | 每位學生最高 2,500 美元 | 每次退貨最高 2,000 美元 |

| 信用類型 | 部分可退還(40% 的信用額度) | 不退還 |

| MAGI 限制(單次) | $90,000 | $69,000 |

| MAGI 限額(夫妻共同申報) | $180,000 | $138,000 |

| # 可用納稅年度 | 每個學生四個 | 無限 |

| 課程要求 | 求學位 | 不適用 |

| 課程負荷 | 至少一學期的至少一半時間 | 至少一門課程 |

| 合格費用 | 學費、所需費用和課程材料 | 學雜費 |

| 重罪毒品定罪 | 不允許 | 不適用 |

如果您同時符合 AOTC 和 LLC 的資格,請務必評估您的個人情況,以確定哪種稅收抵免可以提供更大的利益。AOTC 的部分可退還性可能是一個重要因素。當然,一些納稅人可能只符合有限責任公司的資格,這使決定變得容易。

您可以在同一個納稅申報表上申請 AOTC 和 LLC(以及學費和費用的扣除)——但不能針對同一個學生或相同的合格費用。7

其他教育稅收減免

聯邦和州政府通過各種稅收抵免、稅收減免和稅收優惠儲蓄計劃來支持高等教育費用。這些計劃中的每一個都可以幫助降低您的所得稅責任並使教育更加負擔得起。除了 AOTC 和 LLC,請務必申請您可能有資格獲得的任何與教育相關的稅收減免,包括:8

- 學雜費

- 學生貸款利息

- 合格教育費用9

- 工作關系教育業務扣除

儲蓄計劃還可以幫助支付高等教育費用。這些是稅收優惠賬戶,可讓您節省並支付教育費用。兩個流行的程序包括:

- 合格的學費計劃(529計劃)

- Coverdell 教育儲蓄賬戶 (ESA)

由於《減稅和就業法案》,您現在可以使用 529 份計劃分配中的高達 10,000 美元來支付每位受益人每年的 K-12 費用。以前,您只能將這些資金用於大學和其他高等教育費用。

AOTC 示例

羅莎是一所四年制大學的全日制本科生。她還在一家律師事務所工作。她的父母有一個可觀的529 儲蓄賬戶,但並不能支付羅莎的所有開支。羅莎還有一筆學生貸款,可以延期付款和利息,直到畢業後。

羅莎和她的家人用學生貸款支付她的學費,並使用 529 計劃的資金來支付食宿費用。Rosa 收到了她的年度1098-T聲明,由於她正在工作,她計劃自己參加 AOTC。她有資格獲得 AOTC 和 LLC,但選擇 AOTC 是因為它提供了更大的信用額度並且可以部分退還。

羅莎用學生貸款支付了學費,這是 AOTC 允許的。AOTC 幫助減輕了她所欠的任何稅款,她還獲得了部分退款。直到她畢業後,羅莎才欠她的貸款。從 529 分配的錢是免稅的,因為它用於食宿,這是符合條件的 529 費用。8

我如何申請美國機會稅收抵免 (AOTC)?

要申請 AOTC,請填寫表格 8863 ,並在提交年度所得稅申報表時將其與表格 1040或 1040-SR 一起提交。在您的 1040 或 1040-SR 的附表 3 第 3 行輸入信用的不可退還部分。信用的可退還部分進入 1040 或 1040-SR 的第 29 行。4

我可以申請 AOTC 和終身學習積分嗎?

是的。您可以在同一份納稅申報表上申請 AOCT 和 LLC。但是,您不能在一個納稅年度內為同一個學生或相同的費用申請兩個學分。7

如果我獲得補助金,我可以申請 AOTC 嗎?

是的。但是,在申請稅收抵免之前,您需要從合格的教育費用中減去該金額。因此,如果您有 5,000 美元的費用和 4,000 美元的補助金,您將能夠為 AOTC 申請 1,000 美元的合格教育費用。就 AOTC 而言,贈款包括:7

- 獎學金和獎學金的免稅部分

- 佩爾助學金和其他基於需求的教育助學金

- 僱主提供的援助

- 退伍軍人教育援助

- 您因教育援助收到的任何其他免稅款項(不包括禮物和遺產)