AI 智能摘要

經過上一期的KDJ升級戰法學習之後,相信大家對KDJ指標的運用已經有了一定的深入了解,基於此,今天的文章,我們結合實際個股案例,從KDJ形態結構、趨勢線、多指標組合、周期共振等4大維度給大家進行更深層次的講解,以期大家能夠掌握KDJ戰法的精髓所在。

(一)KDJ形態結構

操作步驟

第一步:選取合適的形態分析技術

由於KDJ指標比較敏感,高位鈍化和低位鈍化經常會出現,按照KDJ買賣指標進行操作,時常會出現買早或賣早的情況。這個時候可以運用形態分析技術來分析KDJ曲線,最常用的就是頂底結構。

第二步:根據圖形結構確定買賣點

當KDJ長期維持在50以上,出現M頭、頭肩頂、三重頂甚至多重頂,應該賣出;當KDJ長期維持在50以下,出現W底、頭肩底、三重底甚至多重底,應該買入。

第三步:確認出場

做多出場:當符合上述做多入場情況成功入場做多,KDJ數值越低成功率越高;做空出場:當符合上述做多入場情況成功入場做空,KDJ數值越高成功率越高。

(*註:KDJ長期維持在50以上或以下,是賣出買入重要的先決條件)

(二) KDJ趨勢線法

操作步驟

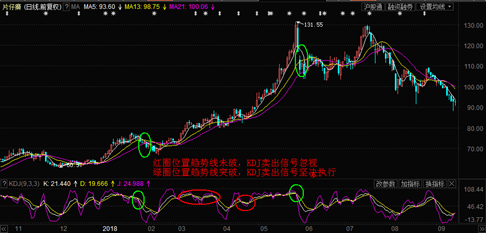

第一步:找到K線走勢的趨勢線

在一個極強的市場或者一個極弱的市場,個股會出現的單邊上升或單邊下跌行情,這種情況下,KDJ必然發生高位鈍化和低位鈍化的情況。如果這時候還按照金叉買入、死叉賣出等指標進行操作,就會丟掉一個主升段行情,或者陷入一段主跌浪行情。

消除這種極端行情下的KDJ鈍化現象,可以結合K線的技術走勢,通常有數浪法和趨勢線法。由於K線並不一定走出完好的上升浪和下跌浪,而且每一浪之間的調整也可能很大,因此數浪法並不特別好用。比較推薦的方法是趨勢線法,找准K線走勢的趨勢線,然後再結合KDJ指標使用。

第二步:組合使用的原則

單邊上升行情,在股價或股指未打破上升趨勢線前,不考慮KDJ指標給出的賣出信號;單邊下跌行情,在股指或股價未打破下跌趨勢線前,不考慮KDJ指標給出的賣出信號。

第三步:買入賣出信號

當K線走勢未破趨勢線,不考慮買入賣出信號,可以直接忽視;當K線走勢突破趨勢線,如果在突破位置前後,KDJ出現買入賣出信號,這個時候堅決執行,不打折扣。

(三)KDJ多指標組合

操作步驟

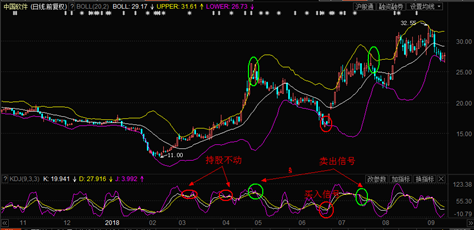

第一步:選取和KDJ綜合使用的技術指標

KDJ是一種超前指標,運用上多以短線操作為主,MACD是移動平均線,是市場平均成本的離差值,一般反映中線的整體趨勢。將KDJ和MACD進行綜合運用,可以更為準確地把握住KDJ指標短線買入與賣出的信號,同時由於MACD指標的特性所反映的中線趨勢,利用兩個指標將可以判定股價的中、短期波動,進而規避KDJ的騙線情況。

KDJ是一種超買超賣指標,而布林線是支撐壓力類指標,兩者也可以結合使用。其好處在於,由於布林線指標往往反映的是價格的中期運行趨勢,因此利用這兩個指標來判定價格到底是短期波動,還是中期波動具有一定作用,尤其適用於判斷價格到底是短期見頂(底),還是進入了中期上漲(下跌),具有比較好的效果。

第二步:結合使用的原則

KDJ和MACD(BOLL線)結合使用原則:以MACD或布林線為主,對價格走勢進行中線判斷,以KDJ指標為輔,對價格進行短期走勢的判斷,KDJ指標發出的買賣信號需要用MACD或布林線來驗證配合,如果二者均發出同一指令,則買賣準確率較高。

第三步:買入賣出信號

KDJ和MACD結合使用:1)當MACD保持原有方向時,KDJ指標在超買或超賣狀態下,股價仍將按照已定的趨勢運行,這個時候是短期調整,趨勢方向不變,可以適當地迴避短期調整風險,以博取短差,等待金叉再次入場;2)當KDJ和MACD在高位或低位同時發出同一買賣信號時,買賣準確率大幅提高。

KDJ和BOLL線結合使用:1)當BOLL線開口有序放大,股價走勢在中軌之上,但依然在上軌壓制之中,KDJ的賣出指標可以忽視(反之一樣);2)當股價走勢嚴重脫離上軌或下軌壓制,如果KDJ指標發出買賣信號,這屬於兩大指標信號共振,這個時候是買賣時機;3)當BOLL線開口開始快速收縮,開始出現方向反轉的時候,如果KDJ指標再出現買賣信號,這也是買賣時機。

(*註:MACD和BOLL線指導中期趨勢,KDJ指導短線買賣,此方法適合做中期布局)

(四) KDJ周期共振

操作步驟

第一步:選擇共振周期級別

KDJ指標反映靈敏,日線級別可能走出”騙線”(金叉後快速死叉)的情況,這個時候可以選擇周和月的周期級別進行大方向判斷。KDJ月線重於周線重於日線,級別越大準確度越高

第二步:發現買賣信號

買入信號:KDJ日周月線低位運營,而且各大級別都出現金叉;賣出信號:KDJ日周月線高位運行,而且各大級別都出現死叉。

第三步:確定出場

1)KDJ日、周、月線低位金叉——低位啟動,堅決買進。

如果目標股日線KDJ指標的D值小於20,KDJ形成低位金叉,而此時周線KDJ的J值在20以下向上金叉KD值,或在強勢區向上運動;同時月線KDJ也在低中位運行,且方向朝上,而且形成金叉,可堅決買進。

2)KDJ日線金叉,周、月線高位運行——面臨調整,不宜介入。

如果目標股日線KDJ指標金叉,而周線J值在90以上,月線J值在80以上運行,這時,該股面臨著中級調整,此時短線介入風險很大,不宜介入。

3)KDJ日線金叉,周線KDJ向上,月線KDJ向下——反彈行情,少量參與。

如果目標股日線KDJ指標金叉,周線KDJ的運行方向朝上,而月線KDJ的運行方向朝下,則可能是反彈行情,可用少量資金參與。

4)KDJ日線金叉,周線KDJ向下,月線KDJ向上——主力洗盤,周線反轉。

如果目標股日線KDJ金叉,周線KDJ的運行方向朝下,而月線KDJ的運行方向朝上,則此時股價正在進行試盤後的洗盤,或挖坑,或主力刻意打壓,可等周線KDJ方向反轉後介入。

5)KDJ日、周、月線高位運行——風險在即,不宜介入。

如果目標股日線KDJ的J值大於100,周線和月線KDJ的長期運行在80以上的高位,風險就在眼前,不宜介入。

6)KDJ日線高位運行,周、月線低位運行——短線回調,二次金叉。

如果目標股日線KDJ的J值在90以上,而周、月線運行在低位,且方向朝上,這時面臨著短線回調,等股價回調後,日線KDJ再次金叉進入。

(*註:KDJ周期共振月線重要性大於周線大於日線)