AI 智能摘要

经过上一期的KDJ升级战法学习之后,相信大家对KDJ指标的运用已经有了一定的深入了解,基于此,今天的文章,我们结合实际个股案例,从KDJ形态结构、趋势线、多指标组合、周期共振等4大维度给大家进行更深层次的讲解,以期大家能够掌握KDJ战法的精髓所在。

(一)KDJ形态结构

操作步骤

第一步:选取合适的形态分析技术

由于KDJ指标比较敏感,高位钝化和低位钝化经常会出现,按照KDJ买卖指标进行操作,时常会出现买早或卖早的情况。这个时候可以运用形态分析技术来分析KDJ曲线,最常用的就是顶底结构。

第二步:根据图形结构确定买卖点

当KDJ长期维持在50以上,出现M头、头肩顶、三重顶甚至多重顶,应该卖出;当KDJ长期维持在50以下,出现W底、头肩底、三重底甚至多重底,应该买入。

第三步:确认出场

做多出场:当符合上述做多入场情况成功入场做多,KDJ数值越低成功率越高;做空出场:当符合上述做多入场情况成功入场做空,KDJ数值越高成功率越高。

(*注:KDJ长期维持在50以上或以下,是卖出买入重要的先决条件)

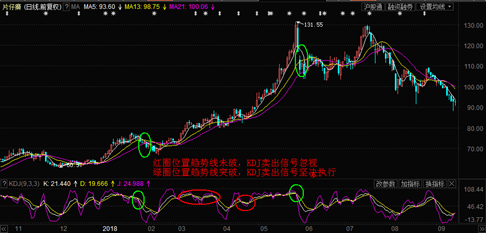

(二) KDJ趋势线法

操作步骤

第一步:找到K线走势的趋势线

在一个极强的市场或者一个极弱的市场,个股会出现的单边上升或单边下跌行情,这种情况下,KDJ必然发生高位钝化和低位钝化的情况。如果这时候还按照金叉买入、死叉卖出等指标进行操作,就会丢掉一个主升段行情,或者陷入一段主跌浪行情。

消除这种极端行情下的KDJ钝化现象,可以结合K线的技术走势,通常有数浪法和趋势线法。由于K线并不一定走出完好的上升浪和下跌浪,而且每一浪之间的调整也可能很大,因此数浪法并不特别好用。比较推荐的方法是趋势线法,找准K线走势的趋势线,然后再结合KDJ指标使用。

第二步:组合使用的原则

单边上升行情,在股价或股指未打破上升趋势线前,不考虑KDJ指标给出的卖出信号;单边下跌行情,在股指或股价未打破下跌趋势线前,不考虑KDJ指标给出的卖出信号。

第三步:买入卖出信号

当K线走势未破趋势线,不考虑买入卖出信号,可以直接忽视;当K线走势突破趋势线,如果在突破位置前后,KDJ出现买入卖出信号,这个时候坚决执行,不打折扣。

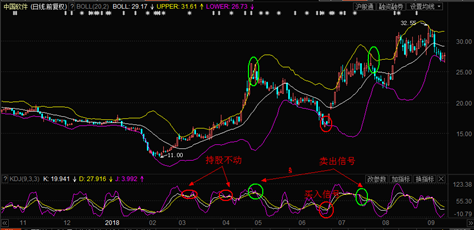

(三)KDJ多指标组合

操作步骤

第一步:选取和KDJ综合使用的技术指标

KDJ是一种超前指标,运用上多以短线操作为主,MACD是移动平均线,是市场平均成本的离差值,一般反映中线的整体趋势。将KDJ和MACD进行综合运用,可以更为准确地把握住KDJ指标短线买入与卖出的信号,同时由于MACD指标的特性所反映的中线趋势,利用两个指标将可以判定股价的中、短期波动,进而规避KDJ的骗线情况。

KDJ是一种超买超卖指标,而布林线是支撑压力类指标,两者也可以结合使用。其好处在于,由于布林线指标往往反映的是价格的中期运行趋势,因此利用这两个指标来判定价格到底是短期波动,还是中期波动具有一定作用,尤其适用于判断价格到底是短期见顶(底),还是进入了中期上涨(下跌),具有比较好的效果。

第二步:结合使用的原则

KDJ和MACD(BOLL线)结合使用原则:以MACD或布林线为主,对价格走势进行中线判断,以KDJ指标为辅,对价格进行短期走势的判断,KDJ指标发出的买卖信号需要用MACD或布林线来验证配合,如果二者均发出同一指令,则买卖准确率较高。

第三步:买入卖出信号

KDJ和MACD结合使用:1)当MACD保持原有方向时,KDJ指标在超买或超卖状态下,股价仍将按照已定的趋势运行,这个时候是短期调整,趋势方向不变,可以适当地回避短期调整风险,以博取短差,等待金叉再次入场;2)当KDJ和MACD在高位或低位同时发出同一买卖信号时,买卖准确率大幅提高。

KDJ和BOLL线结合使用:1)当BOLL线开口有序放大,股价走势在中轨之上,但依然在上轨压制之中,KDJ的卖出指标可以忽视(反之一样);2)当股价走势严重脱离上轨或下轨压制,如果KDJ指标发出买卖信号,这属于两大指标信号共振,这个时候是买卖时机;3)当BOLL线开口开始快速收缩,开始出现方向反转的时候,如果KDJ指标再出现买卖信号,这也是买卖时机。

(*注:MACD和BOLL线指导中期趋势,KDJ指导短线买卖,此方法适合做中期布局)

(四) KDJ周期共振

操作步骤

第一步:选择共振周期级别

KDJ指标反映灵敏,日线级别可能走出”骗线”(金叉后快速死叉)的情况,这个时候可以选择周和月的周期级别进行大方向判断。KDJ月线重于周线重于日线,级别越大准确度越高

第二步:发现买卖信号

买入信号:KDJ日周月线低位运营,而且各大级别都出现金叉;卖出信号:KDJ日周月线高位运行,而且各大级别都出现死叉。

第三步:确定出场

1)KDJ日、周、月线低位金叉——低位启动,坚决买进。

如果目标股日线KDJ指标的D值小于20,KDJ形成低位金叉,而此时周线KDJ的J值在20以下向上金叉KD值,或在强势区向上运动;同时月线KDJ也在低中位运行,且方向朝上,而且形成金叉,可坚决买进。

2)KDJ日线金叉,周、月线高位运行——面临调整,不宜介入。

如果目标股日线KDJ指标金叉,而周线J值在90以上,月线J值在80以上运行,这时,该股面临着中级调整,此时短线介入风险很大,不宜介入。

3)KDJ日线金叉,周线KDJ向上,月线KDJ向下——反弹行情,少量参与。

如果目标股日线KDJ指标金叉,周线KDJ的运行方向朝上,而月线KDJ的运行方向朝下,则可能是反弹行情,可用少量资金参与。

4)KDJ日线金叉,周线KDJ向下,月线KDJ向上——主力洗盘,周线反转。

如果目标股日线KDJ金叉,周线KDJ的运行方向朝下,而月线KDJ的运行方向朝上,则此时股价正在进行试盘后的洗盘,或挖坑,或主力刻意打压,可等周线KDJ方向反转后介入。

5)KDJ日、周、月线高位运行——风险在即,不宜介入。

如果目标股日线KDJ的J值大于100,周线和月线KDJ的长期运行在80以上的高位,风险就在眼前,不宜介入。

6)KDJ日线高位运行,周、月线低位运行——短线回调,二次金叉。

如果目标股日线KDJ的J值在90以上,而周、月线运行在低位,且方向朝上,这时面临着短线回调,等股价回调后,日线KDJ再次金叉进入。

(*注:KDJ周期共振月线重要性大于周线大于日线)