AI 智能摘要

使用止损是将心理因素从交易中剔除的第一步,通过自动关闭你可能已经运行的亏损头寸。

在哪里停下来?把它放得太远,你可能每次交易都要冒太大的风险。但是把它放得太近了,由于短期的价格波动,你的头寸可能会自动关闭,导致实际注定要恢复的市场出现亏损。

使用止损策略可以帮助解决这个问题,通过确定合适的止损位置来确保你从交易中获得最大收益。

不同类型的停止

你可能需要考虑在策略中使用三种主要类型的停止:

- 当达到某个价格时,基本止损将平仓。 如果在你的提供商关闭你的头寸之前市场超出你的指定价格,他们可能会受到滑点的影响

- 保证停止工作就像基本止损一样,但不会受到滑点:他们总是以你指定的价格平仓。如果你的保证止损被触发,你将需要支付一小笔费用

- 追随止损跟随市场如果它对你有利 – 当市场转向时,你的头寸将在你的追踪止损的新水平收盘

放置止损的三种流行方法

2%的规则

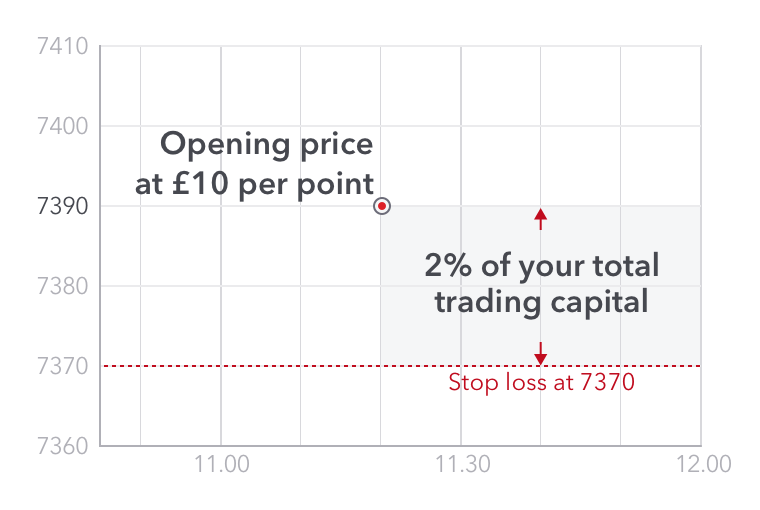

作为最简单的止损策略之一,2%规则的基本原则是你在单一头寸上的风险不会超过总交易资本的2%。遵循这一原则的交易者认为,只要冒着每笔交易2%的资金风险,你就可以在利用有利可图的机会的同时渡过几次亏损交易。

要将2%规则应用于你的止损策略,请将你的总交易资金的2%用于你的头寸将使你失去该金额的位置 – 同时记住将差价考虑在内。

例如,你有10,000英镑与之交易,并希望以每点10英镑的价格在FTSE 100上下注。10,000英镑的2%是200英镑,根据2%的规则,你可以买得起富时100指数20点对你。因此,你可以从开盘价中止20点,加上差价。

虽然它有助于确保你不会在单笔交易中损失过多的资金,但2%的规则并未考虑任何短期波动。例如,在像比特币这样波动的市场上,如果市场作为更大的上行动作的一部分短暂回撤,你可能会被关闭。

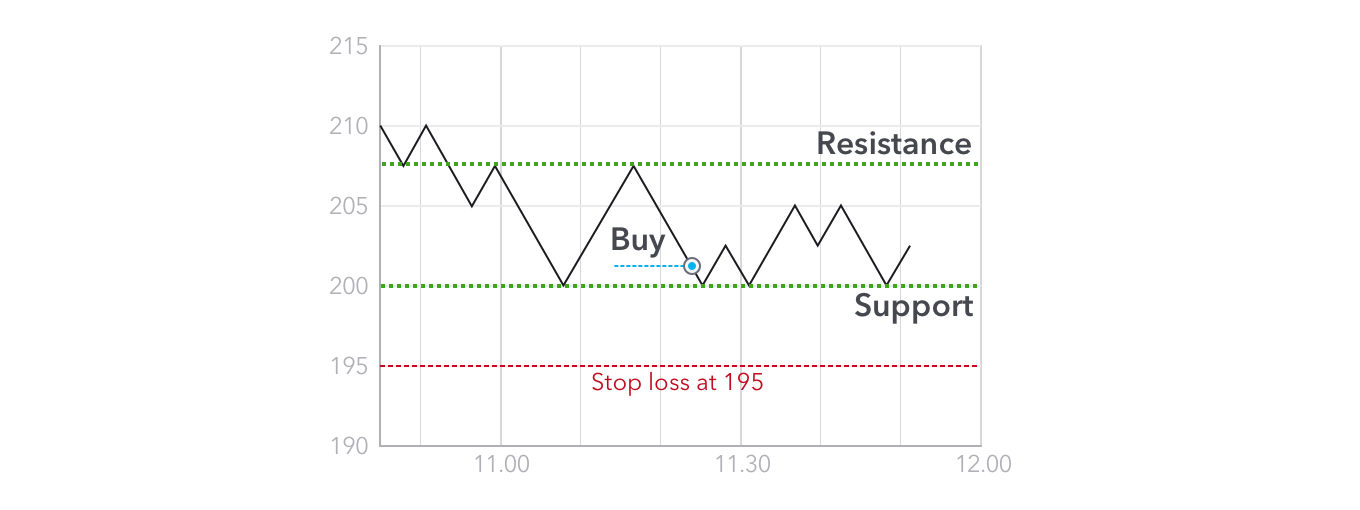

支撑和阻力

支撑和阻力是图表中市场价格变动可能逆转的区域。当市场价格突破既定的支撑位或阻力位时,通常会看到这个方向的持续走势 – 这使得它们对于决定止损位置非常有用。

当使用支撑位和阻力位作为止损策略的一部分时,你需要将止损略微超出既定的支撑位或阻力位,以便在市场向错误的方向移动之前关闭你的仓位。

例如,如果你持有多头头寸的市场反复触及200的低点,你可能需要考虑在支撑位被打破后止损于195以平仓。

确定支撑位和阻力位的最简单方法是使用历史价格。但也有很多技术指标可以提供帮助,包括:

- 枢轴点:向图表添加枢轴点将为你提供前一时段(通常为一天)的高,低和收盘价的平均值,可用作支撑位和阻力位

- 移动平均线:特别是市场的50日,100日或200日移动平均线通常被视为支撑下行趋势或抵抗上升趋势的关键支撑区域

- 布林带:绘制两个标准差,远离简单移动平均线,布林带可用作支撑位和阻力位的指标

平均真实范围

使用指标来确定支撑位和阻力位是止损的一种策略 – 但技术分析可以通过几种方式为你的止损位置提供信息。一种流行的替代方案涉及使用平均真实范围(ATR)指标。

当你向图表添加ATR指标时,它将显示过去14天市场的平均波动率。因此,如果你希望交易的市场当前ATR是20,那么在过去的14天中,它每天平均会移动20个点。

你需要花费一定比例的所选市场的ATR来决定你停留的距离。你所持有的百分比将取决于你所交易的市场,以及你计划保持持仓的时间。

ATR是止损策略的有用部分,因为它是动态的 – 你可以调整止损位置以适应不同的市场条件。

每个交易者都不同,采用适合你交易风格的止损策略非常重要。因此,如果你想尝试不同的止损策略而不冒任何风险,请打开一个模拟账户,开始测试哪些有效,哪些无效。