AI 智能摘要

印度储备银行(RBI)货币政策委员会是2019日历年的最后一次会议,出乎意料的是,此举暂停了降息周期,使回购利率保持在5.15%。但是,它保持立场宽松,表明降息周期尚未结束。印度储备银行行长Shaktikanta Das强调了将过去的降息转嫁给贷款利率的重要性,以帮助复苏疲软的经济。

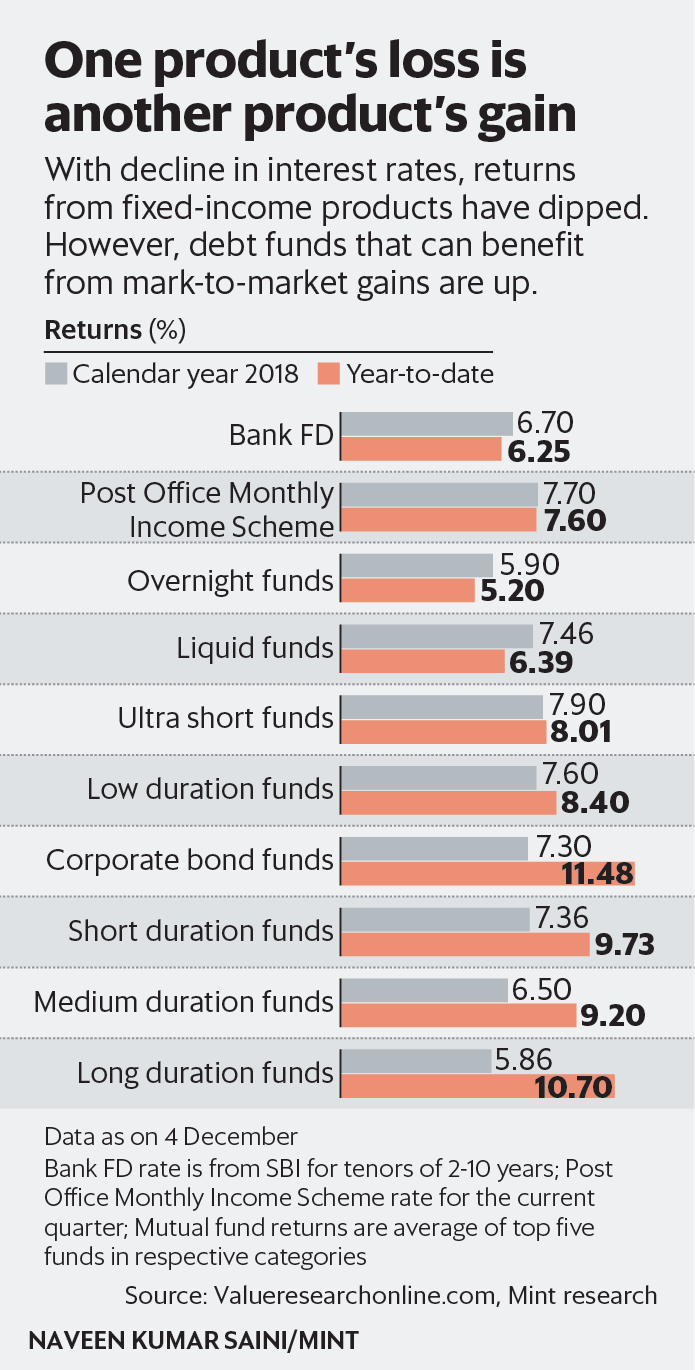

贷款利率下降的另一面是,银行等贷方提供的存款利率也下降了。 “到存款利率的转移只有大约10个基点(bps),而今年回购利率降低了135个基点。存款利率需要进一步下降,才能有效地进行降息的传导。” JM Financial Products Ltd.董事总经理兼机构固定收益部门负责人Ajay Manglunia说。希望从存款等产品中获得回报的投资者将会发现小型储蓄计划所提供的利息也略有下降,但幅度不大,因为现在参考可比较到期的政府证券(G-sec)利率每季度重置一次利率。在这个降息周期中,降息在G-sec市场上的传导率一直为89-113 bps,但政府选择暂时将这些投资产品的利率人为地维持在较高水平,但这可能不会持续下去,投资者可能很快就会看到这些产品的利率也反映出较低的利率环境。

当较低的利率伴随着较高的通货膨胀时,投资者就会看到其实际收益下降。在利率下降的环境下,投资者如何保护固定收益投资组合的收益?为此,需要转变观念。投资者应放弃寻找投资的固定收益。保证成本是较低的回报。另一方面,开放式债务基金所获得的回报是息票收益与反映当前市场价格的证券价值收益的组合。当市场利率下降时,投资组合中现有债券的价值就会上升,这将增加基金的总收益。但是,当利率上升时,证券的价值就会下降,这可能会侵蚀所获得的息票,并降低基金的总收益。

证券价值的损益程度是债券期限的函数,期限越高,对债券价值的影响越大。解决这种波动的方法是投资期限不超过投资者投资期限的投资组合。例如,隔夜和流动资金类别适用于投资期很短的证券,它们也持有期限很短的证券。主要收益来自票息收入,这可以解释在当前低利率环境下这些资金的收益减少。

资料来源:Valuereseachonline.com,薄荷研究

资料来源:Valuereseachonline.com,薄荷研究

曼格鲁尼亚说:“由于降息加上市场上的信贷问题,货币市场中的公司债券利率已经下降了150-200个基点。”从这些水平来看,较短的视野不太可能改善。

另一方面,在利率下降的情况下,由于投资组合中证券价值的增长,短期和中期等基金的回报显着增加。 “在这一阶段,一到三年的细分市场似乎最吸引投资者考虑。在此细分市场中,仍有更好的风险调整后收益的空间。长久的空间将需要更加明确的财政纪律和通货膨胀,目前还没有。”

为了获得最佳匹配,不要让收益来指导基金的选择,而是要考虑投资组合的期限与您的投资前景,信贷质量以及集中度等特征。对于核心投资组合,您应该考虑将利率风险和信用风险保持在较低水平的基金。

选择合适的债务基金可能不如选择定期存款那么容易,但是选择正确方案的努力将意味着您的投资组合将在利率下降期间免受低回报风险的影响。