AI 智能摘要

什么是'双胞胎资产负债表'问题?

正如2016 – 17年经济调查所述:“公司在经济繁荣期间过度扩张,使他们承担着无法偿还的义务。因此,他们拖欠债务,银行资产负债表受损……这种组合随后被证明是破坏性的增长,因为蹒跚的公司不愿意投资,而那些仍然健全的公司也不能投资太多,因为脆弱的银行并不是真的“简而言之,企业从2003年到2012年过度借贷,所以他们不愿意再借钱进行投资和扩张。银行不想贷款,因为他们不想再烧两次手指。

新数据表明了什么?

总的来说,企业并没有过度杠杆化,也就是说,借入的资金超过了他们的偿还能力。这只适用于某些企业集团。来自印度经济监测中心的数据显示,非金融公司的债务权益比率超过20,000,在2013-14和2014 – 15年达到了10年的峰值1.16。这很高,但过去十年前它已经更高了。此外,从那时起,2017 – 18年债务与股本比率已下降至不足一个。 2018-19的所有数据均不可用,但初步估计表明该年度的比率将低于1。

是否有其他比例也表明这一点?

利息覆盖率表明类似的情况。它是通过利息费用除以公司的利息和税收之前的营业利润来获得的。

(图:Paras Jain / Mint)

(图:Paras Jain / Mint)

利息保障比率意味着什么?

2015 – 16年度非金融公司的利息覆盖率为1.9倍。利息覆盖率超过两个通常表明该公司能够继续轻松偿还其债务利息。 2017 – 18年,利息覆盖率已上升至2.2。这表明,总体而言,印度公司不会过度杠杆化,无法借贷,投资和扩张。但是,他们仍然没有这样做。当然,有许多公司继续过度杠杆化。

为什么印度公司不投资?

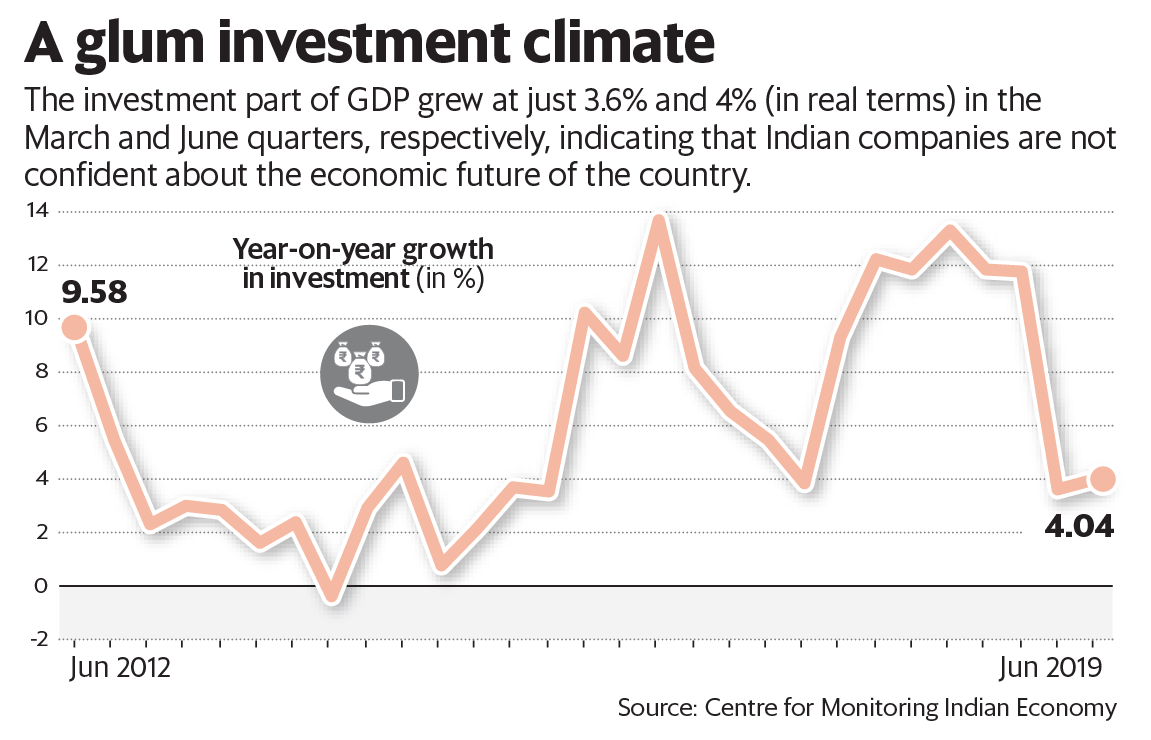

2018 – 19年的经济调查表明,“由于投资具有前瞻性,未来的预期在投资决策中起着至关重要的作用。”如果印度公司不进行借贷和投资,这基本上意味着他们对印度的经济未来没有信心。这源于经济不确定性和所谓的人口红利在很大程度上解决的因素。缺乏投资不仅仅是资产负债表双重问题。

Vivek Kaul是经济学家,也是Easy Money三部曲的作者