AI 智能摘要

最近有很多人关注如果近1.3万亿美元的美国杠杆贷款市场大幅下挫,谁可能会最终拿到这个包。

拥有近一半美国杠杆贷款的抵押贷款义务(CLO)似乎是一个明显的痛点,如果经济衰退并使公司更难以跟上债务,但新的美国银行美林报告显示所有美国CLO中的很大一部分吸引了具有相对稳定资本来源的投资者,使他们更不容易受到赎回和甩卖的影响。

美国银行的分析师利用公开数据,包括7月美联储关于CLO持有人的报告,发现大多数CLO债务似乎都存在于坚固的买方基础之下,可能能够抵御一些波动而不需要避免恐慌。

“我们从这些来源获得的数据,以及我们获得该杠杆的轶事颜色似乎仍然没有在该领域广泛使用,这使我们相信大多数美国CLO确实掌握在长期手中和实际货币投资者,“Chris Flanagan领导的BAML分析师在最近的一份客户报告中写道。

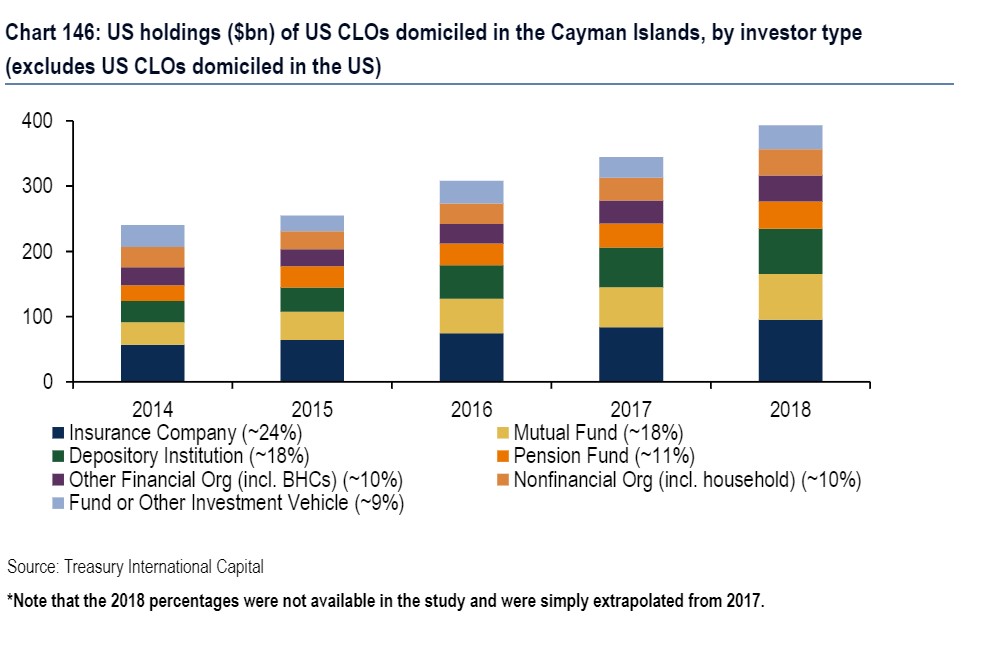

该图表显示,保险公司在过去五年中是美国CLO债务的头号持有者。该计数仅包括在开曼群岛注册的美国CLO,出于税收目的,其中包括该部门的大部分。

美国银行美林公司CLO稳稳掌控?

美国银行美林公司CLO稳稳掌控?

像银行和共同基金这样的存款机构并列第二和第三位,每股收益率接近18%,其次是养老基金约11%。

杠杆贷款延伸至已有相当大的债务负担或信用记录不良的公司借款人。 CLO资金在债券市场借入以购买杠杆贷款池,然后由基金管理,收取费用。

当公司借款人支付贷款时,CLO的债券持有人有权获得收益,但如果池中的足够贷款违约,则还有可能被清除。

最近,评级较低的CLO(经纪交易商,对冲基金和其他人经常买入更高回报的承诺)遭受了不稳定的流动性,这可能加剧市场抛售中的价格波动。

阅读:购买杠杆贷款的基金中出现警告信号

根据BAML数据,单一B级CLO上周的股票收益率为13.1%,在今年的结构性产品中,它们是今年收益率最高的资产之一。

今年迄今道琼斯工业平均指数道琼斯工业平均指数+ 0.28%上涨15.12%,而标准普尔500指数SPX + 0.03%上涨18.4%和纳斯达克综合指数COMP,-0.04%上涨21.4%。

5月,美国众议院金融服务委员会就杠杆贷款行业举行了一次高调的听证会,研究它是否会对金融体系构成系统性风险。专家证人的一个观点是,监管机构缺乏风险所在的全貌。

退房:美国立法者希望更好地监督有风险的公司贷款

美联储7月份的报告追踪了2006年至2018年第三季度的美国CLO数据,这有助于更清晰地描绘出约6170亿美元的CLO债务所在地。

它发现美国所有CLO中约有88%是由美国投资者持有的。 BAML分析师利用美联储的调查结果和其他公开数据确定其他12%的人可能与日本银行合作。

保险公司,银行和其他长期投资者可以免受经济衰退可能导致的损失的冲击,因为他们经常坚持更安全的AAA级CLO债务,而美联储指出这种债务尚未出现违约。

即便如此,今天杠杆贷款的创纪录高涨伴随着借款人友好的条款和宽松的投资者保护,这些保护尚未在下行周期中进行测试。

BAML分析师对他们的研究结果写道:“当然,资本是有耐心的,直到它没有,特别是如果经济衰退比预期更糟糕,并且赎回大大超过投资组合经理的预期。”

穆迪投资者服务公司(Moody's Investors Service)周二警告说,在严重衰退的情况下,初级CLO课程存在“重大信用质量恶化”的风险,部分原因是今天的基金包含较弱的信贷。

尽管如此,该评级机构还表示AAA评级债务可能会避免同样情况下的减值。

美联储的报告指出,CLO仍然受到机构投资者的欢迎,部分原因在于其结构,这主要是因为早期的投资者赎回并将资金从市场“运行”中隔离开来。

然而,相同的结构特征可能成为不断增长的共同基金和其他CLO债券持有者的一个问题,这些债券为投资者提供日常流动性。

BAML分析师写道:“根据这些账户在经济衰退中的定位以及他们拥有多少现金,他们可能不得不出售部分资产以满足赎回需求。”