AI 智能摘要

据报道,印度证券交易委员会(Sebi)正在考虑扩大共同基金类别。目前,按市值将大型公司定义为前100名,中型市值的公司的市值从第101大到第150名,小型公司的市值在第150名以下。但是,一些专家认为,狭义的定义限制了某些细分市场(例如大型股)中共同基金产生Alpha的能力。尼尔·波拉特(Neil Borate)询问四位专家是否有必要重新校准现有的塞比定义的类别

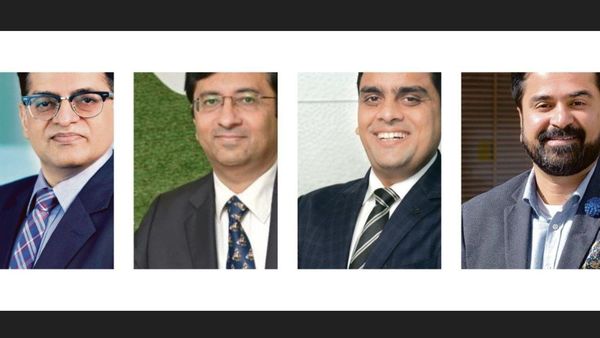

法国巴黎银行财富管理部投资主管Nimish Shah

法国巴黎银行财富管理部投资主管Nimish Shah

法国巴黎银行财富管理部投资主管Nimish Shah

资金有足够的空间来跨越市值

在2017年10月的通函中,塞比根据市值为每种共同基金类别定义了下限和上限。基金有足够的空间跨越市值或市值。大型股票基金必须至少对前100家公司投资80%,从而使投资组合的20%可以用于大中型股票。同样,小型股基金必须至少投资65%的小型股,其余35%的股本则用于各市值。一篮子最大的前100只股票的市值从8.63万亿卢比到0.26万亿卢比。最小的大盘股和最大的中盘股之间的差额约为70亿卢比。最小的中型股和最大的小型股之间的差额仅为6.66亿卢比。

过去两年来,投资者对基金的分类非常了解,并且根据其风险状况对投资组合进行了调整。任何变化都将需要重新调整,因为投资风险和回报波动性将随着类别中股票数量的增加而增加。

PPFAS共同基金首席投资官Rajeev Thakkar

PPFAS共同基金首席投资官Rajeev Thakkar

PPFAS共同基金首席投资官Rajeev Thakkar

细微调整可以使分类更好地进行

对于一家资产管理公司(AMC),运行五项计划每个5,000亿卢比的收益要比运行一项计划中的2500亿卢比的收益更高。鉴于此,许多共同基金计划会定期启动,同一基金公司的新计划与现有计划之间几乎没有区别。这创建了一个名副其实的计划产品动物园。同样,一个基金的大型计划与另一基金的大型计划不具有可比性。

计划分类旨在解决这些问题。但这被指责为诸如中小型公司的股票价格下跌,某些计划的表现不佳,资金流向数量有限的股票清单,基金经理缺乏灵活性等。对于由于进出大型股票的股票而导致的强制性流失,有些担忧是正确的。也许可以加入一些祖父条款,如果购买时某只股票是合格的投资,则不必仅仅因为它已从列表中移出而出售。较小的调整可能会使操作更好。

TBNG Capital Advisors创始人兼董事Tarun Birani

TBNG Capital Advisors创始人兼董事Tarun Birani

TBNG Capital Advisors创始人兼董事Tarun Birani

长期投资者将受益于扩张

早期,每个基金公司都有其自己的参数将计划分类为大盘,中盘或小盘。 2017年,资本市场监管机构提出了关于共同基金计划的分类和合理化的规定。

我认为分类需要动态保持帐户市场的真实性,当前市场就是一个例子,在这个市场中,太多的钱追逐了太多的股票。例如,在大型共同基金类别中,80%的投资限于前100家公司,这一空间无法反映出更广泛的市场和经济状况。几乎没有大型股票基金成功地击败了指数收益,这主要是由于集中的上涨。

Sebi类别的扩展将有助于大型股票基金产生出色的表现(或alpha)。此外,一些小盘股名称将转向中盘股类别,这将带来相同的流动性,并为基金经理带来更多选择。

总体而言,从长远来看,Sebi类别的扩展对于投资者而言将是一个积极的举措。

Motilal Oswal Asset Management首席执行官Aashish Somaiyaa

Motilal Oswal Asset Management首席执行官Aashish Somaiyaa

Motilal Oswal Asset Management首席执行官Aashish Somaiyaa

需要更广泛的定义来定义空间

我们是否希望价格发现取决于基本面的看法或资金流和市值排名的分类?如果投资者追逐过去一年的收益,而基金经理则被指示去购买一堆股票,那么除了急剧的两极分化外,还有什么期望?分类需要对大型和中型空间中要管理的资金规模进行容量限制。如果在资金达到有时超过理想容量的规模后决定分类,则限制的影响将进一步加剧。

同样,我们需要更广泛的定义来确定一个宇宙。可以用市值的百分位数来定义它,例如股票占第70个百分位数的股票被称为大盘,接下来的20个中盘,依此类推。

最后,在印度,许多行业领导者和品牌的市值范围都在4,000亿卢比至20,000亿卢比之间。为什么通过限制该领域的资金流出中型股市场而将其引导到不受约束的小型股世界中来剥夺中型股共同基金投资者的利益?