AI 智能摘要

最近美国和澳大利亚的市场出现了一些激进的抛售。美国失业率触及17年来的低点4.1%,这导致债券收益率飙升。强劲就业和债券市场预期加息的结合使市场陷入抛售狂潮。这些强劲的美国就业数据可能意味着高工资需求和通胀上升,这使股权投资者感到不安。由于费用增加,工资压力上升可能会阻碍公司利润。

股票市场在较长时间内经历了低利率。这一因素导致市场相对于基本面被高估。由于企业盈利为正,股市也大幅上涨。这可能表明经济增长已经回归。投资者现在担心美国加息的速度将快于预期。如果经济和工资增长继续强劲增长,美国联邦储备委员会可能会加息。自2016年12月以来,美联储已将利率从0.75%上调至1.5%。

为什么债券收益率上升会让股市恐慌?

我们在博客上撰写了关于债券和股票关系的文章以及为什么债券收益率上升意味着更高的利率。 这是高债券收益率对股票负面影响的三个主要原因:

更高的债务成本

由于许多公司通过债务融资增长,因此债券收益率上升对股市构成负面影响。如果利率上升,那么偿还贷款会增加,这将损害收益。瑞典国债和公用事业的利率上升尤其令人担忧,因为这些公司广泛使用债务,债券收益率上升将损害其估值。

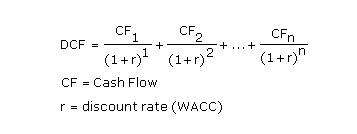

当分析师评估股票时,他们使用贴现现金流量法评估股票是否具有吸引力。分析师使用未来的自由现金流量预测并对其进行折扣以获得现值。为了达到这个现值,他们使用10年期债券收益率来达到该公司的当前日期价值。随着债券收益率上升,这些贴现现金流将上升,并使股票估值看起来更加昂贵。

这是完整的公式:

在创纪录的低利率中,我们可以看到REITS和公用事业受益于股价的上涨。然而,随着债券收益率的上升,这些房地产投资信托基金和公用事业股票的股价暴跌,因为他们的估值结合了较高的债券收益率,基本上使其估值看起来很昂贵。

降低增长预期

较高的债券收益率对股市有负面影响,因为它可能预示着收紧的货币政策和较低的公司增长预期。这可能会导致公司利润停滞或降低,这可能意味着股价下跌和股息下降。

轮换出股票

与股票相比,债券收益率的增加也将使其他资产类别更具吸引力。股票投资比债券风险更大,投资者寻求更高的回报来弥补这一点。债券收益率越高,债券对投资者的吸引力就越大。当债券收益率出现向上突破时,股票估值开始变得昂贵。