AI 智能摘要

对于美股最近的走势,很多人一定都有感觉十年牛市已经开始瓦解了,那么真正的熊市是否已经开始了?何时才会真正进入熊市阶段。下面我们从美国股市的各类数据逐一分析一下它的现状和未来趋势。

摘要

美国经济仍然相对健康,这有利于未来几个月的增长。

然而,经济开始出现小幅恶化迹象,明年将恶化。

但即使在最糟糕的情况下(即这是熊市的开始),股市仍可能会出现中期反弹。

标准普尔500指数正在沿着200日移动平均线攀升。因此,一些投资者和交易商想知道这是否是近3年内首次突破200日均线下方的决定性突破。

资料来源:StockCharts

这是我们对美国股市的长期,中期和短期前景。我们专注于长期和中期。作为美国股市投资者和交易员,我们的工作是将信号与噪音分开。

与往常一样,经济的基本面决定了股市的中长期前景。技术决定股市的短期中期前景(我们量化技术分析)。原因如下:

- 股市的长期看涨。

- 股市的中期看涨。

- 股市可能会重新测试崩盘的低点,或者在短期内创造新的低点。

专注于中长期。让我们从长期,到中期,到短期。

长期

中长期模型可能会预测2019年中期某个“熊市即将来临”。因此,我们的长期展望是:

- 这仍然是一个牛市。

- 牛市没有足够的空间。可能还不到1年。

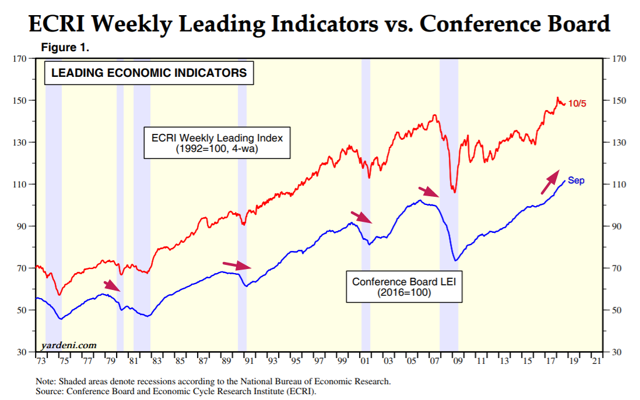

领先的经济指标继续改善,这对美国股市和经济来说是长期看涨的。

会议委员会的领先经济指标继续创出新高。过去,在熊市和经济衰退开始之前,这一领先指标趋于下行。

资料来源:Ed Yardeni

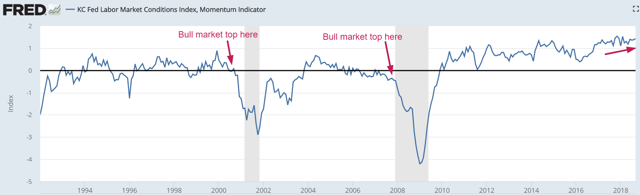

与此同时,堪萨斯城联邦储备银行的劳动力市场状况指数仍然强劲。在过去的两个熊市开始之前,劳动力市场状况指数降至零。

资料来源:FRED

美国劳动力市场的优势很明显。持续的索赔刚刚为这次经济扩张创造了新低。从历史上看,持续索赔和初始索赔在熊市和经济衰退开始前走高。

资料来源:FRED

*由于初始索赔和持续索赔如此之低,这个牛市可能没有太多时间了。

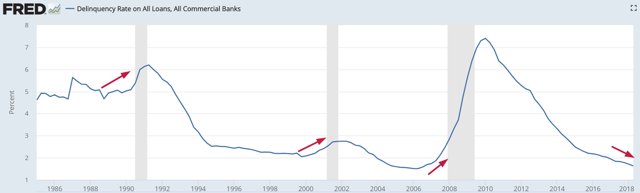

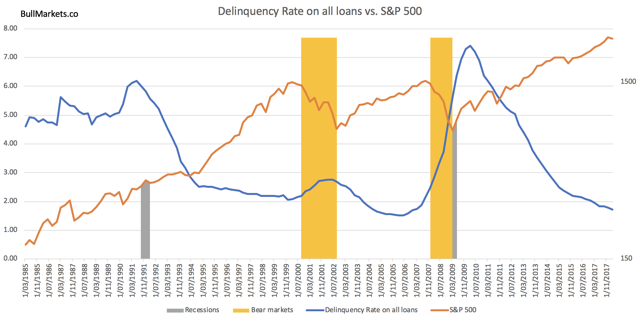

此外,所有贷款的拖欠率均在下降。

资料来源:FRED

这是股市和经济的中长期看涨信号。正如你在下面的图表中所看到的,在股票熊市和经济衰退开始之前,拖欠率往往会走高。

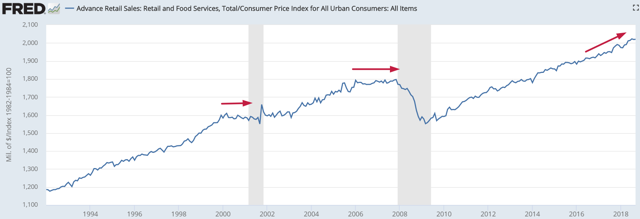

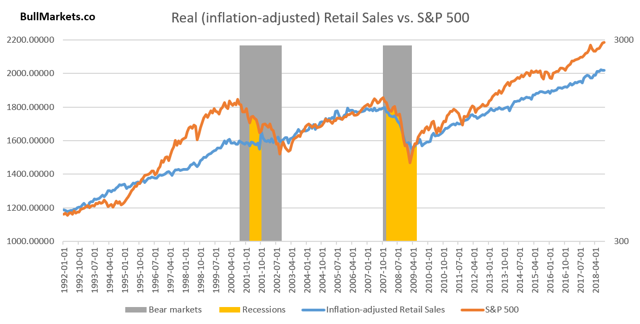

通货膨胀调整后的零售额仍然呈上升趋势。

资料来源:FRED

这是股市的中长期看涨信号,因为通胀调整后的零售销售通常会在股市熊市或经济衰退开始之前横盘整理。该图表显示了标准普尔500指数与零售销售之间的正相关关系。

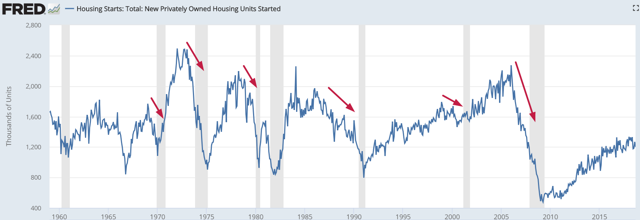

与此同时,我们开始看到美国经济恶化的初步迹象,主要是房地产市场。通常的事件链如下所示:

- 住房 – 最早的领先指标 – 开始恶化。与此同时,美国股市仍处于牛市,而美国其他经济体则有所改善。

- 劳动力市场开始恶化。与此同时,美国股市仍处于牛市中。

- 劳动力市场进一步恶化,而其他经济指标开始恶化。股市上涨,牛市已经结束。

我们现在正处于第1步。

房屋开工不再向上趋势,但尚未显着下降趋势。

资料来源:FRED

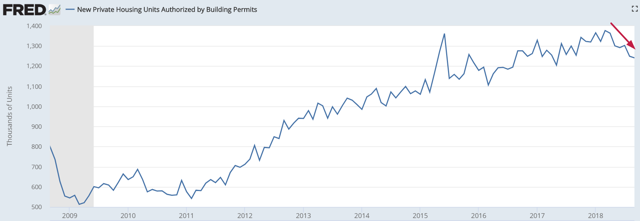

与此同时,建筑许可证呈下降趋势。

资料来源:FRED

恶化并不显着,但多头应注意是否会持续几个月。

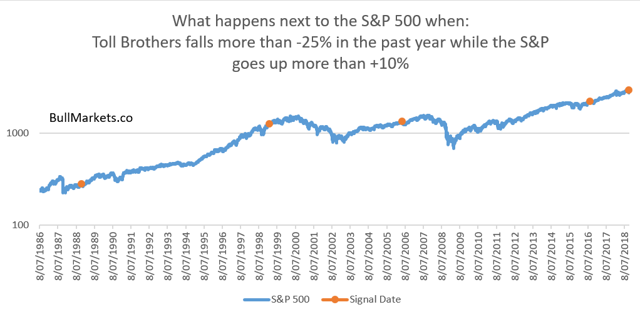

由于近期住房疲软,住房存量大幅下降。从历史上看,像Toll Brothers和标准普尔500指数这样的房地产股之间的这些差异往往发生在熊市或经济衰退开始前的1。5年。

中期:即使在最糟糕的情况下,股市也可能在未来3个月内反弹

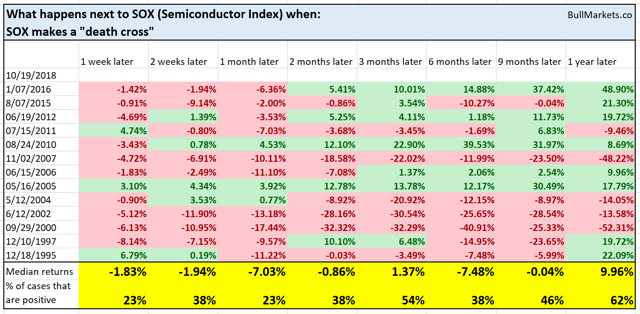

*作为参考,这里是任何一天股票市场走高的随机概率。

美国股市的中期风险:回报看涨。即使在最糟糕的情况下(即这是熊市的开始),股市在未来3个月内可能仍会反弹。熊市不会直线下跌。

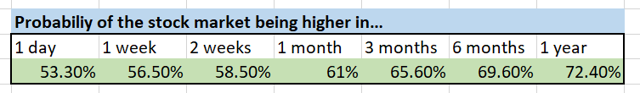

罗素:标准普尔比率(小盘股与大盘股)上周五进行了“死亡交叉”。死亡交叉是指50日移动平均线低于200日移动平均线。

交易者通常将死亡交叉视为看跌迹象。相反,罗素的死亡交叉:标准普尔比率是看涨信号!

- 1-3个月后,标准普尔指数上涨了80%。

- 9个月后,标准普尔指数上涨了90%。

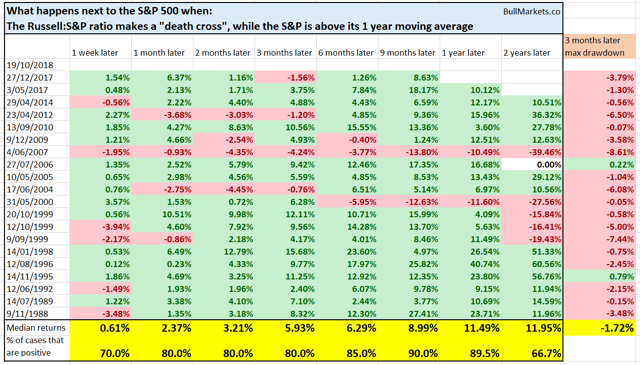

然而,并非所有死亡十字架都是平等的。SOX(半导体部门)刚刚过世。从历史上看,半导体在未来1-2个月内会下降一些。这表明采摘行业非常困难。有时候,各个部门可能会与广泛的指数相反。

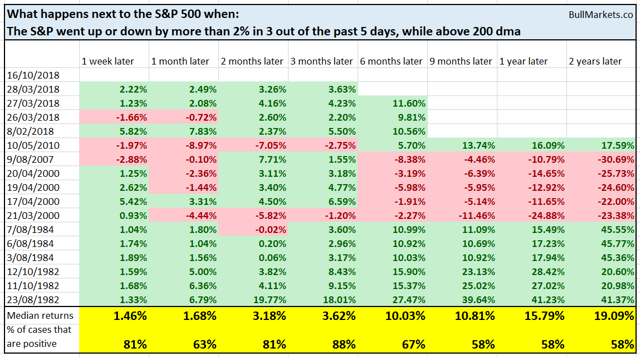

过去两周美国股市的波动性一直很强烈。截至上周三,标准普尔指数在过去5天中有3个上涨或下跌超过2%,高于200日均线(在最后一天)。

从历史上看,这意味着:

- 股市要么接近长期底部,要么接近长期顶部。

- 即使在最糟糕的情况下(股票市场接近长期顶部),股市在接下来的3个月内也表现良好。(见2000年和2007年的历史案例)

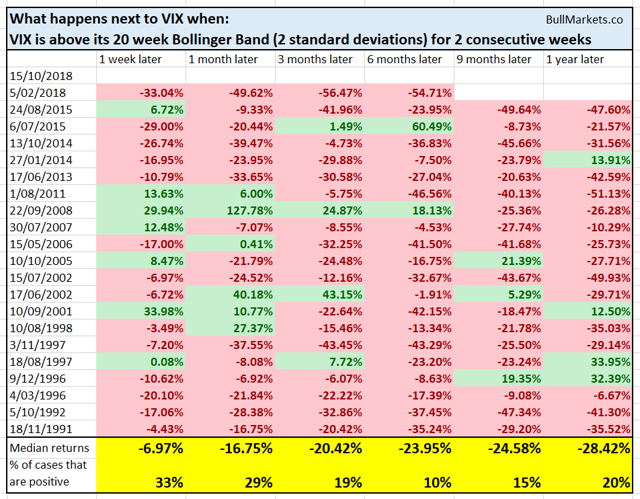

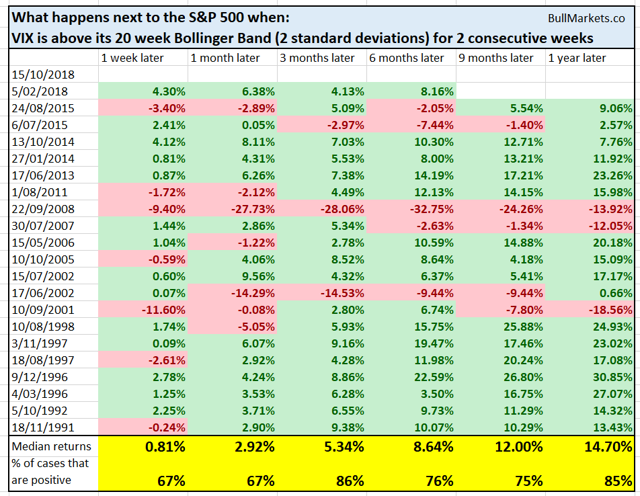

同样,VIX(波动率指数)仍然保持高位。VIX连续第二周位于其布林带上方。

资料来源:Investing.com

从历史上看,这意味着VIX意味着在标准普尔500指数上涨的同时在未来3个月内回落。

标准普尔指数在3个月后上涨,除了3个案例:2002年6月,2008年9月和2015年7月。2002年和2008年的案例显然不适用于今天:它们发生在美国股市已经崩溃超过30%和在熊市/经济衰退中处于深度。不同的背景。

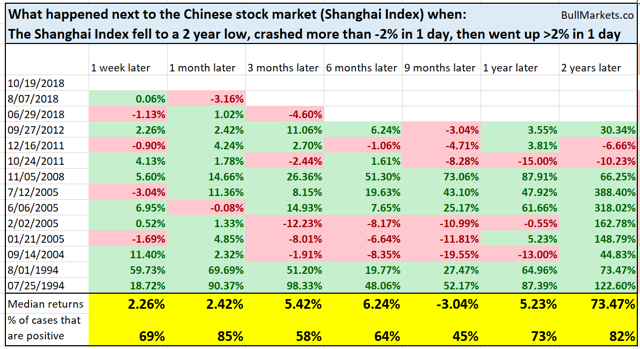

而且不仅美国股市很快就会出现中期反弹。今年中国股市和新兴市场都有所下跌。从逆势的角度看,它们接近中期看涨的水平。

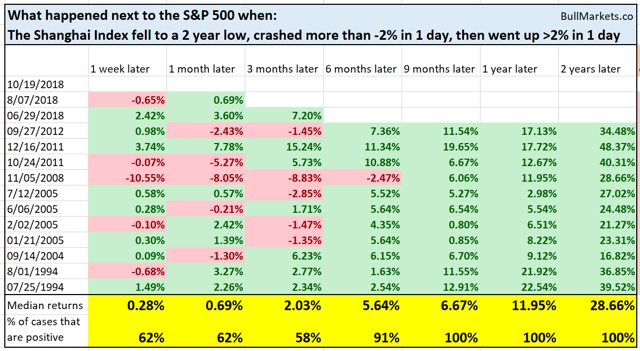

上周,中国股市跌至2年低点,然后强势逆转。

资料来源:Investing.com

从历史上看,这意味着中国股市将会出现1个月的反弹。

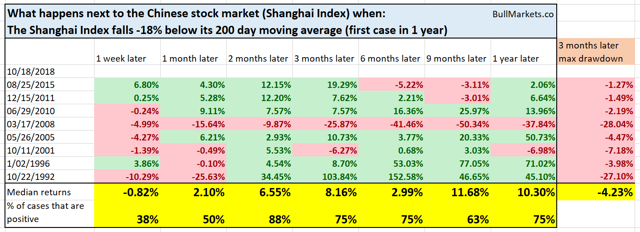

另一种看待中国股市的方法是衡量上证指数与200日均线的距离。

上证指数目前比其200日均线下跌超过-18%。从历史上看,这通常导致2个月的反弹。

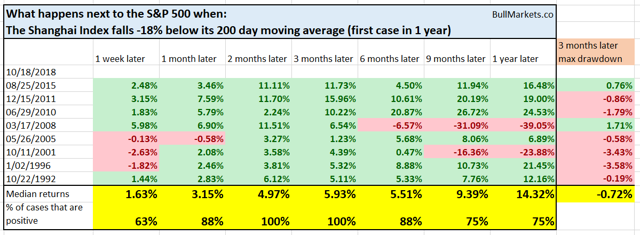

因此,对从中国到美国的世界末日“蔓延”的担忧是没有根据的。当中国股市像现在一样超卖时,美国股市明年会上涨。

上周,标准普尔500指数试图强势反转。虽然这些强势逆转在短期内经常会失败(即重新测试低点),但它们是一个长期的看涨信号。人们仍在“买入下跌”。

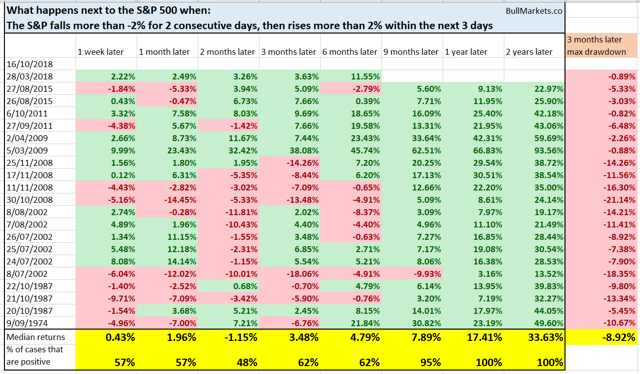

上周二,标准普尔指数在连续两天跌幅超过-2%后上涨超过2%。这些快速逆转模式在未来1年非常看涨。

从历史上看,美国股市在1年后总是上涨。

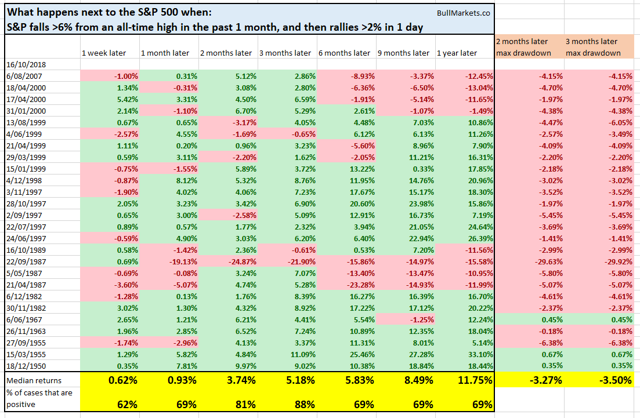

同样,标准普尔指数在过去1个月下跌超过-6%,然后在上周二强劲反弹。这些快速下跌后快速反弹是牛市内的典型修正。3个月后,88%的案例看到标准普尔指数走高。

短期

上周我们表示,美国股市的短期前景看跌。这种快速下跌通常会出现反弹,然后重新测试低点。

美国股市现在正在这样做。

话虽如此,但无法预测确切的短期底部。任何预测都不比“猜测”好。

结论

- 股市的长期看涨(即使这个牛市可能还有不到1年的时间)。

- 股市的中期风险:回报看涨。

- 股市的短期倾向看跌。美国股市处于正常的“重新测试模式”。

投资者应多专注于中期和注重风险,美股短期可能下跌更多。但简单的现实是,没有人能够始终如一地准确预测短期。