AI 智能摘要

對於美股最近的走勢,很多人一定都有感覺十年牛市已經開始瓦解了,那麼真正的熊市是否已經開始了?何時才會真正進入熊市階段。下面我們從美國股市的各類數據逐一分析一下它的現狀和未來趨勢。

摘要

美國經濟仍然相對健康,這有利於未來幾個月的增長。

然而,經濟開始出現小幅惡化跡象,明年將惡化。

但即使在最糟糕的情況下(即這是熊市的開始),股市仍可能會出現中期反彈。

標準普爾500指數正在沿著200日移動平均線攀升。因此,一些投資者和交易商想知道這是否是近3年內首次突破200日均線下方的決定性突破。

資料來源:StockCharts

這是我們對美國股市的長期,中期和短期前景。我們專註於長期和中期。作為美國股市投資者和交易員,我們的工作是將信號與噪音分開。

與往常一樣,經濟的基本面決定了股市的中長期前景。技術決定股市的短期中期前景(我們量化技術分析)。原因如下:

- 股市的長期看漲。

- 股市的中期看漲。

- 股市可能會重新測試崩盤的低點,或者在短期內創造新的低點。

專註於中長期。讓我們從長期,到中期,到短期。

長期

中長期模型可能會預測2019年中期某個「熊市即將來臨」。因此,我們的長期展望是:

- 這仍然是一個牛市。

- 牛市沒有足夠的空間。可能還不到1年。

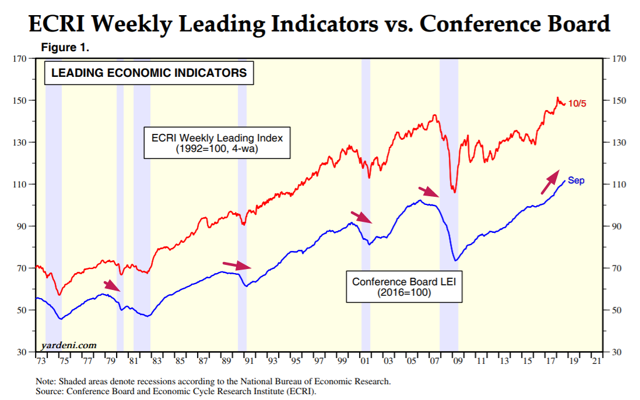

領先的經濟指標繼續改善,這對美國股市和經濟來說是長期看漲的。

會議委員會的領先經濟指標繼續創出新高。過去,在熊市和經濟衰退開始之前,這一領先指標趨於下行。

資料來源:Ed Yardeni

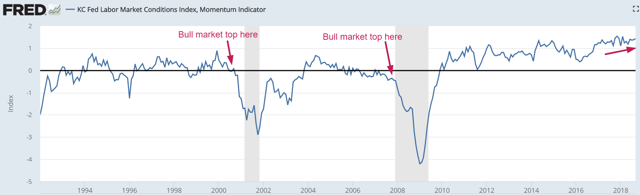

與此同時,堪薩斯城聯邦儲備銀行的勞動力市場狀況指數仍然強勁。在過去的兩個熊市開始之前,勞動力市場狀況指數降至零。

資料來源:FRED

美國勞動力市場的優勢很明顯。持續的索賠剛剛為這次經濟擴張創造了新低。從歷史上看,持續索賠和初始索賠在熊市和經濟衰退開始前走高。

資料來源:FRED

*由於初始索賠和持續索賠如此之低,這個牛市可能沒有太多時間了。

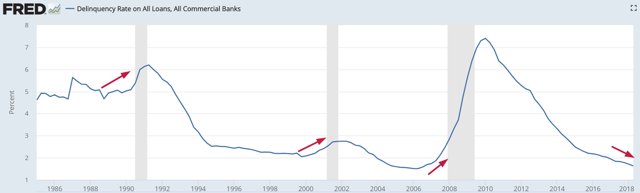

此外,所有貸款的拖欠率均在下降。

資料來源:FRED

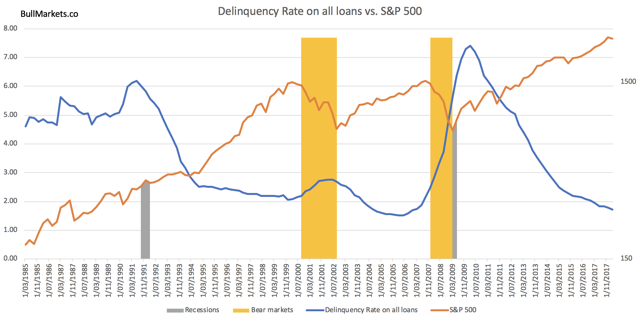

這是股市和經濟的中長期看漲信號。正如你在下面的圖表中所看到的,在股票熊市和經濟衰退開始之前,拖欠率往往會走高。

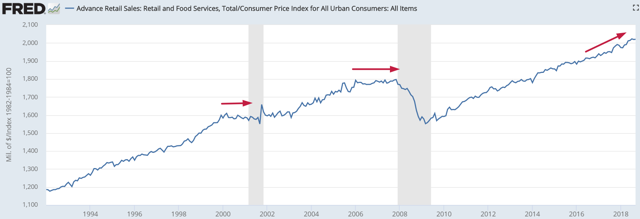

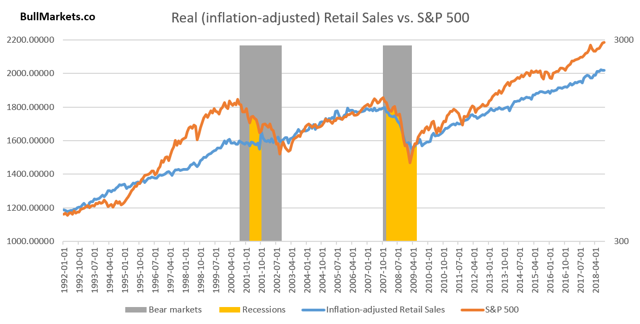

通貨膨脹調整後的零售額仍然呈上升趨勢。

資料來源:FRED

這是股市的中長期看漲信號,因為通脹調整後的零售銷售通常會在股市熊市或經濟衰退開始之前橫盤整理。該圖表顯示了標準普爾500指數與零售銷售之間的正相關關係。

與此同時,我們開始看到美國經濟惡化的初步跡象,主要是房地產市場。通常的事件鏈如下所示:

- 住房 – 最早的領先指標 – 開始惡化。與此同時,美國股市仍處於牛市,而美國其他經濟體則有所改善。

- 勞動力市場開始惡化。與此同時,美國股市仍處於牛市中。

- 勞動力市場進一步惡化,而其他經濟指標開始惡化。股市上漲,牛市已經結束。

我們現在正處於第1步。

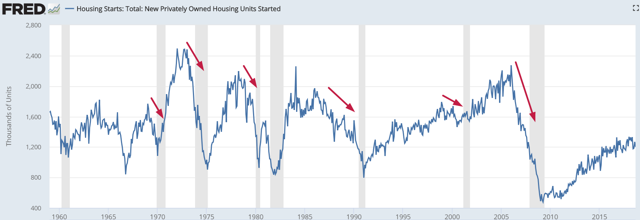

房屋開工不再向上趨勢,但尚未顯著下降趨勢。

資料來源:FRED

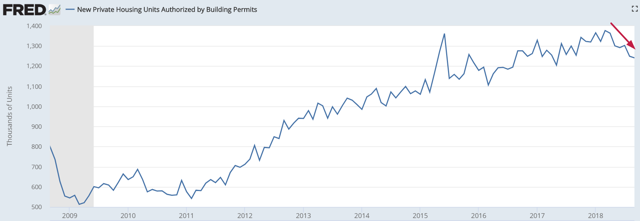

與此同時,建築許可證呈下降趨勢。

資料來源:FRED

惡化並不顯著,但多頭應注意是否會持續幾個月。

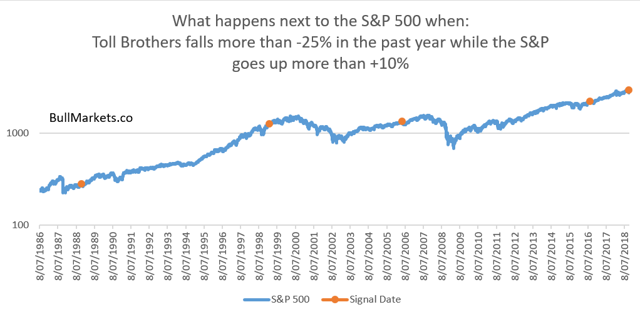

由於近期住房疲軟,住房存量大幅下降。從歷史上看,像Toll Brothers和標準普爾500指數這樣的房地產股之間的這些差異往往發生在熊市或經濟衰退開始前的1。5年。

中期:即使在最糟糕的情況下,股市也可能在未來3個月內反彈

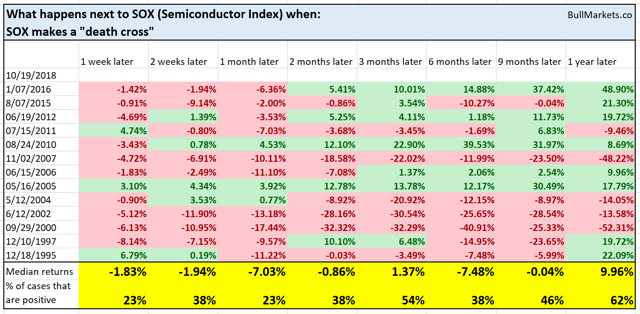

*作為參考,這裡是任何一天股票市場走高的隨機概率。

美國股市的中期風險:回報看漲。即使在最糟糕的情況下(即這是熊市的開始),股市在未來3個月內可能仍會反彈。熊市不會直線下跌。

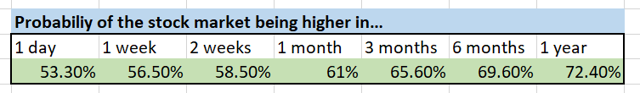

羅素:標準普爾比率(小盤股與大盤股)上周五進行了「死亡交叉」。死亡交叉是指50日移動平均線低於200日移動平均線。

交易者通常將死亡交叉視為看跌跡象。相反,羅素的死亡交叉:標準普爾比率是看漲信號!

- 1-3個月後,標準普爾指數上漲了80%。

- 9個月後,標準普爾指數上漲了90%。

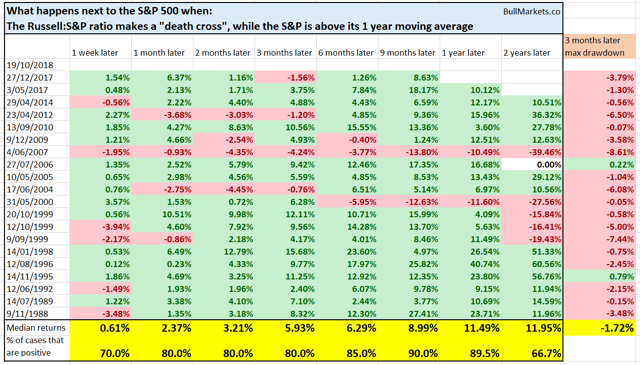

然而,並非所有死亡十字架都是平等的。SOX(半導體部門)剛剛過世。從歷史上看,半導體在未來1-2個月內會下降一些。這表明採摘行業非常困難。有時候,各個部門可能會與廣泛的指數相反。

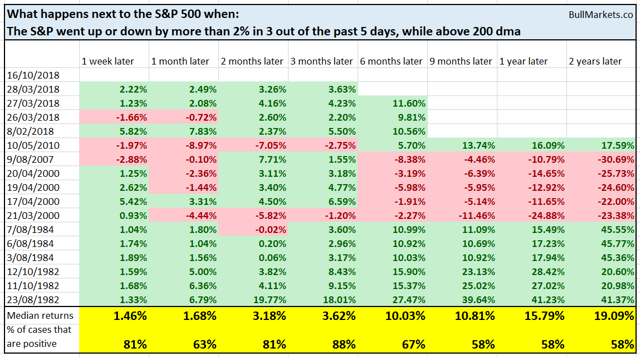

過去兩周美國股市的波動性一直很強烈。截至上周三,標準普爾指數在過去5天中有3個上漲或下跌超過2%,高於200日均線(在最後一天)。

從歷史上看,這意味著:

- 股市要麼接近長期底部,要麼接近長期頂部。

- 即使在最糟糕的情況下(股票市場接近長期頂部),股市在接下來的3個月內也表現良好。(見2000年和2007年的歷史案例)

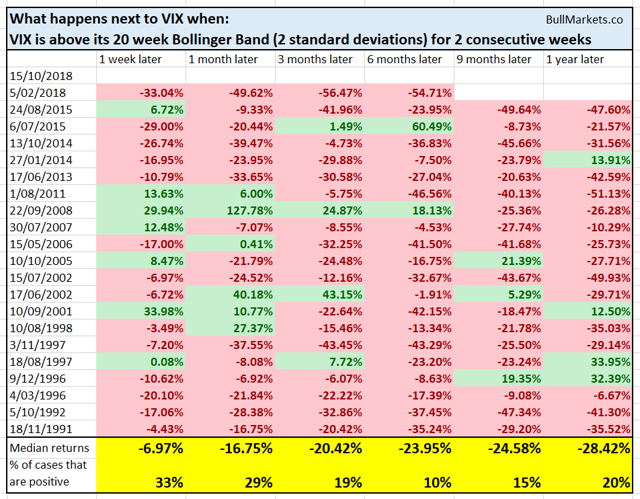

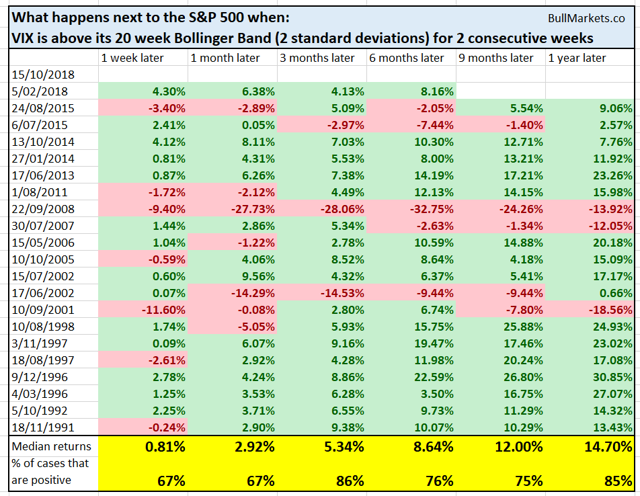

同樣,VIX(波動率指數)仍然保持高位。VIX連續第二周位於其布林帶上方。

資料來源:Investing.com

從歷史上看,這意味著VIX意味著在標準普爾500指數上漲的同時在未來3個月內回落。

標準普爾指數在3個月後上漲,除了3個案例:2002年6月,2008年9月和2015年7月。2002年和2008年的案例顯然不適用於今天:它們發生在美國股市已經崩潰超過30%和在熊市/經濟衰退中處於深度。不同的背景。

而且不僅美國股市很快就會出現中期反彈。今年中國股市和新興市場都有所下跌。從逆勢的角度看,它們接近中期看漲的水平。

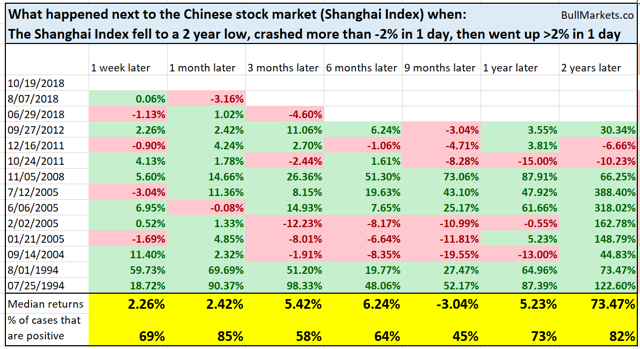

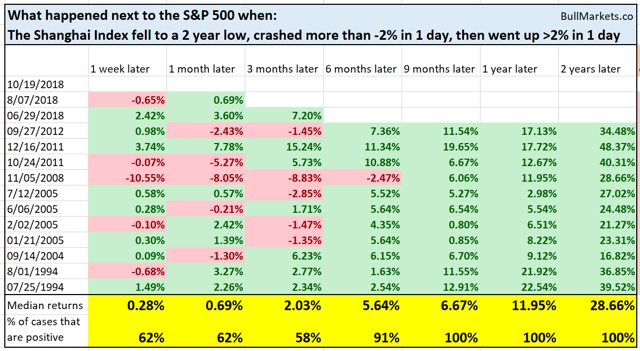

上周,中國股市跌至2年低點,然後強勢逆轉。

資料來源:Investing.com

從歷史上看,這意味著中國股市將會出現1個月的反彈。

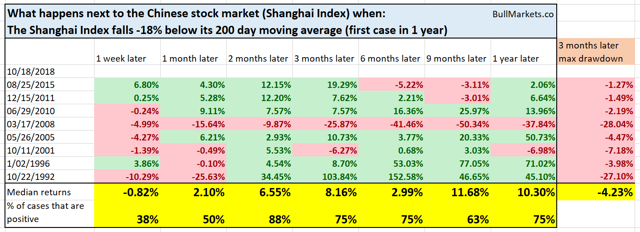

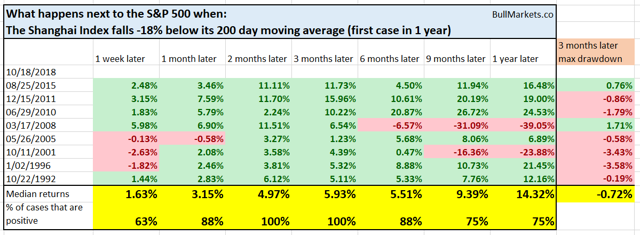

另一種看待中國股市的方法是衡量上證指數與200日均線的距離。

上證指數目前比其200日均線下跌超過-18%。從歷史上看,這通常導致2個月的反彈。

因此,對從中國到美國的世界末日「蔓延」的擔憂是沒有根據的。當中國股市像現在一樣超賣時,美國股市明年會上漲。

上周,標準普爾500指數試圖強勢反轉。雖然這些強勢逆轉在短期內經常會失敗(即重新測試低點),但它們是一個長期的看漲信號。人們仍在「買入下跌」。

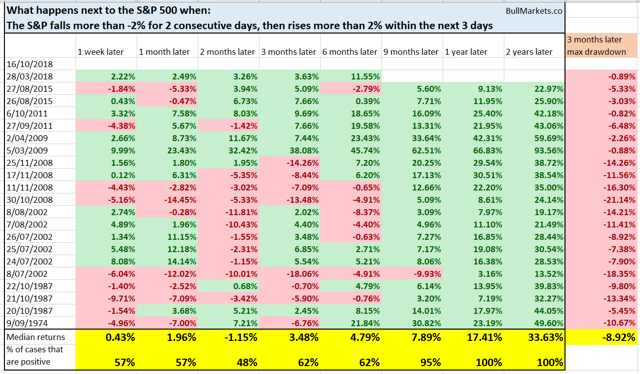

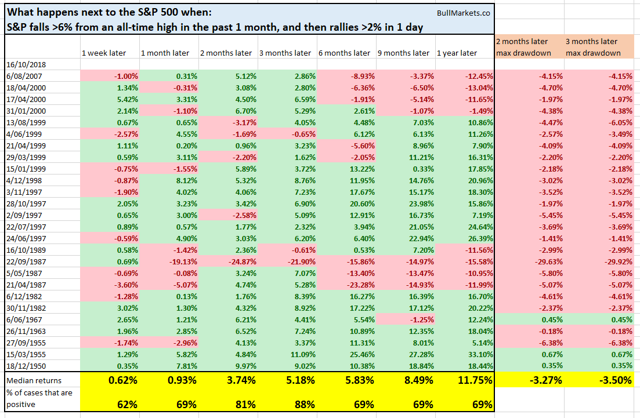

上周二,標準普爾指數在連續兩天跌幅超過-2%後上漲超過2%。這些快速逆轉模式在未來1年非常看漲。

從歷史上看,美國股市在1年後總是上漲。

同樣,標準普爾指數在過去1個月下跌超過-6%,然後在上周二強勁反彈。這些快速下跌後快速反彈是牛市內的典型修正。3個月後,88%的案例看到標準普爾指數走高。

短期

上周我們表示,美國股市的短期前景看跌。這種快速下跌通常會出現反彈,然後重新測試低點。

美國股市現在正在這樣做。

話雖如此,但無法預測確切的短期底部。任何預測都不比「猜測」好。

結論

- 股市的長期看漲(即使這個牛市可能還有不到1年的時間)。

- 股市的中期風險:回報看漲。

- 股市的短期傾向看跌。美國股市處於正常的「重新測試模式」。

投資者應多專註於中期和注重風險,美股短期可能下跌更多。但簡單的現實是,沒有人能夠始終如一地準確預測短期。