AI 智能摘要

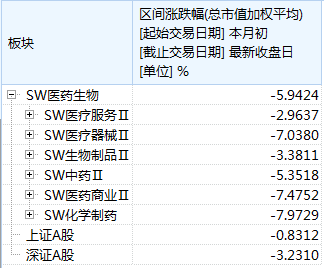

九月以来医药板块均调整幅度较大,申万医药板块跌幅达5.9%,而上证A股跌幅为0.83%,深证A股跌幅为3.23%。医药板块中前期涨幅较大的子行业龙头公司也多数出现程度不同的调整,这是什么原因导致的呢?

数据来源:WIND

带量采购引发板块下跌,但不宜过度悲观

引发此轮下跌的诱因在于多方媒体报道新一轮全国药品带量采购试点工作将由医保局牵头,其作为上海”带量采购”模式发展延伸。所谓带量采购是指:国家选择 11 个城市,遴选通过一致性评价品种,国家组织集中采购试点,以明显降低药价,减少企业交易成本,引导医院规范用药。

“带量采购”真的很吓人么?对此,首先我们必须明确,尽管相关媒体报道较多,但医保局尚未发布正式文件,未来带量采购何时推广、在何种范围(品种、区域)推广都还存在着不确定性。

但在具体影响上,笔者认为是中长期的影响,短期进入11 个试点城市的带量采购的品种主要限于通过一致性评价的 50 个品种。按目前的备案进展,预计 2019 年能纳入带量采购的品种预计不足150个品种。上海是最早进行带量采购试点的城市,自2014年至今,已开展 3 批,采购品种目前仅 31 个品种。带量采购的推进并非一日之功,需要由点及面,循序渐进的过程,影响也是中长期,短期不宜过分悲观。

行业分化将加剧

考虑药品采购政策影响,业绩分化将更趋明显,而估值趋势也同样分化,未来医药板块仍将是个股行情,而且对比 2017 年更趋集中。对于行业的选择,建议偏向不受药品采购影响的高景气的细分领域。对于个股选择,顺应政策方向,模式能抓住药品带量采购机遇的公司。

对于医药板块的配置,笔者认为行业需求的刚性支撑,业绩增长的确定性优势依然非常突出。从基本面和估值切换两个角度出发,医药板块是业绩增速较为稳定且快速的行业,其中子行业龙头公司增速更快,并且历史数据显示每年 9下旬到10 月底基本都有估值切换行情,尤其是当估值有优势的时候。

数据来源:WIND

上半年医药相对收益明显,其中子行业龙头公司更加独树一帜,在近期市场调整的背景下,从博弈角度来看,有资金减仓、出清的需求,因此表现出子行业龙头调整幅度大,一点利空就容易被放大。

目前医药板块所有上市公司的 2018 年半年报已经公布完毕。板块上市公司2018 年上半年的营业收入同比增长 21.54%,归属上市公司股东的净利润同比增长 26.42%, 扣非净利润同比增长 24.53%。扣除原料药后,2018 年上半年的营业收入同比增长 21.37%,归属上市公司股东的净利润同比增长 22.10%,扣非净利润同比增长 19.38%。在289家生物医药公司中,213家公司实现了净利润同比增长,占比高达74%。净利润同比增长率超过20%的公司多达141家。

数据来源:WIND

布局高景气抗政策扰动的细分领域

医药市场细分品种众多,高景气高壁垒的细分领域同样有望培育出细分产业的龙头。同时,未来政策扰动增加,以自费为主、需求相对刚性的细分领域具有确定性的优势。药品方向,笔者从市场潜力和产品壁垒进行筛选,重点关注呼吸道用药的潜在龙头和脱敏治疗的龙头企业,推荐我武生物和健康元。

数据来源:WIND

数据来源:WIND

二类疫苗企业,推荐关注当前独家受益于四价疫苗销售的华兰生物。医疗器械方向,面向口腔种植牙等耗材市场随下游消费升级而持续扩大,重点推荐正海生物。

数据来源:WIND