AI 智能摘要

近期,有不少股民一定听说了关于美的集团和小天鹅A停牌的消息,那么这两家家电公司同时停牌重组的原因是什么呢?重组后对其股价有何影响呢?

事件经过

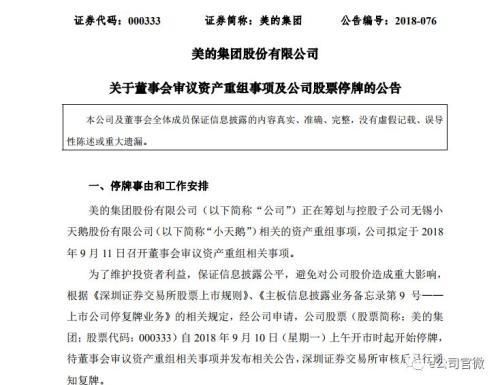

9月9日晚间,美的集团(000333)和小天鹅A(000418)双双宣布停牌,美的集团表示,正在筹划与小天鹅相关的资产重组事项,拟定于9月11日召开董事会审议资产重组相关事项。

本次公告并没有透露更多有关重组的细节。公开资料显示,2008年,美的集团与无锡国联集团签约,以16.8亿元成功收购了小天鹅24.01%的股权,成为小天鹅的实际控制人。截至目前,美的集团已直接和间接持有小天鹅A和小天鹅B合计52.67%的股份,是其控股股东,同时美的集团董事长、法定代表人方洪波也兼任着小天鹅A的董事长和法定代表人。

停牌重组对股价的影响

这次美的集团发布的公告相当简单,并没有公布详细的的交易方案。对于此次重大资产重组,有投资者认为可能是美的集团收购小天鹅,也有投资者认为是美的集团向小天鹅注入旗下其他洗衣机资产,将其打造成国内最大的洗衣机生产企业。

有趣的是,在此次公告发布之前,早在上周五,小天鹅股价就发生了异动,9月7日,小天鹅开盘便快速上涨,下午大盘调头下行,小天鹅依旧表现强势,截至收盘报46.50元,全天上涨8.87%。要知道,这段时间大盘颓势依旧,家电股表现整体不佳,小天鹅7月份、8月份也是联系暴跌。在这样的背景下,小天鹅9月7日逆势拉升显得不同寻常。

或者,存在内幕交易的可能性,有人将美的集团与小天鹅进行重组的消息提前泄露出去。有趣的是,小天鹅逆势上涨,当天美的集团股价却表现平淡,9月7日美的集团收报40.30元,微跌0.10%。

假设消息泄露成立,此次重大资产重组应该对小天鹅较为有利,对美的集团较为中性。

为何停牌重组

过去多年,美的集团与小天鹅A一直保持着母子公司的控制模式,相互之间的业务仍具备一定独立性。而本次重组则为资本市场带来更多想象,两者不排除将在业务和资产上彻底重组合一。

躲避股价破位下行,对于美的集团与小天鹅的重大资产重组,各方观点众说纷纭,有美的集团收购小天鹅一说,有美的集团注入资产一说,甚至还有投资者认为,这次重大资产重组,只是美的集团在大盘颓势的背景下,停牌躲避股价破位下行。而对于这一说法,由于美的集团是MSCI成分股,若停牌时间超过50天,将被从指数中移除,并且一年内不得回归。或许,美的集团不会冒着被踢出MSCI指数的危险,停牌躲避股价破位下行。

在诸多观点中,美的集团向小天鹅注入相关洗衣机资产似乎较为可信。美的集团目前已经绝对控股小天鹅,似乎并没有将其私有化的动力,收合并小天鹅只会白白浪费一个壳。

数据显示,截至停牌前,美的集团动态市盈率10.32倍,市净率3.37倍,小天鹅动态市盈率16.30倍,市净率4倍。根据两家上市公司半年报显示,美的集团营收1426.24亿元,同比增长14.6%,净利润129.37亿元,同比增长19.66%。而小天鹅同期营收120.57亿元,同比增长14.09%,净利润9.02亿元,同比增长23.31%。

可以看出,小天鹅营收和净利润不足美的集团十分之一,且两项数据同比增速也相差无几,在这样的背景下,美的集团似乎没有必要收购或私有化小天鹅。并且,小天鹅市盈率、市净率均高于美的集团,收购或私有化对美的集团也没有好处。

增加竞争力,此次交易美的集团应该不是收购、私有化小天鹅,而是将相关洗衣机资产注入小天鹅,避免内部竞争,从而与海尔、西门子等冰箱品牌竞争。按照上述标准,美的集团注入的资产,可能与小天鹅目前的体量相当。

此次重大资产重组,可能是为了将美的集团旗下洗衣机产业链相关业务,悉数注入到小天鹅。

数据显示,7月,大家电市场除洗衣机之外零售额增速集体“跳水”,彩电、空调、冰箱等产品市场零售额增速分别同比下降20%、28%、9%。或许,这说明家电市场的竞争压力越来越大。此时将洗衣机资产整合,可能有利于美的集团在市场竞争中取得优势。