AI 智能摘要

市场持续夯实底部,指数波动不大,时至月底,机构都在为9月份的行情做准备,因此通过对最近行业数据面的分析,我们认为纸张行业受益于原料涨价,叠加9月份节日消费旺季到来,相关个股具备潜伏的机会。

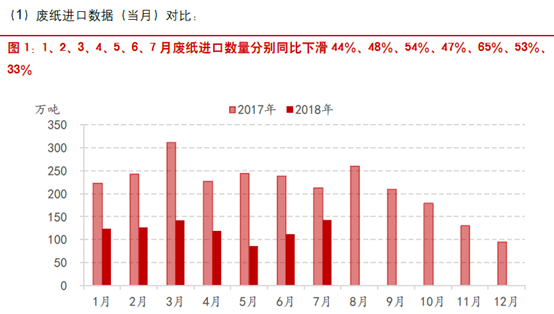

首先,废纸进口量1-7月累计同比减半,持续减量格局已定,同时国产废纸供给无法保障。从数据上看7月份废纸进口数量143万吨,同比下滑32.8%;1-7月份累计进口废纸853万吨,同比下滑49.8%。

数据来源:东方财富choice

2018年废纸进口许可累计批准量相比2017年下滑48%,废纸进口数量大幅动减少已成定局。

进口美国废纸加征25%关税已正式实施,2018年下半年进口废纸数量同比下滑趋势将持续。根据商务部日前公布的经调整后的加税清单,加征25%关税后,美废价格将上升400-550元/吨,将推涨所有外废价格,造成外废与国废价差缩小。叠加2017年以来废纸进口政策一系列的调整,2018年下半年进口废纸数量同比下滑将持续。

外废进口大量减少,同时国废供给无法保障,将触发木浆对废纸的替代效应,废纸、木浆等原材料价格有望持续上涨。因此我们可以关注外废进口配合较多的标的,如山鹰纸业;还有真正从源头解决原材料问题的标的,例如太阳纸业依靠老挝项目落地,原材料自供比例在未来三年大幅上升。

其次,未来三年全球整体供需呈偏紧态势,木浆期现货价格均无下跌基础,木浆系大厂盈利能力随纸价修复性上涨而提升的可能性极强。

最近木浆现货价格受到人民币汇率贬值、进口美浆加税等影响已连续上涨接近5%以上,而且未来两年国际木浆无新增产能投放,目前25年以上老旧浆线占到50%以上,面临淘汰,因此未来三年全球整体供需呈偏紧态势,木浆期现货价格均无下跌基础。所以我们认为木浆系大厂盈利能力随纸价修复性上涨而提升的可能性极强。

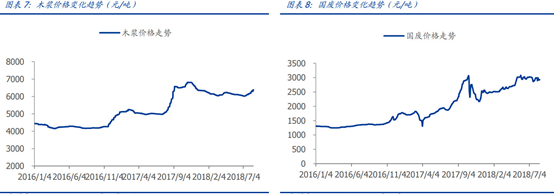

数据来源:东方财富choice

从数据上发现,最近木浆期货价格保持稳定,且有拐头向上的趋势,同时国废价格保持稳定。

再有,受原料成本、环保压力及汇率的影响,纸价开启了旺季提价的势头。

9月份是传统的环保政策释放季节,龙头纸企通过淡季对产能控制,调节渠道库存。同时叠加近期,受原料成本、环保压力及汇率的影响,9月份提价的势头或将开启。

最近从上市公司新闻中发现晨鸣集团,自9月1日起,静电复印纸系列产品价格上调200元/吨。亚太森博,自9月1日起,全线品牌复印纸及代加工品牌价格上调200元/吨,双胶纸、静电复印原纸价格上调200元/吨。

通过以上情况分析,我们认为造纸行业目前基本面呈现”三低格局”。渠道库存低、行业平均盈利低、龙头公司估值低。渠道库存低意味着旺季渠道端有补库存空间和需求,今年四季度纸厂销量有望提升;行业平均盈利低预示纸价进一步下跌空间被封杀。同时成本端压力将迫使中小企业挤出,行业集中度将持续提升,龙头企业成本优势明显,盈利能力有望进一步提升。

因此我们建议关注废纸行业龙头企业,合兴包装,晨鸣纸业,美利云,山鹰纸业。

合兴包装:今年全年业绩将维持高增。上半年,公司启动公开发行总额不超过6亿元的可转券,募集资金拟全部用于收购合众创亚包装服务(亚洲)有限公司100%股份,6月已完成收购。合众创亚(亚洲)上半年营收11.7亿元,净利润3,200多万元,今年内公司对其并表财务期为7个月,预计新增营收14亿元左右和净利润接近5,000万元。

晨鸣纸业:自建浆线木浆自给率高,造纸、金融、浆纤、矿业协同发展。 公司持续推进林浆纸一体化建设,同时扩充发展金融、矿业等板块。 2017 年公司木浆自制量 273.52 万吨,木浆自给率达到 70%左右。在供需紧平衡、原料持续紧俏、木浆价格持续高位的背景下,公司自建浆线价值凸显。

美利云:公布的中报业绩预告:净利润2300万元至2700万元,增长幅度为7.57倍至8.71倍,基本每股收益0.03元至0.04元。主要原因在于受供给侧改革、国家环保政策趋严等有利因素影响,造纸行业景气度持续向好,公司纸产品市场竞争力增强,产品销量和售价均有提升,盈利能力提高。

山鹰纸业:公司发布 2018 年半年度业绩预增公告,公司预计半年度实现归母净利润 16.5-18 亿元,同比增长 99.70%至 117.86%。旺季来临,包装纸价格及盈利能力有望攀升:二季度淡季废纸价格在政策趋严背景下保持坚挺。