AI 智能摘要

个人理财领域的许多人都形成了一个普遍的假设,即在低通胀时期股票表现良好,商品是高通胀时期的首选投资。但这是真的吗?虽然在高通胀时期存在着持有商品的情况,但长期表现强烈反对股票。

虽然股票在高通胀时期可能没有积极反应,但很明显,投资股票将使你在长期内保持领先于通胀曲线。

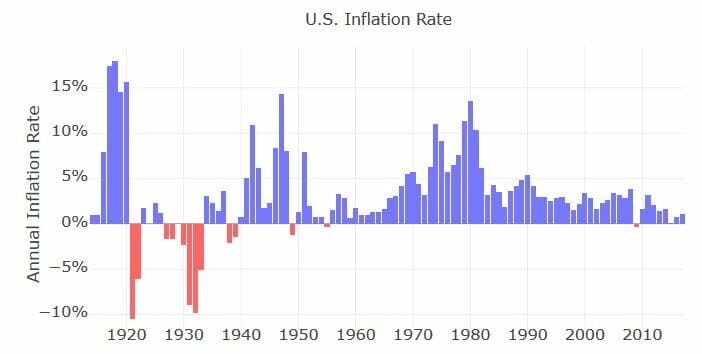

通货膨胀的历史

虽然在过去的一个世纪中,通货膨胀已经达到两位数的水平,但在大多数情况下,它的表现相当不错。在1928年至2016年间,年平均通货膨胀率为3.05%。通货膨胀率超过10%的年份的平均因素,也就是说,在大多数年份,实际通货膨胀率明显低于3%。例如,去年(2016年),通货膨胀率仅为1.26%。

这无疑描述了过去25年的通胀经验。来自明尼阿波利斯联邦储备银行的数据显示,虽然通货膨胀在20世纪70年代和80年代初以及两次世界大战期间经常以两位数的年率运行,但自1992年以来很少超过3%。

虽然我们总是有可能经历一波接近或达到两位数的通胀,但长期趋势是偏低的。与此同时,数据充分支持了以每年3%的速度估算通货膨胀的常见做法。

黄金和大宗商品怎么样?

无论何时出现通货膨胀问题,这些都是最常被引用的投资。大多数人认为黄金和其他商品是最终的投资对冲是基于20世纪70年代的经验。在那十年间,价格水平急剧上涨。当然,股价下跌,但大多数商品价格大幅上涨。

例如,金价在1970年收盘时的市场价格为每盎司38.90美元(尽管官方汇率为每盎司35美元)。到1980年底,价格收于每盎司594.90美元。但是在那之前它已经超过每盎司800美元以上(黄金/美元链接在1971年正式结束,因此不再是官方价格)。这意味着从1970年到1980年的峰值价格,黄金成本上涨超过20倍。

情况与石油类似。1970年,石油的年均价格为每桶3.39美元。但在1980年,年均价格上涨至每桶37.42美元。这意味着在20世纪70年代,每桶石油的价格上涨了10倍以上。

这些价格上涨是戏剧性的,它们强调了为什么对商品和通货膨胀之间的关系如此信任。但即使我们假设商品通胀之间的联系是共生的,这种联系似乎只适用于通货膨胀率很高的时期。

例如,在20世纪70年代和80年代初的高通胀之后,近20年来黄金价格稳步下跌。事实上,在互联网泡沫破裂的高峰期,它在1999年达到了每盎司252.80美元的低点。然而,在同一时间段内,通货膨胀仍在继续(尽管速度要低得多)。这意味着黄金不仅基于其名义价格而大幅下跌,而且当通货膨胀被纳入等式时,甚至更多。

即使20世纪70年代是通货膨胀时期投资业绩的可靠标准,但很明显,黄金和石油等商品只在这种极端情况下才会产生积极反应。在正常的事件过程中,当通货膨胀率低得多时,两种商品都会萎缩。

股票的长期表现

从长远来看,从1928年到2016年的计算,股票的平均年回报率为9.53%。(这是几何平均值,因为它基于股票价格变化创造的波动值,基于标准普尔500指数)。这一回报与同期的平均年通货膨胀率3.05%非常相称。

但是,当通货膨胀真正飙升的那些年 – 股市是否受到重创?

不必要。1942年 – 在第二次世界大战高峰期 – 的年通货膨胀率为10.9%。但同年的股票回报率为19.17%。同样,在1980年,当通货膨胀率达到战后的13.5%的历史新高时,同年的股票回报率为31.74%。显然,通胀不一定是股市的负面因素。

另一方面,我们不应该认为通货膨胀对股票也有利。例如,20世纪70年代的特征是强劲的通货膨胀和股票表现乏善可陈。最终的外卖?与通常假设的股票相比,股票在通胀方面的表现要好得多,至少在很长一段时间内如此。

随着更为普遍的逐步通货膨胀,股票最佳运作

当然,证据可能支持商品在极端通货膨胀时期表现良好,如20世纪70年代。但是,我们很难将它们视为全天候投资。在通货紧缩的70年代期间,黄金和石油的表现非常好,但自那以后它们显然没有那么好。当你考虑通货膨胀调整后的两种商品交易远低于其1980年的峰值时,尤其如此。

另一方面,股票自20世纪70年代以来一直繁荣。道琼斯工业平均指数在1980年以964收盘。然而,它目前正在与21,000人调情。这意味着自1980年以来的低通货膨胀年份,库存增加了20倍以上。

很明显,股票在逐步通胀的情况下表现最佳。你知道,这种类型自20世纪80年代初以来一直主导着经济。长期趋势 – 一直追溯到1928年 – 提供了更多的证据。例如,道琼斯指数在1928年以200开始。根据今天的价格,它现在的交易价格是该水平的100多倍。

这意味着从长期来看,股票是更好的通胀对冲。

如果通货膨胀升温怎么办?

到目前为止,我们一直在将股票作为首选的长期投资对冲。数据肯定支持这一结论。但与此同时,不可否认的是,过去100年来,通货膨胀已经上升到令人不安的水平。在那段时间里,股票表现不佳。并且有强有力的证据表明其他资产,如黄金和石油,表现更好。

那么,如果你怀疑另一次通胀激增,那么最好的投资策略是什么?

尽管通胀上升,但最佳策略似乎是保持强劲的股票头寸。但是,至少有一些投资组合投资于黄金和石油相关投资,这也是一个很好的理由。当然,通过投资从事黄金和石油生产的股票,可以更容易地做到这一点。它比拥有黄金本身更容易,更方便,当然比购买和储存石油更实用。

实际上,既然你可以以股票的形式投资黄金和石油,你可以简单地将投资组合的少数百分比分配给这些行业。这将使你能够保持领先于通货膨胀,无论是更常见的逐渐变化,还是达到令人不安的两位数水平,就像我们在20世纪70年代看到的那样。

分配你的投资组合,计划长期投资,并避免债务是确保你的资金继续为你工作的最佳方式……无论通货膨胀带来什么。